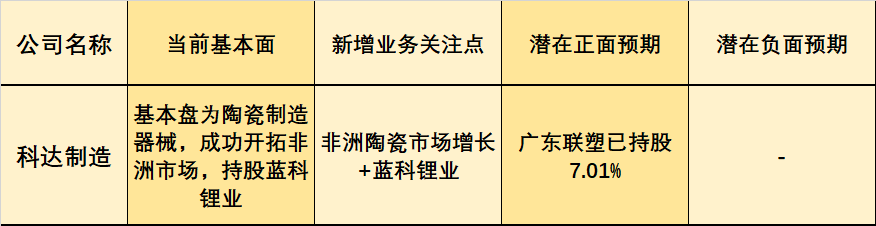

关于公司的介绍,可以看我们之前的一篇文章:

【新能源追踪】这家公司手握锂矿,还在非洲一年赚8亿

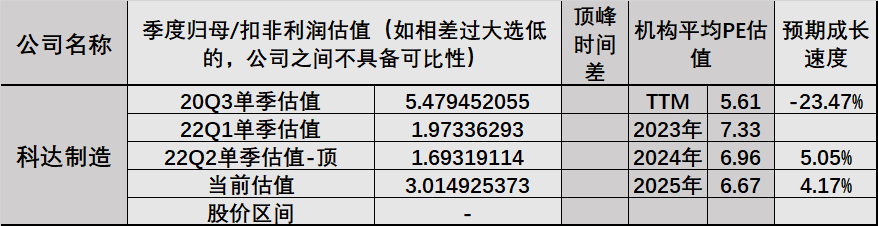

公司 8 月 14 日发布 23 年半年度报告,1H 实现营收 47.47 亿 元,同降 16%;实现归母净利润 12.68 亿元,同降 40.21%;实现 扣非归母净利润 12.10 亿元,同降 42.93%;实现 EPS 0.44 元。

解读:一季度赚了4.02亿,二季度赚了12.10-4.02=8.08亿,虽然同比是降低的,但其实还算不错了。

1、上游锂盐业务:蓝科锂业上 半年产量约 1.41 万吨,销量约 1.50 万吨,Q2 集中释放。蓝科锂业目前 3 万吨/年产能,积极推进技改试验项目,增量降本。

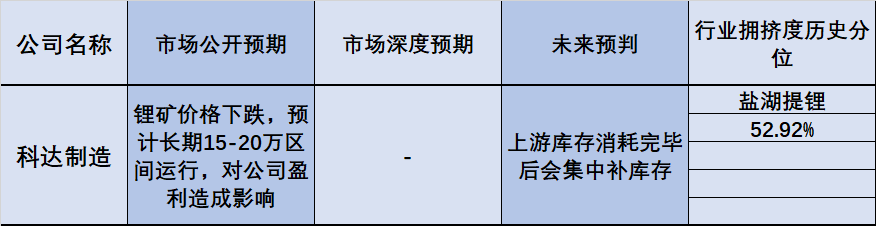

解读:科达的中报里显示蓝科锂业的碳酸锂上半年的平均售价是22万。库存有3200吨,归属科达的净利润为8.54亿。考虑到碳酸锂的期货价格目前在18-22万区间运行,说明目前市场上参与交易的多方大体上认为2024年碳酸锂的价格会进一步下跌到20万左右,目前现货价格也在23-25万左右波动,也就是说,后续科达能从碳酸锂上赚到的利润还会下滑,这一点的预期股价上也反映出来了。

目前唯一有机会打破碳酸锂价格下滑预期的,要看储能部分的装机量能否把碳酸锂的需求提上来。

不过对于碳酸锂的下滑,我们认为不用担心过多——实际上考虑到不同的锂矿生产成本不同,当碳酸锂价格低于20万/吨,或者低于18万/吨时,就会引起一部分成本过高的锂矿减产、停产,而另一些成本较高的锂矿则也会进行减产,或者减少出货的方式来进行价格的自我调节。

2、中游负极材料业务:子公司福建科达新能源一期 1 万吨/年人造 石墨产线已成功达产,综合安徽基地整体已基本具备 4 万吨/年 石墨化、2 万吨/年人造石墨、1000 吨/年硅碳负极、500 吨/年钛 酸锂的产能布局;同时福建科达新能源一期增产技改项目、福建 二期与重庆三期合计年产 10 万吨人造石墨产能正在建设中。

解读:这个业务咋一看有点怪,但它其实是2015年就在布局了,站在2015年的视角里其实很难预判到当下负极业务出现激烈竞争,导致毛利率过低的格局的。目前这部分业务给人感觉是有点鸡肋——产能跟头部的贝特瑞比起来差的比较多,这意味着成本方面肯定比不过龙头企业,食之无味弃之可惜。

3、中游建材机械/锂电设备业务:上半年毛利率提升 1.99%pcts,加 快全球市场布局,积极完善“科达、力泰、Welko”品牌产品 线。恒力泰共签订铝型材挤压机订单 37 台,接单合计超 1.7 亿 元,锂电材料装备业务实现接单合计 5 亿元。

解读:陶机业务不怎么赚钱,规模也小,但其实是科达的立身之本——非洲建材业务本身就是在科达拥有陶机业务的基础上才能开展的,所以这部分业务的关键是只要能继续开发新技术,开拓新市场,哪怕占比低一些,增长慢一些也没关系。

4、海外建材业务稳健增长。公司上半年实现建筑陶瓷产量超过 7000 万平米,毛利率维持 43%的较高水平。公司塞内加尔二期建 筑陶瓷项目于 23 年 3 月正式投产,加纳日产 4000 件陶瓷洁具 生产项目于 23 年 5 月投产。预计 23 年末公司将拥有 17 条建筑 陶瓷生产线,年产能将超过 1.5 亿平方米;洁具生产线 2 条,建 成后年产能达 260 万件。

解读:非洲建材整体6.9亿元净利润,归到上市公司3.52亿,销售增长25%,净利率43%,整体来看非洲业务还有机会继续增长(虽然有一定风险)。

非洲建材跟锂盐基本上成为了科达业务的两个重心,其中锂盐业务处于一个低谷,并且从供需平衡,以及储能需求的角度考虑,碳酸锂价格下行幅度非常有限,而非洲的营收和利润都在增长,因此我们可以认为后续的业绩大概率是向好的方向发展。

其他:

公司基本面有一些变化,具体表现在:

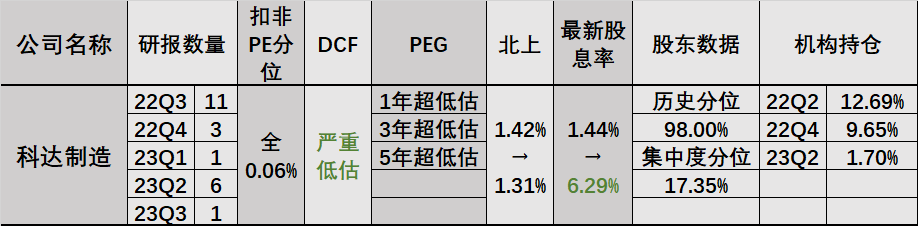

1、目前北上“聪明钱”整体上还是在流出,从之前追踪的1.42%下降到了1.31%。

2、DCF获得了非常低的估值,说明科达的现金流非常健康,同时已经体现出了投资价值。

3、最新一次分红后,股息率从1.44%大幅度提升到了6.29%。

4、机构持仓依然在降低,目前比例已经降低到了1.70%,什么时候机构重新开始建仓科达,值得追踪。

$科达制造(SH600499)$

本文作者可以追加内容哦 !