最近市场在一些风险与利空事件冲击下,主要宽基指数均出现了不同程度的下跌,不少投资者疑惑,7月底政治局会议后市场上的悲观预期不是刚刚扭转,感觉修复行情马上开启,怎么就又下跌了呢?这种来回往复的“拉锯战”,引发了不少投资者对本轮反弹行情是否结束的讨论与担忧。既然如此,就让我们先来回顾一下此前出现的“拉锯行情”,看看能不能从中总结出什么经验吧。

一、原来预期修复行情伊始的回调并不少见

最近一个悲观预期扭转的时刻,发生在2022年10月底。

当时政府出台了一系列地产政策,被称为地产供给端政策“三支箭”,融资环境有了显著的改善。同时,疫情的防控工作也在逐步优化,市场对于经济复苏的预期也开始变得乐观。在这些因素的推动下,指数迎来了修复行情。

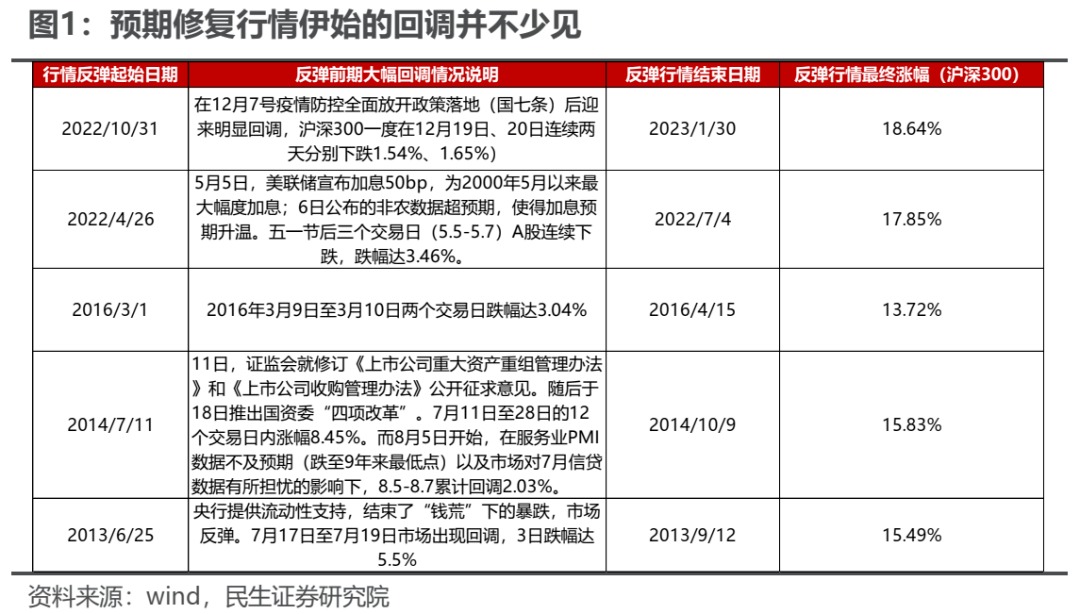

不过,这个修复行情,并不是一帆风顺,在前期阶段,也出现了反复“拉锯”的情况。特别是在疫情防控政策全面放开的12月7号之后,市场出现了明显的回调。甚至在12月19日和20日连续两天,沪深300指数分别下跌了1.54%和1.65%,当时市场也是纷纷讨论这次反弹是否结束了。

然而,最终随着中央经济会议的召开和基本面的逐步恢复,市场开始了一个连续四个交易周上涨的趋势性修复行情,重新回到了积极的轨道上。

无独有偶,另一段修复行情早期也同样出现了“拉锯”的情况。

2022年4月底,市场情绪在中央财经委员会和政治局会议后出现了变化。人们开始对于稳增长政策抱有更高的期待,这让市场得以开启一段修复行情。

然而,就在5月初,美联储突然大幅度加息,这对全球风险资产都产生了一定的冲击,很多地方都出现了不同程度的下跌,沪深300在节后的三个交易日(5月5日至7日)里下跌了3.46%。当时市场也是人心惶惶。

但随后,政府开始陆续出台了一系列稳经济、促进复工复产和鼓励消费的政策和措施,让市场的信心逐渐恢复。随后,A股市场开始走出了自己的独立行情。

事实上,同样的例子还可以列举出来很多。民生证券复盘了过往那些预期修复行情,发现出现“拉锯”的情况并不少见。

为什么会这样呢?

民生证券认为,一般在这种前期相对悲观之后,因为预期扭转,带来的修复行情刚开始的时候,基本面不可能马上就出现显著改善的信号,市场向上一致共识也还没有完全形成。

这种情况下,在相对底部布局的资金积累了一定收益后,如果此时出现风险事件冲击,那么市场就很容易出现较大的波动与短暂的回调了。

但是这样的“拉锯”,并不能完全作为我们判断修复行情是否结束的依据,相反,从历史上看可能更多是市场从弱市里恢复中的一种“常态”。

咱们当下或许就处于这种状态:估值已经下跌相对到位、然而上行驱动尚未显现,在预期尚处于混沌之际,指数反转的条件和时间尚需等待,市场就会呈现出来回的“拉锯”,并且可能会维持一段时间。

二、基民能从拉锯行情的历史中总结的经验

那么,咱们基民们能从过往的“拉锯战”中总结出怎样的经验呢?

小诺觉得,可能咱们需要做好“两个不要”和“两个要”。

一、“两个不要”

1、不要卖在“恐慌时”

我们站在现在回看过去,能看到很多时候市场虽然出现了反复的“拉锯”,有时拉锯的时间还不短,但市场修复的大趋势或未改变。

而作为当时身处其中的投资者来说,经历了一段时间的弱市、震荡市,风险偏好比较低,对未来信心不足,面对风险事件、利空消息犹如惊弓之鸟。

所以即使看到市场上有利好政策出台,但是对政策力度及基本面复苏的程度和速度,还会保持着一定的怀疑。

这是人之常情,可以理解。但是从过去历次的历史来看,如果在这种时刻选择卖出,被“拉锯”吓退,很有可能就是“倒在黎明前”了。

其实越是在这种市场情绪恐慌时,越不要轻易放弃,这种时刻往往临近市场相对底部区域;反而身边都是乐观积极向前冲的情绪时,才更需要我们小心谨慎。

2、不要卖在结构性改善的信号密集出现时

在大家恐慌时选择卖出不明智,更何况当结构上已然出现了大量向上信号的时刻。

例如海通证券提到,今年PMI及PPI当月同比增速已相继在5月、6月接近低位区间,5-6月工业企业利润的环比增速也整体强于过去五年的同期水平。

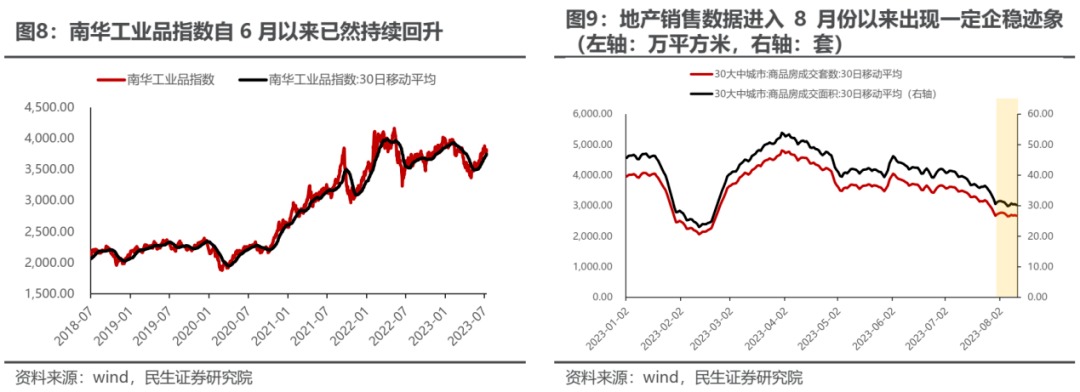

民生证券也指出,继上周公布的7月PMI数据边际持续改善后,本周PPI增速依然处于负增长区间,然而边际上相较于6月抬升1%,出现一定的接近低位区间的信号。(南华工业品指数自6月以来已然持续回升)

而从需求端来看,地产销售数据进入8月份以来出现一定企稳迹象。

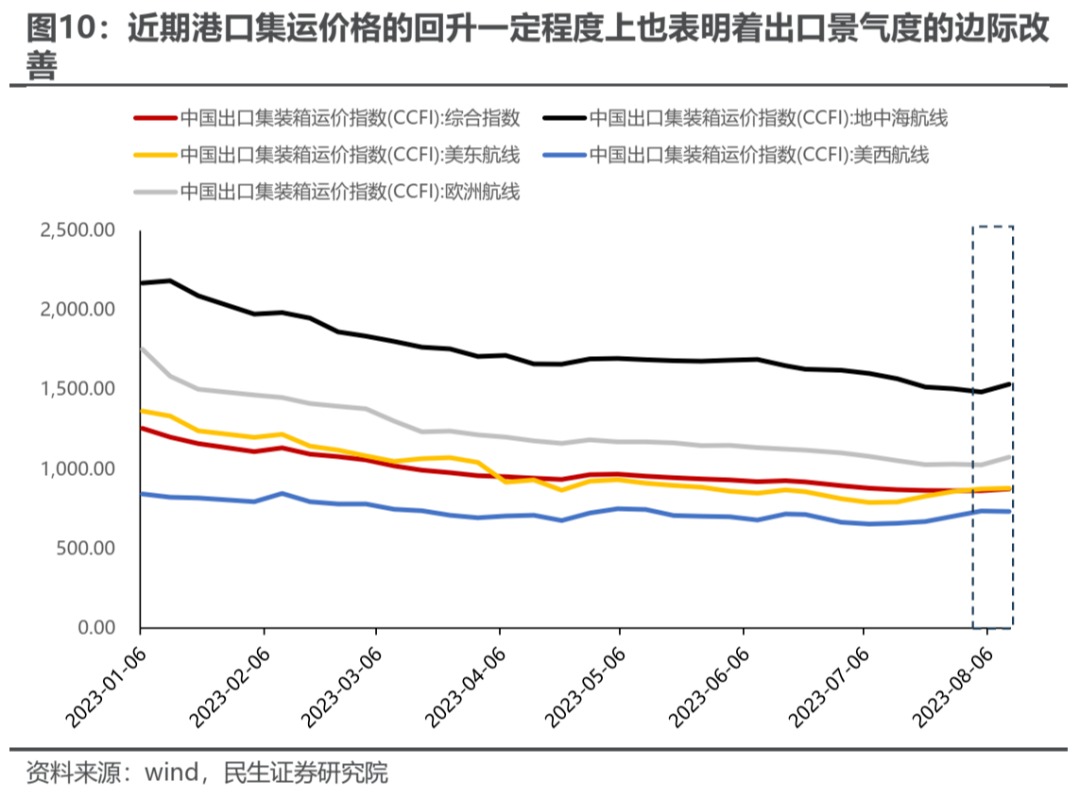

与此同时,近期港口集运价格的回升一定程度上也表明着出口景气度的边际回暖。

往后看,随着稳增长政策持续发力稳定市场预期和信心,经济和盈利上升的可能性相对较为明确,市场或有望迎来政策面和基本面共振。

这就好比温度、湿度、气象等方方面面信号都在说“夏天”要来了,虽然不见得马上就热起来,这时把“短袖”都卖了,就不合适了。

二、“两个要”

1、要根据未来方向长期布局

在这样的时刻,“一动不如一静”,越颠簸越要往前看,以中长期的思维前瞻性布局来应对短期波动。

站在当下,虽然经济或已进入复苏通道,但复苏需要时间实现;虽然颁布了不少“给力”的政策,但是政策需要用时间来发酵;虽然企业盈利可能在好转之中,但是需要时间来验证;虽然大的主线方向或未改变,但是市场的逻辑也需要时间来形成共识;虽然市场好像要修复,但是信心也需要时间来建立。

所以“做时间的朋友”从来不是一句空话,而是要求我们用更长线的思维去打好每次的“拉锯战”。

2、要根据现实支撑看“未来故事”

国盛证券从与A股周期变动的对应关系来看,将周期大致划分成了三个阶段:

第一阶段通常是大开大合的拔估值,此阶段是周期转换第一波行情,基本靠估值驱动,此时强贝塔风格占优;

第二阶段可以视作估值驱动向盈利驱动的过渡期。

第三阶段是估值-业绩共振,此阶段主动补库开启,通常也对应主升行情,顺周期风格占优;

第二阶段既不同于第一阶段的大开大合的拔估值,也不同于第三阶段估值-业绩共振,通常在相对底部区间拉锯、僵持,不看“预期”看“现实”是这个阶段的主要特征。

对应来看,当前或属于进入预期、价格见底,但库存仍在回落的第二阶段。在此阶段,因为市场信心比较脆弱,基本面还没全面恢复,我们进行布局的时候,需要重视“现实因素”的支撑,充分考虑短期和长期的平衡因素。

如果没有足够优秀的业绩支撑,在短期回调中容易“受伤”,在此阶段,对于缺乏现实基础的新趋势还是要保持相对的谨慎。

如果没有足够好的“现实”,即使未来再好的公司,在短期的拉锯中也可能给我们带来损失。所以在此阶段,我们需要谨记:“好公司非常重要,但赚到钱才是硬道理”。

对于咱们基民来说,看“预期”相对容易,看“现实”反而比较难。

因为信息不对称是客观存在的,对咱们来说,很难考察上市公司的现实业绩,怎么办呢?

小诺建议可以寻找有类似理念的基金经理,比如说小诺家的陈衍鹏,他一方面前瞻性布局“未来科技”主线,另一方面反复强调所持的标的都需要有很强的“现实支撑”,在科技产业选股上有着严格标准,在组合选择上还会综合考量好公司与好股票的不同之处,从为投资者赚钱的逻辑出发来进行现实选择,争取为投资者带来长期可持续的回报。感兴趣的朋友可以关注一下他管理的$诺安益鑫灵活配置混合A(OTCFUND|002292)$、$诺安益鑫灵活配置混合C(OTCFUND|014550)$

参考文献:

1、最是此刻 | 民生策略,民生策略团队,一凌策略研究,2023-08-13

2、拉锯是熊牛二段的常态,往前看 | 国盛策略,张峻晓,李浩齐,策略晓说,2023-08-13

3、【海通策略】政治局会议后政策落地情况及市场表现,郑子勋、余培仪、荀玉根,海通策略,股市荀策,2023-08-13

本文作者可以追加内容哦 !