半年报秀肌,几家欢喜几家忧。

放眼万众瞩目的医药圈,分化分层之态尤为突出。既有云南白药、片仔癀、以岭药业等净利超10亿的,也有智翔金泰、赛诺医疗、奥赛康、龙津药业、南华生物等亏损者。

强者恒强、两极分化中,如何尽快扭转颓态、奋起直追,应是掉队企业的一道灵魂考题。

接上文:

较劲时刻,尤验内外信心。

4月6日,控股股东群星投资、实际控制人樊献俄,因“因企业经营和股东资金需求”,计划自2023年5月4日-11月3日,通过集中竞价、大宗交易方式合计减持不超过2403万股,占本公司总股本6%。

这并非群星投资首次减持。此前2022年8月-2023年2月,其就已集中竞价减持400.5万股,减持比1%。此外,持股5%以上的股东立兴实业也合计减持796.9万股,减持比1.99%。

值得注意的是,2022年9月27日-11月15日,龙津药业股价翻倍,累计上涨100.35%,成交金额162亿元,换手率314.21%。由此被一些舆论质疑“高位套现”?

4

季亏加剧、

负债率高企 应收账款超2亿

比亏损更惨的,当属南华生物的退市风险。

其业绩预告称,预计2023上半年归属于上市公司股东的净利亏损800万元~1150万元,同比由盈转亏。

追其原因,受公司终止供热业务运营影响,节能环保业务收入下降;受市场环境不稳定,公司细胞检测与存储业务开展放缓;营收下降,期间费用未能同步有效下降,降低了盈利水平。

公开信息显示,南华生物主要从事生物医药和节能环保两板块业务。前者主要包括干细胞、免疫细胞储存及技术服务、干细胞应用研究、医疗器械采购和销售等;后者主要包括对外开展EMC合同能源管理业务、污水处理业务,主要通过控股孙公司城光节能具体运营。

细分看,生物医药业是营收大头。2022年主营业务中,细胞储存及检测收入同比增长18.60%,占营收67.85%;节能产业销售及服务0.49亿元,同比增长65.57%,占营收24.63%;EMC及工程建设为0.08亿元,同比增长34.65%,占比4.06%。

而2023年Q1,主营收入3473.96万元,同比下降46.41%;归母净利润-197.6万元,同比下降1335.77%;扣非净利润-349.14万元,同比下降3374.87%;

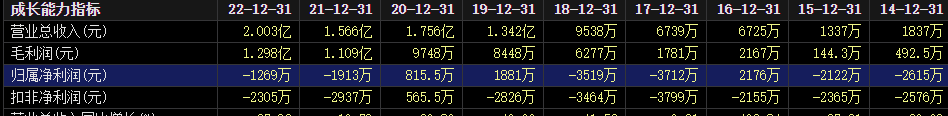

对比上半年预报,二季度亏损仍有加重迹象。拉长维度,南华生物已连亏两年。从2014年起,扣非净利仅2020年为正,其余8年均告负。

追其原因,高企负债率不是加分项。2020年至2023年Q1,公司资产负债率分别为75.82%、83.27%、85.56%和85.51%。

截至2023年3月31日,公司短期借款金额 6099.94 万元,均为一年内到期需偿还的借款。

其次,公司供应商与客户重叠,甚至今年5月引发深交所问询。

据每日经济新闻,宏源热力是公司2020第一大客户。公司对其销售额为7176万元,占年度销售总额比40.87%。

而到了2021年、2022年,宏源热力从第一大客户,变身为第一大供应商。2022年公司对其采购金额为2857万元,占年度采购总额比26.64%。

对此,南华生物表示,宏源热力与公司不存在关联关系,设备销售及安装是正常业务之一,同时为运营供热业务,需要租赁宏源热力的管网,双方交易有商业实质,不存在自买自卖情形。

孰是孰非,不做评价,留给时间作答。

能够肯定的是,应收账款较高不是加分项。截至2022年末,公司应收账款账面余额2.03亿元,坏账准备4414万元,公司将宏源热力账面余额为7009万元的应收账款坏账计提比例由20%增至50%,披露的计提理由为“款项逾期,信用状况发生变化”。

对此,南华生物表示,宏源热力仍处于持续运营中,有一定还款能力,宏源热力将在岷县投资建成的一批管网、热源换热站等供热资产设施作为公司应收款项提供抵押担保,宏源热力信用状况与商业银行次级贷款主体信用状况类似,因此公司按照50%计提坏账损失,计提充分且合理。

话虽如此,持续亏态叠加负债率高企,南华生物想必压力自知。

2022年2月6日,深交所要求公司拟说明是否可能在2021年年度报告披露后触及股票交易被实施退市风险警示的情形。

拉长维度,这已不是首次在退市边缘徘徊。

2016年4月,因连续两年净利为负,南华生物股票简称变更为“*ST生物”,被实施退市风险警告;

2019年,因连续两年净利为负,2019年5月6日开始,南华生物再被实施“退市风险警示”,股票简称变为“*ST生物”。

2020年6月,南华生物公告称,其符合撤销退市风险警示的条件,但由于主营业务盈利能力较弱,公司摘星不摘帽。

那么,伴随此次半年报预亏,新“保壳战”又有多远呢?

5

一声警钟、一场鏖战

大浪淘沙、不进则退。

一番简单梳理,三家企业的烦恼有个性亦有共性。当然,一切过往皆为序章。相比预亏的遗憾,三者能否以此为鉴,知耻后勇、敲响精进警钟或才是更可贵看点。

作为消化道龙头企业,在中国抗消化性溃疡质子泵抑制剂注射剂产品的细分领域,奥赛康市占率第一。

2023年以来,企业多款研发新品陆续上市。如1月7日,奥赛康全资子公司江苏奥赛康,研发的哌柏西利胶囊收到国家药监局签发《药品注册证书》,获批上市。

再如3月23日,奥赛康全资子公司江苏奥赛康的塞瑞替尼胶囊收到国家药监局核准签发的《药品注册证书》获批上市,也是国内首仿。

背后离不开公司持续战略。2020-2022年分别为4.08亿元、4.14亿元、7.23亿元,占营收比达10.79%、13.33%、38.61%。截至2022年末,公司主要在研项目43项,已公开披露11款重点在研化学、生物创新药,其中8款1类新药处于获批临床及以上阶段。

再看龙津药业,目前已拥有约60人的研发团队,先后承担了“国家重大新药创制”专项项目2 项、国家重点研发计划项目1 项,国家中药标准化项目1项。

同时,发力渠道建设,今年6月子公司龙津梵天将向参股公司上海柔以时生物科技有限公司增资3,000万元,持股比由10%增至75.61%。

据悉,标的公司主要经营功能性个护美妆产品,拥有成熟的品牌运营和电商渠道建设经验,收入增长较快。增资完成后,将作为大健康业务的品牌运营主体、以扩大业务规模和综合竞争力。

除了自身努力,所处的中药板块红利亦不能小视。

近两年,行业利好政策密集发布,监管层明确将适宜的中药和中医医疗服务项目纳入医保。今年以来,各地更陆续出台政策,助推中医药产业高质量发展。

聚焦中药配方颗粒市场,成熟产业化有望让其实现快增。有券商研报指出,预计我国未来配方颗粒的替代率约为50%,将开启千亿市场。

再看南华生物,是目前国内唯一一家国资控股的干细胞、免疫细胞及组织工程产业主板上市公司。创建了科创中国细胞与再生医学创新基地——1258科研平台。

2021年11月,由南华生物投建的临床级细胞生产基地正式投产试运营,年储存规模可达千万人份干细胞和免疫细胞,预计年产值超十亿元。

2022年1月,南华生物与国家干细胞转化资源库共同建设“国家干细胞转化资源库湖南临床研究中心”。

2023年7月11日,南华生物用于补充流动资金的定增2.76亿项目,获得审核通过。对于降低负债率、业务精进培育,最终改善盈利能力,应是一个重大利好。

不过,资本并非万能药。较扎实的基本面、市场积累,让奥赛康、龙津药业、南华生物不缺反转转手,但能否真正打破颓势、把期许变成现实盈利能力,仍是一场鏖战、考验三企的转型力度、精准性、改革决心。

中报预亏,是一记警钟,更是一记号角。能否知耻后勇、快马加鞭呢?

本文为首财原创

本文作者可以追加内容哦 !