《理财周刊-财事汇》吴微

电动工具在建筑工程、装修装饰、路桥建设、金属加工、木材加工、园艺修剪、家庭自用等诸多场景均有大量的应用。不过,虽然我国电动工具占据全球产量的70%,但头部企业却主要为海外企业提供OEM/ODM服务,深耕国内市场、布局自主品牌的企业并不多。

近日在经过4个多月的准备后,江苏大艺科技股份有限公司(下称“大艺科技”)终于回复了交易所的问询,更新了招股书。据了解,大艺科技是一家深耕国内市场、布局自主品牌的电动工具供应商。

大艺科技早在深交所主板还实行核准制时就已提交了申报资料,2022年10月21日,监管层也给出了初步的反馈意见。但首发申请转为注册制后,2023年3月24日就收到交易所问询的大艺科技,却直到8月1日才回复交易所的问询并更新招股书。

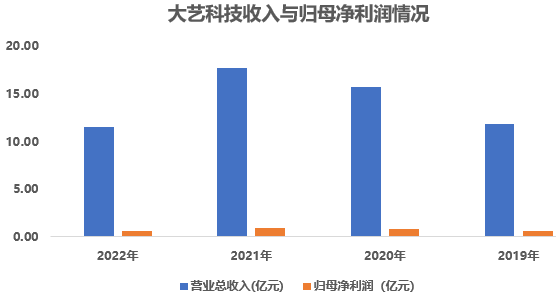

大艺科技最新数据显示,2022年公司的收入为11.53亿元,较2021年的17.73亿元下降了34.97%;其部分产品产能利用率更是下降至31.07%。而此次IPO,大艺科技却拟在1045.83万件产能基础上新建年产1000万台智能工具的产线。

另辟蹊径、布局国内市场的大艺科技,其投资价值又有几何呢?

收入大幅下滑

电动工具早在1895年就出现了雏形,但早期,电动工具的主要市场与生产商均在欧美。进入新世纪,随着产业链的发展,国内逐渐成为全球最主要的电动工具生产基地。

不过,国内较早布局电动工具的企业主要为海外品牌提供OEM/ODM服务,他们在国内市场的布局并不多。但在国内电动工具行业大发展的情况下,还是出现了如巨星科技(002444.SZ)这样收入过百亿的巨头。

与2010年就已完成首发的巨星科技相比,2016年才成立的大艺科技,切入电动工具行业的时间比较晚。因此相较于和巨星科技等头部企业抢夺海外客户,大艺科技瞄准了国内市场的空缺,布局自主品牌,发力国内市场。

深耕不被巨头重视的国内市场,虽然让大艺科技的毛利率较巨星科技这类OEM/ODM企业相比低了十数个百分点;但国内市场巨大的潜力却为大艺科技提供了稳定的增长。2019-2021年间,大艺科技的收入就由11.83亿元增长到了17.73亿元,三年间增长了49.87%。

不过,受欧美高通胀的影响,海外电动工具的需求有所放缓,头部企业也逐渐开始重视国内市场。如行业龙头巨星科技,其国内收入就由2021年的4.19亿元增加到了2022年的7.22亿元。此外,小米、公牛等知名公司也逐步加大国内电动工具行业的布局。

受国内市场竞争加剧的影响,2022年大艺科技的收入为11.53亿元,较2021年下降了34.97%。针对交易所对公司业绩下滑的关注,在招股书中大艺科技也对出口型企业布局国内市场的情况提出了担忧,称“若海外业务环境发生重大不利影响,则前述企业存在转向国内市场发展,从而导致行业竞争加剧的风险。”

除了对公司业绩下滑等经营问题提出关注外,交易所还关注到大艺科技申报材料及前次问询回复资料存在披露不一致的情况,“让保荐人、申报会计师对上述披露不一致事项发表明确意见”,并“切实提高申报文件及问询回复质量。”

回复中,大艺科技对披露不一致的地方进行了说明,中信建投证券、天健会计师事务所内部也对相关的问题进行了审核,核实了相关内容,并认为“信息披露已履行必要的质量把关工作。”

产品频被仿冒

今年推进的全面注册制改革无疑是我国资本市场发展过程重要的制度进步。在全面注册制改革中,监管层也对各个板块的上市企业类型进行细化。其中的主板就鼓励业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业上市。

从公司披露的情况来看,在自主品牌布局与国内市场开拓均不太久的大艺科技或并不能满足业务模式成熟、经营业绩稳定、规模较大、具有行业代表性标准。

据大艺科技披露,2022年6月起,公司才逐步通过上线CRM系统、推出积分政策的方式,来增强对经销商的管理。

但在品牌形象管理及产品跟踪认证方面,大艺科技的管理体系明显不够成熟。在黑猫投诉搜索“大艺工具”,可以看到多条关于商家销售三无产品、其他品牌产品或没有铭牌产品的投诉;拼多多APP上,搜索大艺工具,会看到很多店铺挂着“德国大艺”的牌子,但商家却未上传相关证明资料。

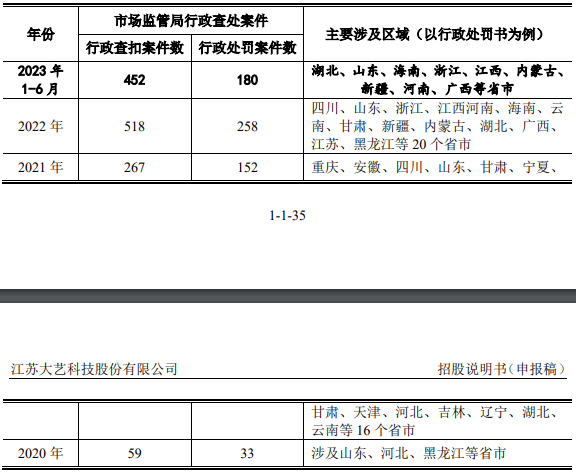

据大艺科技统计,最近几年市场监管局查处的公司品牌被假冒的情况也呈现逐年上涨的趋势。2023年1-6月,市场监管局就查扣了452件大艺科技品牌被假冒的案件,而2022年全年,市场监管局才查扣518件案件,2020年更是就有59件。

受出口企业布局国内市场以及小米、公牛等知名企业的布局,2022年大艺科技的业绩也出现了较大波动,而与收入过百亿的巨星科技相比,大艺科技在规模较大、具有行业代表性上的表现也不明显。

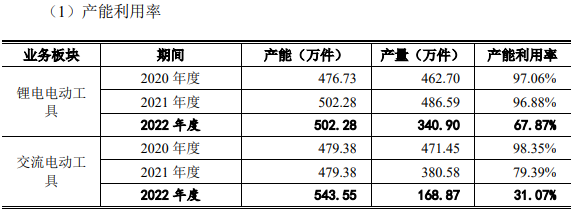

需要指出的是,受公司销量下滑影响,为了控制库存,2022年大艺科技的产能利用率出现了较为明显的下滑。如2021、2022年大艺科技的锂电电动工具产能都是502.28万件,但2022年公司的产能利用率仅为67.81%,较2021年的96.88%下降了29个百分点;公司的交流电动工具产能在增加13.38%的情况下,其产能利用率更是由2021年的79.39%下降到2022年的31.07%,下降了48个百分点。

而此次IPO,大艺科技却拟在公司拥有1045.83万件产能的基础上,募集5.46亿元用于年产1000万台智能工具制造项目。这意味着大艺科技拟通过IPO募资,将公司的产能扩充一倍。

行业竞争加剧、收入大幅下滑、部分产品产能利用率仅为31.07%的大艺科技,在日前首发节奏收紧的情况下,又要如何获得监管层与市场的认可,以奠定公司在国产电动工具市场中的地位呢?

本文作者可以追加内容哦 !