债券市场回顾

债券市场(0731-0804):

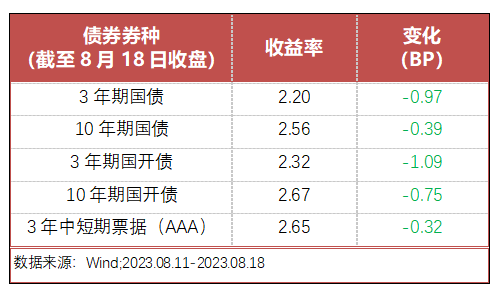

3年期国债收益率下行0.97个BP至2.20%,10年国债收益率下行0.39个BP至2.56%,3年期国开债收益率下行1.09个BP至2.32%,10年期国开债下行0.75个BP至2.67% ,3年中短期票据(AAA)下行0.32个BP至2.65%。

货币市场(0731-0804):

银行间7天质押回购利率(DR007)上行2.57个BP至1.93%,1天质押式回购利率(DR001)下行7.29个BP至1.60%。

券商观点精选

兴业证券:两手准备,熬过底部区域。近期市场弱势震荡,核心症结仍在于投资者信心不足、风险偏好萎靡、市场情绪脆弱。并且,7月经济、金融数据低于预期,以及海外二次通胀预期升温、美债利率逼近本轮加息周期高点、外资连续流出,进一步加剧了市场的担忧。但“乌云”背后,一些积极的信号正在出现。此刻建议坚定信心的同时保持耐心,等待情绪修复的“曙光”:首先,宏观政策上,各项呵护措施已在落地。其次,资本市场政策上,监管层也积极发力推动市场信心修复。此外,从四大蓝筹ETF净申购情况来看,当前市场也已处于底部区域。因此,尽管近期市场由于内外部风险因素的冲击再度回落,但随着市场重新来到年内低位、政策呵护逐步落地、积极因素逐步呈现,当前已是“黎明前的黑暗”,建议坚定信心、保持耐心,等待风险偏好修复的“曙光”。

民生证券:正确认识“再次探底” 。市场调整后貌似又回到了反弹前的起点,但变化已经发生:经济基本面的韧性正在被市场所定价,“中国力量”正在加强而不是回到原点。当前市场的纠结和反复,来源于A股特有的“空头平仓”现象和全球流动性冲击的相互作用,投资者不应放弃在黎明之前。配置上,第一关注大宗商品,大宗商品相关资产(油、铜、铝、油运、煤炭、板材、贵金属)。第二,金融板块在基本面见底时期有明显超额收益,值得关注(银行、保险、券商)。房地产政策正在调整,城中村改造下的建筑、建材、房地产、家电等:布局制造业的时机已到,专业机械、工程机械、机械零部件;以及具备技术优势,正在快速渗透的新能源车(整车、锂电)、光伏。

海通证券:活跃资本市场的重要性。活跃资本市场利于提高居民财产性收入,有助消费恢复。活跃资本市场,发挥经济晴雨表作用,有助提振对经济的信心。活跃资本市场利于科技类融资,有助产业结构升级。稳增长和活跃资本市场措施落地中,有助情绪修复。现阶段消费医药、券商较优,中期重视科技。结构上关注性价比高的消费,科技是中长期焦点。短期看,低估低配的消费有望在政策催化下迎来修复机遇。此外,随着后续活跃资本市场的相关政策落地,券商也有望明显受益。中长期看,科技仍是股市主线,从政策和技术端关注业绩释放的方向。

小结:静待底部,保持韧性

本周宽基指数整体普遍下跌,其中科创50跌幅最大。在政策底向市场底迈进过程中,市场呈现锯齿式的多空拉锯态势。截至周五收盘,上证综指和沪深300分别上涨-1.80%和-2.58%,深成指和创业板指分别上涨-3.24%和-3.11%。5个交易日两市成交3.64万亿,量能紧缩。本期内外资共同流入了石油石化行业,共同流出了医药生物、电子行业,而二者分歧主要集中在银行、非银金融、国防军工、计算机等板块。

结构上看,地产链、交运物流、券商等板块表现相对较好。地产链板块主要受益于国常会强调着力扩大国内需求和央行货币政策报告强调适时调整优化房地产政策。交运物流板块主要受益于板块相对高股息和具有一定防御属性。券商板块表现较好主要原因在于市场博弈更多“活跃资本市场”政策出台。

经济基本面及改善预期或较弱,市场信心较不足。7月一系列经济数据低于预期,经济基本面较弱,市场信心或不足。眼下市场进入了一个比较尴尬的时期,政策底向市场底迈进或相对磨人,也是政策底向市场底过度的时期,投资者情绪低落、赚钱效应低迷、成交量萎缩,指数震荡回落。

市场面临的分歧是大环境依旧是存量资金博弈。金融、地产等大体量板块在还是存量资金博弈的环境下可谓牵一发而动全身,一段时间内大盘的上下皆系于此。金融和地产蓝筹对于资金的抽调是异常明显的,一旦多空分歧加剧市场短期内也无法回到小票游击式的格局。政策下发到落地见成效是有时间跨度的,政策出台,情绪性上涨过后的分歧才最为难熬。

近期关注产品列表

$平安季开鑫定开债A(OTCFUND|007053)$$平安季开鑫定开债E(OTCFUND|007055)$$平安短债A(OTCFUND|005754)$$平安中短债债券E(OTCFUND|006851)$$平安元和90天滚动持有短债A(OTCFUND|014468)$

本文作者可以追加内容哦 !