A股真“渣”啊,

又是大碗吃面的一天,

新能源、医药、消费全面扑街,

创业板已经跃跃欲试,要挑战2000点了...

前天大跌的时候,从国内角度出发说了下,

结论偏正面:

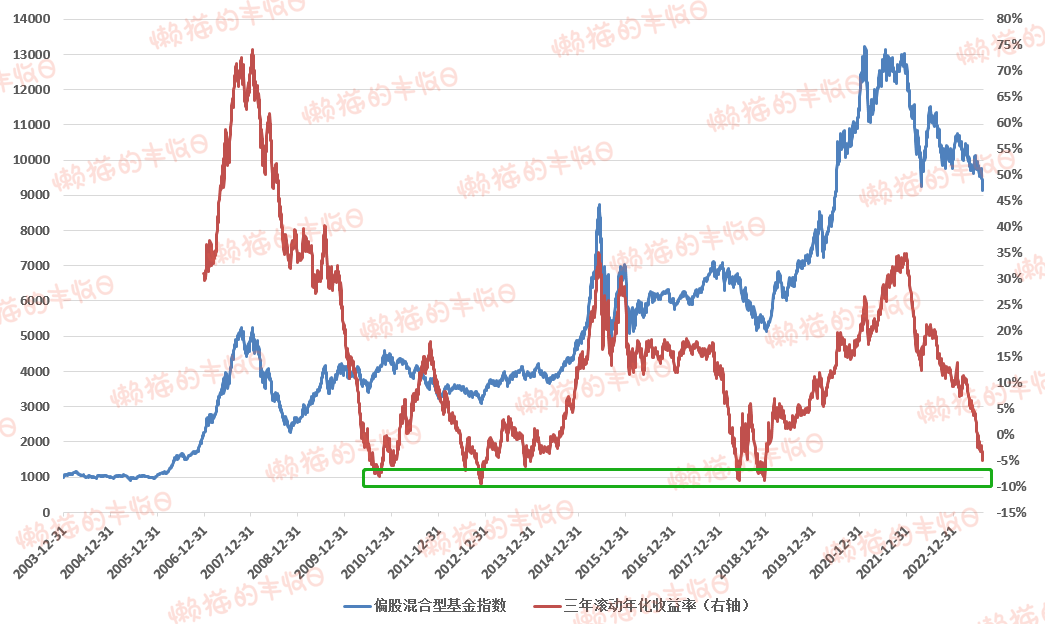

保持现有位置不变,到春节时,“偏股混合型基金指数三年滚动年化收益率”将会是“-11.4%”,能触及“-10%”的历史大底,现在就是底部,只是不知道行情啥时候起来罢了。

但看事看全嘛,

今天从国外的角度说说,看会不会有啥不一样的结论~

01

海外对A股的影响,主要集中在流动性方面。

具体来说,就是美元流动性。

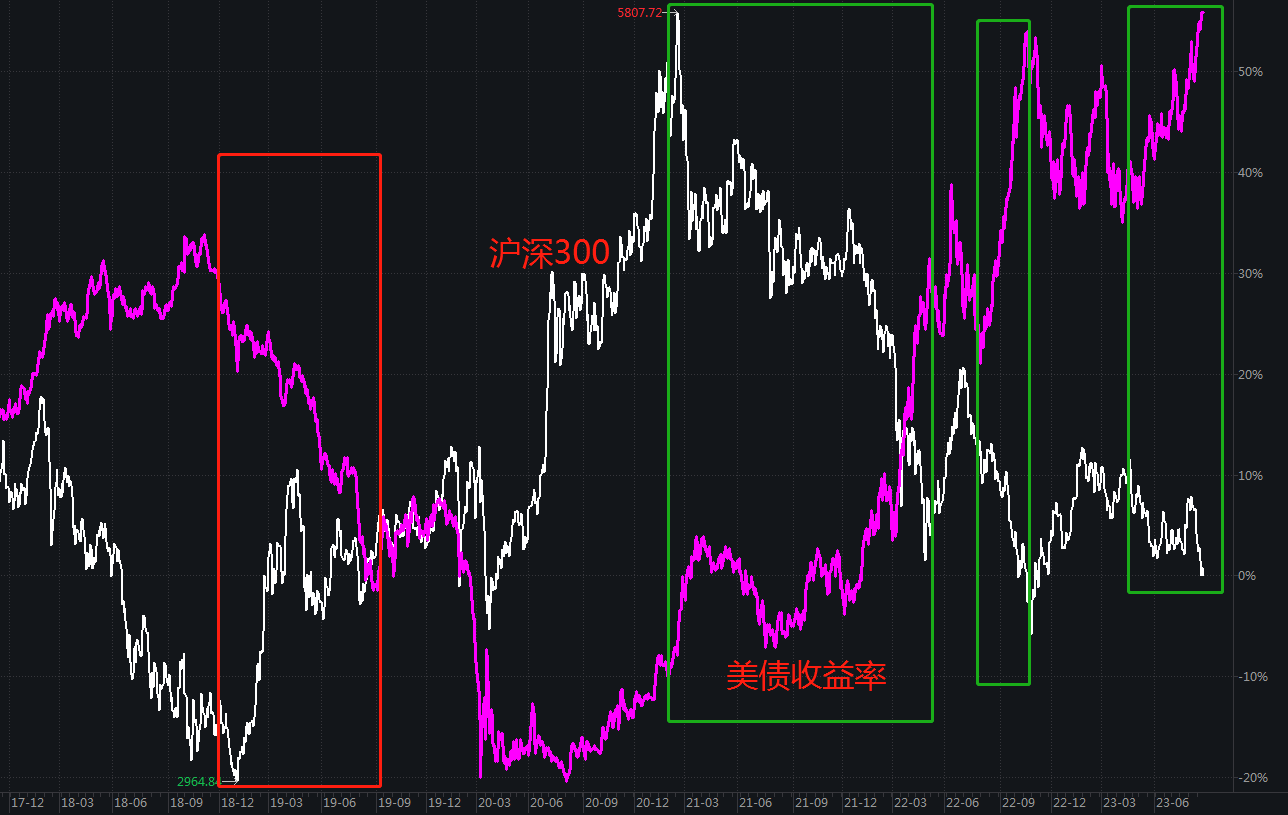

我们比较美债收益率和A股的涨跌,

2019年的大涨,和美联储降息预期带动美债收益率走低有关。

2021年春节后的大跌,和市场担忧美联储结束宽松政策,美债收益率快速飙升有关。

2022年8-10月的大跌,则和美国通胀愈演愈烈,美联储暴力加息,带动美债收益率创新高有关。

甚至今年5月份以来的回调,也能从“美债收益率再次走高”身上找找原因。

回顾最近的几波大行情,A股和美债有明显的负相关性。

至于现在,

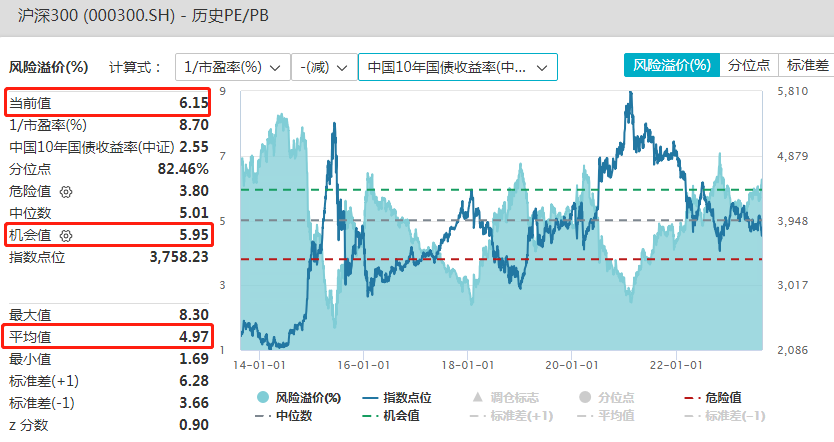

如果我们看“股债性价比”的话,

把“沪深300”和“中国10年期国债收益率”比较下,

平均值是“4.97”,机会值是“5.95”,当前值是“6.15”。

“当前值”在“机会值”上方,明显是沪深300性价比更高一些。

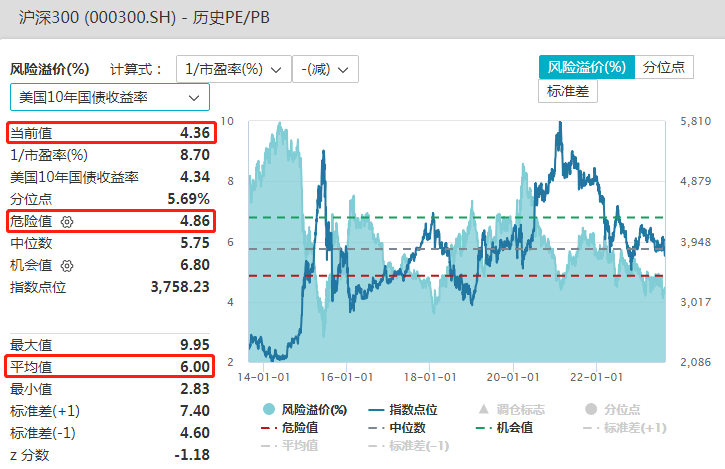

再和“美国10年期国债收益率”比较下,

平均值是“6”,危险值是“4.86”,当前值是“4.36”。

“当前值”在“危险值”下方,又变成了美债性价比更高。

A股迟迟起不来,除了国内的因素,也和美债收益率高,压制A股有关。

02

那未来美债收益率会如何变化呢?

结论有点扎心,

虽然10年美债收益率已经涨到4.34%的近十几年高位,但机构的普遍观点是:还可能继续涨,甚至不排除突破4.5%的可能。

理由主要是这么几个:

1)美国本轮通胀顽固

金融危机后,美国家庭部门持续去杠杆,再加上疫情期间低利率获得了大量流动性,这就导致美国家庭部门不差钱,消费能力异常强劲,通胀居高不下。

美联储也有这个担忧,刚刚过去的7月开会时说,虽然通胀压力有缓解的迹象,但通胀水平依然“高得令人无法忍受”,通胀存在重大上行风险,进一步紧缩的可能性还存在。

2)美国经济增长超预期

消费是美国经济的大头,消费不差,美国的经济增长也持续超预期,比如刚刚公布的2季度GDP环比折年率就高达2.4%。

3)供需失衡,美国政府有发债的需求,但主要美债持有者却选择卖出

供给方面,2024年是美国大选年,根据历史经验,大选年,在位总统通常会选择宽松的财政政策,以便争取选票。再加上拜登任内通过了基建法案、芯片法案,这些都需要花钱,对美国政府来说,紧缩是不可能的,只能继续发债。

但需求方面,中国和日本是美债的最大海外持有国,过去一年多却在持续减持美债。

美联储是美债的境内重要持有者,缩表以来也减持了将近7000亿美元的美债。

经济学原理告诉我们,当供给增加,需求减少时,价格是会跌的,而债券价格和收益率成反比,价格下跌的另一层意思是,美债收益率上升。

美债供需失衡,再加上经济基本面不差,通胀顽固,美联储继续加息的可能性也还在,机构的普遍预期是,美债利率易升难降,如果财政发力的话,甚至不排除突破4.5%的可能。

03

当然,也不全是坏消息,

虽然预期美债可能继续涨,但市场对美联储结束加息周期,开启新一轮降息周期的预期也很强,只不过预期开启的时间点一再推后罢了。

这和我们当前的大A有点像,都觉得是底部,但就是不涨,时不时还给你再跌一个,无奈~

另外,话说回来,

有没有办法量化美债收益率变化对A股的影响呢?

也有,去年白话过一篇研报,

https://mp.weixin.qq.com/s/AKYpn6mOqDKJFduEsgl9tg

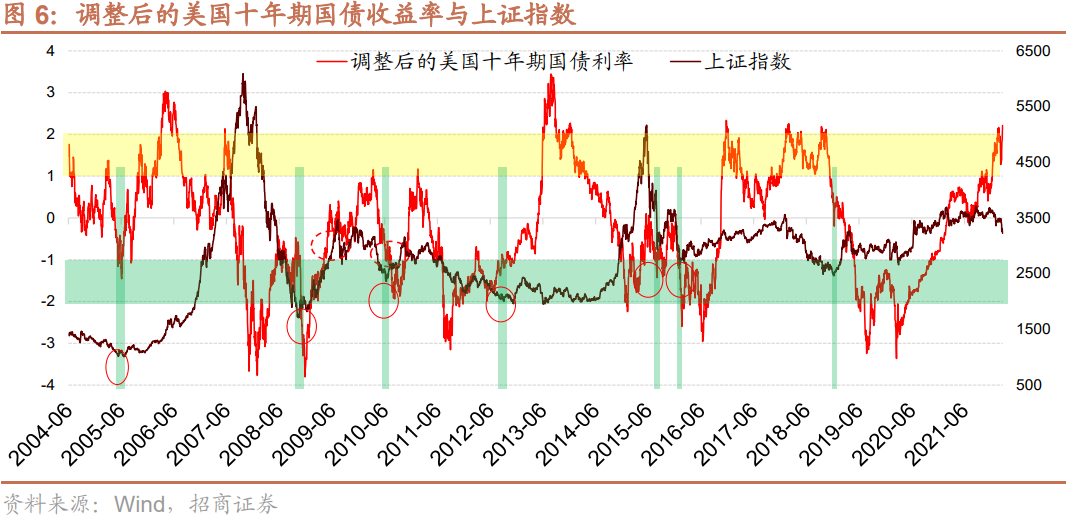

招商证券的张夏,用调整后的美国十年期国债收益率和上涨指数做了对比。

(PS,调整方法:用某一个时间节点的绝对值减去过去两年的平均值,再除以过去两年的标准差)

就是这张图,

调整后的美债收益率,合区区间是“ -1 ”到 “1 ”,

超过“1”,就是危险区域(黄间),对应着上证指数的顶部。

低于“-1”,就是机遇期(绿间),对应着上证指数的底部。

再看红圈圈出来的地方,

A股历史上的几次大的底部,都是调整后的美债收益率跌破“-1”(绿间)后才出现的。

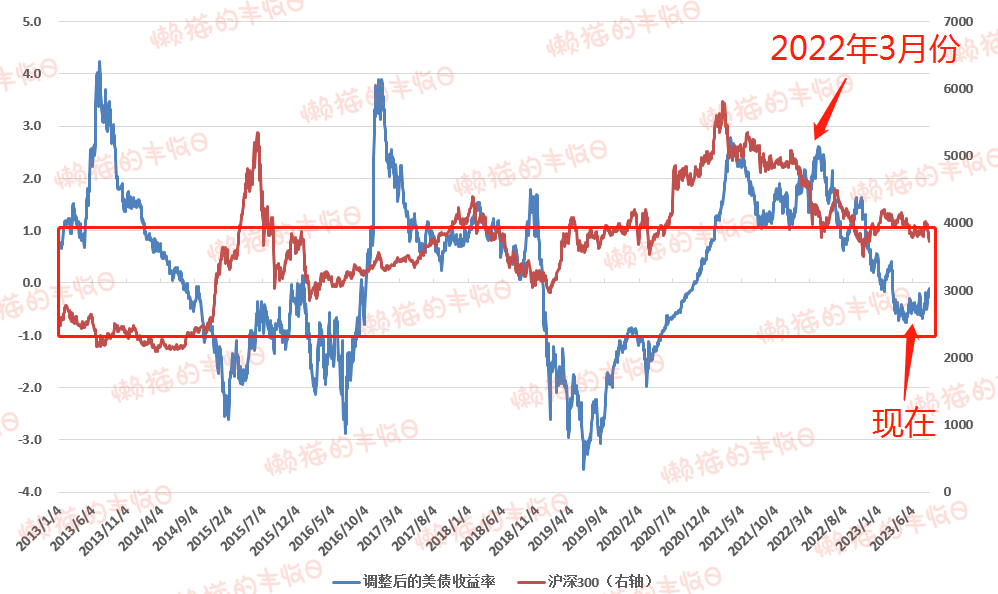

懒猫更新了这个数据,

去年3月份时,调整后的美债收益率在“2.0”附近,危险的黄间。

现在已经降到“-0.2”附近,快接近绿色的机会期了。

从这个数据来看,似乎是个利好,别看现在和去年3月份差不多,多头步步退却,空头步步紧逼,但不排除强弩之末的可能...

*免责声明:文章内容仅供参考,不构成投资建议。

$易方达蓝筹精选混合(OTCFUND|005827)$$中欧医疗健康混合A(OTCFUND|003095)$$纳斯达克100指数ETF(SZ159513)$

本文作者可以追加内容哦 !