国企平台收购上市公司的五种模式

2023-04-04 16:22

国企平台在收购上市公司时,根据上市公司的股权、股东、债务债权等特点,专业、科学的设计交易结构,降低交易成本,防范交易风险。

一、国资收购正当时

2019年以来,上市公司控制权交易方兴未艾。据统计,2019年全年A股共发生了133起控制权转让的案例,其中56起涉及国有资金收购,占据了半壁江山。

从政策环境来看,2019年10月证监会公布修改重组管理办法,允许符合条件的企业借壳创业板、恢复重组配套募集资金、放宽重组的认定标准等政策,很大程度的激励了上市公司依托并购重组提高质量。此外,最近落地的再融资新规也给了上市公司引入新股东更大的政策便利。

从市场环境来看,2018年下半年以来去杠杆的压力一直存在,上市公司股东股票质押等债务压力持续增大。此外,受国内外经济环境波动影响,上市公司面临的业绩和资金的挑战也越来越大,寻找战略合作和资金支持成为了必要的动作。

对于国有企业来说,收购上市公司控制权的动机也从一开始的纾困转向了优化产业结构,提高运营效率。控股上市公司成为了国有资本更为长期、内生性的战略布局。因此,国有资本收购上市公司控制权正当时。

二、收购模式灵活多变

01 协议收购+表决权委托或放弃

协议收购是指收购人通过协议的方式获得上市公司的股份达到或者超过5%,但不超过30%,超过30%的部分应改为要约收购。协议收购双方可以约定的内容较为丰富,可一次性收购的股权比例较高,成为上市公司控制权转让中最主要的方式。但是由于上市公司原实际控制人持股比例较高,或受减持规定的约束,股份不能全部流通,协议转让往往会搭配表决权委托或放弃的方式,让收购人成为持有表决权最高的股东而控制上市公司。

案例一:广州市国资收购金明精机

收购人灵活搭配协议转让、表决权委托和表决权放弃三种方式,成功解决了被收购人股份限售、持股过高等问题。

02 间接收购

间接收购指收购人不直接持有上市公司股权,通过投资关系取得对上市公司股东的控制权,而受其支配的上市公司股东所持股份达到实际控制上市公司的比例。这种方式使用的较少,一方面因为上市公司股东必须是机构,才有实施可能;另外一方面,对于国资而言,收购一个非上市公司的股权,需经过严格的审计评估,且没有公开市场价格参考。但是,间接收购可以规避直接协议转让的价格限制。

案例二:东方富海收购光洋股份

通过间接收购约定非上市公司的收购价格,规避了上市公司股权转让价格不低于协议签署日前一交易日收盘价9折的限制。

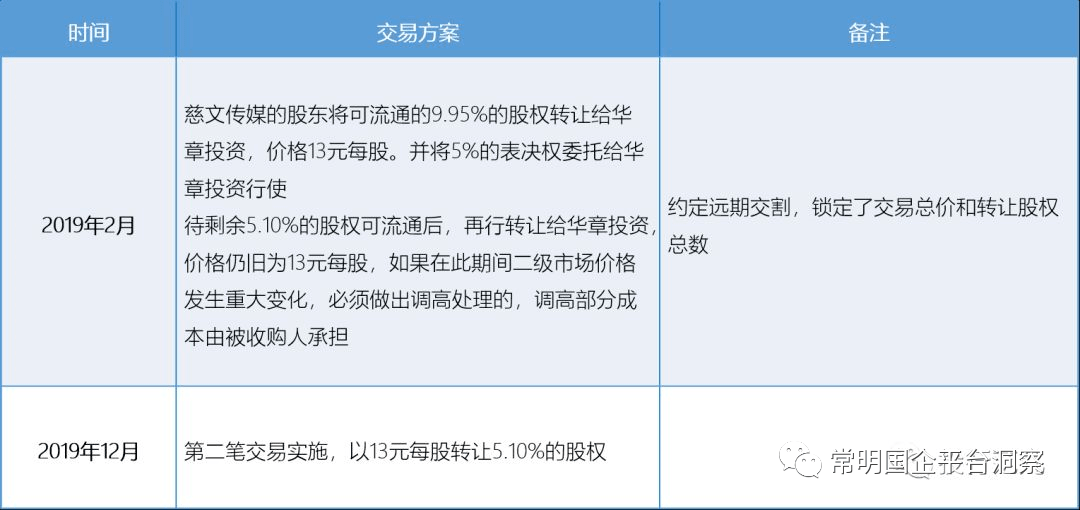

03 远期交割

上市公司大股东大多存在限售,一次性无法交易足够的股权。面对这种情况,除了前文提到的表决权委托或放弃以外,越来越多的收购方在第一次交易的时候约定未来股权的交易安排,以保障未来控制权的稳定。一般的模式为约定股份在流通后,转让给收购方,并约定价格确定的方式。

案例三:江西国资收购慈文传媒

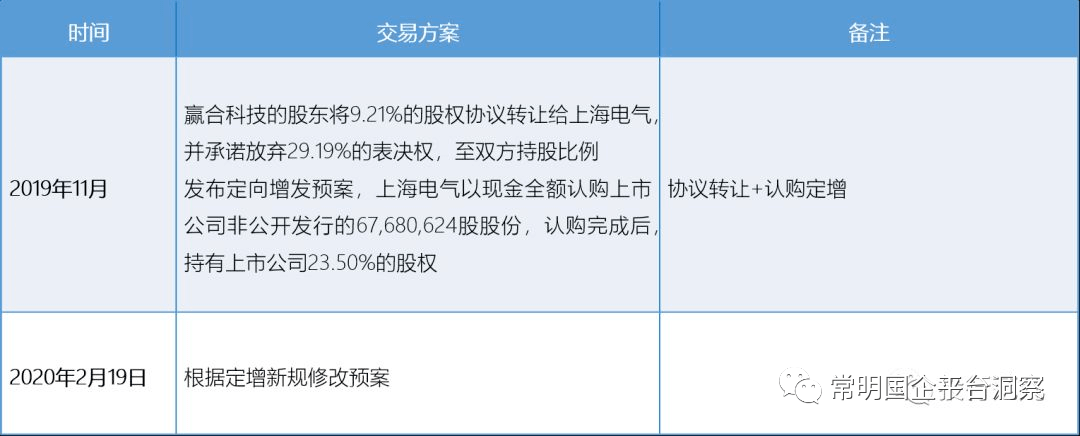

04 参与定向增发

收购方可以参与上市公司定向发行的新股,从而获得控制权。一般来说,参与定增一般配合协议转等方式,适用于股权较为分散,原股东无法转让足够股权的情况。此外,参与定向增发还可以为上市公司注入资金,增强上市公司实力。由于目前定增新规的公布,定增的优势显现,可预期未来通过这种方式收购的案例会越来越多。杨春宝律师团队持续为您精选优质法律实务文章。

案例四:上海国资委收购赢合科技

05 承债式收购

案例五:海淀区国资收购金一文化

承债式收购是指针对出现债务危机,甚至资不抵债的上市公司股东,收购人以承担债务的方式,低价获得上市公司股权。

三、国资收购步伐不停歇

2020年,上市公司仍旧面临很大的挑战,特别是股东的债务压力还未减轻,预计2020年仍旧是上市公司控制权易手的大年。因此,笔者对国有资本和上市公司股东提出一些建议。

1、国有资本的收购动机已经从纾困转向优化产业结构,提高运营效率等长期战略性布局。因此,会更偏好有一定产业基础的上市公司,特别是和国有资本有一定锲合度的。在市值选择上还是50亿以下小而美的公司比较常见。随着创业板注册制的推行和退市制度的完善,空壳公司或者自身业务已经高度萎缩的上市公司会越来越艰难。

2、目前出现流动性危机的上市公司,前两年扩张的步子往往迈的比较大。可能存在大额的商誉减值风险和其他资产减值风险,容易在收购后暴雷。此外,还可能存在大股东资金占用、违规担保等不规范的情形。因此,收购方聘请专业靠谱的中介机构作为财务顾问,对上市公司和转让方进行深入全面的尽职调查,并对交易全过程进行把控是很有必要的。

3、对于国有资本而言,收购的过程还是要充分尊重市场的规律和规则,提高对股价波动的容忍度。毕竟收购控制权更多是为了产业的整合和升级,短期股价波动带来的账面浮盈浮亏不用太在意。

本文作者可以追加内容哦 !