股债之间的跷跷板效应,在今年以来的证券市场上体现得淋漓尽致。

一如硬币有两面,股市不振的背面是债券行情渐入佳境。一些表现出色的债券基金净值迭创新高。比如,嘉实信用A自成立以来,创出了994次新高(数据来源:choice,截至2023年8月21日)。

嘉实信用是全市场第一只专注于信用债投资的基金,已经平稳运作近12年。自2014年以来的近十年时间里,除了2020年出现0.4%的跌幅外,其他年份(含2023年至今)皆实现了正收益。

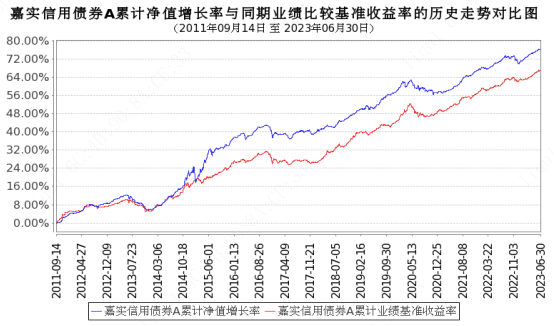

阶段性收益不断累加之后,即是长期惊人的复利收益。基金中报显示,截至2023年6月末,嘉实信用A自成立以来累计实现76.37%收益,超越业绩比较基准9.12个百分点。

雨露滋润禾苗壮,万物生长皆有因。嘉实信用的成功运作一定程度是团队整体实力使然。这一点在海通证券日前发布的基金公司固收类基金绝对收益排行榜单上得到了直观的体现。

截至2023年二季末,嘉实基金近一年、近两年固定收益类产品收益率,在固定收益类大型基金公司中分别排名第4名和第6名(截至2023年6月30日,按照海通证券规模排行榜近一年主动固收的平均规模进行划分)。

有道是“列芳凭有土,丛干聚成林”,嘉实基金固收业务早已满园春色藏不住。

从全市场业绩排名看,嘉实基金近一年有38只、近两年有27只、近三年有16只固收产品排名同类前1/3(排名来源:银河证券,截至2023年6月30日)。

01

2023年的证券市场上,债券基金是道靓丽的风景线。

说到债基,必须先了解下债券的相关品种。根据研究方法和定价模式,市场上主要的券种可分为利率债、信用债、资产支持证券、可转债。其中利率债、信用债的占比是最大的。

利率债大体的投资逻辑是指基于宏观视角对无风险利率等品种自上而下进行交易,几乎没有信用风险。信用债总体偏稳健,但极端情况下却有可能发生违约风险。相比前者,信用债对投资者的专业度和研究实力有着相对高的要求。

作为拥有全行业成立最早、覆盖最全的信用研究团队的公募机构,嘉实基金于2011年9月便发行了嘉实信用(A类070025,C类070026)这一全市场首只专注于信用债的基金。

依据基金合同约定,嘉实信用在债券等固定收益类资产占基金资产的比例不低于80%,其中信用债券的投资比例不低于固定收益类资产的80%。据过往公布的基金定期报告,自成立以来,嘉实信用债债券资产的投资比例正常保持在90%以上。其中,以公司信用债为主,辅以金融债和可转债等其他品种。

从投资业绩来看,嘉实信用不负众望。截至2023年8月21日,嘉实信用A净值为1.2673;份额复权单位净值1.7804,创历史新高,今年以来净值涨幅达到了4.39%,成立至今累计收益78.04%,年化收益4.95%(数据来源:choice)。

02

对于主动管理型基金的投资业绩,“人”显然是一个重要因素。嘉实信用是由赵国英、王立芹双基金经理联合管理的。

赵国英,嘉实基金纯债投资总监,拥有超过19年的债券从业经验,毕业于清华五道口金融学院,职业起点始于交易员,是中国银行间市场最早的一批债券交易员,再加上职业生涯前十年都在银行的金融市场部门,她亲历了整个市场从萌芽、探索、创新到蓬勃发展的变化。

王立芹,曾任中诚信国际信用评级有限公司公司评级一部总经理、民生加银基金信用研究总监。拥有超过16年信用研究经验的“信用债挖掘全能手”,具备覆盖全行业的信用研究能力,擅长对行业进行前瞻性分析,并基于对主体的深入了解,确定每个时间节点的仓位增减情况。

在嘉实信用债的管理上,二人在以信用债构建底仓,力争获取票息收益之时,严选中高等级信用债,狙击信用债行业板块和个券投资机会。

同时,通过中期波段操作和短期交易等多种策略运作,努力为组合创造多元化的收益来源。

二季报显示,嘉实信用债基金A类份额今年上半年收益率3.41%,同期业绩比较基准2.55%。

中长期业绩也很优秀,成立以来累计收益率76.37%,同期比较基准67.25%。(数据截至2023年6月30日,数据来源:2023年二季报)

图片来源:2023年二季报

03

债券投资是个团队作战的活儿,团队实力特别重要。

嘉实基金拥有全行业成立最早、覆盖最全的信用研究团队,20余位信用研究员对行业以及主体的信用资质进行深度追踪。

团队内部建立了行业内严格的债券筛选标准,从财务分析、商业产业周期、行业中枢、个体特征等分析角度,运用定量、定性等多种研究方法,筛选可投资债券品种。

同时,为更好地降低单一持仓波动影响,嘉实基金严格要求持仓的分散度,对中高等级信用债、低等级信用债单一持仓分别要求不得超过3%和1%,中等级别以下信用债投资合计持仓不得超过40%。

在统一而严格的管理下,基金基金固收阵营里边跑出来的不仅仅是嘉实信用单只产品 ,旗下的嘉实稳和、嘉实稳华、嘉实稳祥、嘉实稳鑫等在内的29只中长期纯债基金累计单位净值均创下成立来新高(数据来源:2023年二季报)。

04

除了纯债领域,嘉实基金在短债、“固收+”为核心的固定收益投资赛道都做了一定的布局。

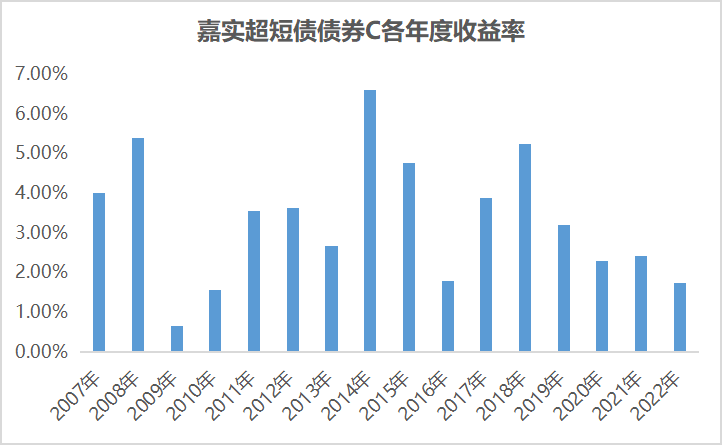

短债方面,2006年成立了国内首只国内短债基金,嘉实超短债。

从投资策略来看,其主要投资于较短期限的债券及货币市场资产,风险收益特征介于货币基金与普通纯债型基金之间,主打“货币增强”或“理财替代”的产品定位。

截至二季度末,A、C份额合计规模达到225亿,累计吸引超420万用户购买过。

在成立后完成的16个会计年度中,年年正收益,长期稳健的业绩表现背后,则是嘉实基金持续打造的“基石”固定收益投资能力。

数据来源:基金定期报告,截至2022/12/31

截至今年二季末,嘉实超短债A/C份额累计单位净值齐创新高,其中嘉实超短债C累计回报已达73.78%,同期业绩基准45.96%,超额收益显著。

值得注意的是,嘉实超短债分红的次数也很频繁,截至今年上半年末,A、C类份额累计分红194次,累计派发红利达24.88亿元。

近些年,嘉实基金又先后成立了嘉实短债、嘉实中短债等短期纯债型基金,进一步丰富了产品线。

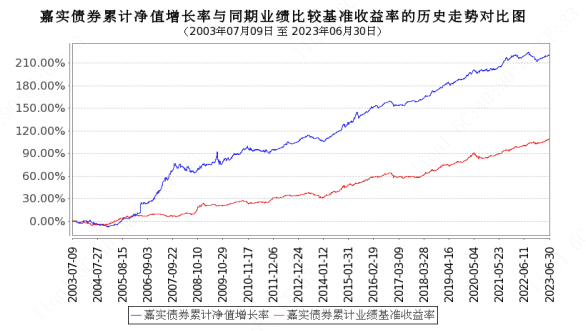

“固收+”基金方面,嘉实基金2003年7月推出业内首批“固收+”产品——嘉实债券。二十年的时间,历经多轮牛熊转换,截至2023年6月30日,累计回报率220.69%,同期业绩基准109.30%。

数据来源:2023年二季报

另外还有多只“固收+”产品表现出众,嘉实策略优选、嘉实稳宏A/C等过去三年回报率均超20%,嘉实稳福A/C、嘉实多元收益A/B等过去三年收益也超15%。

2021年7月,嘉实基金发布“固收+”子品牌,致力于在净值化时代为投资者提供“让+靠得住”的体验。

截至目前,嘉实基金已形成了以货币、短债、纯债和“固收+”为核心的基石固收体系,并发布“固收+”业务品牌。每个领域均由实力战将领衔,例如嘉实纯债投资总监赵国英、嘉实基金固收+投资总监胡永青、嘉实固收增强投资总监林洪钧、嘉实多策略投资总监韩同利、嘉实基金稳健固收策略投资总监王亚洲等。

固收多类型产品的全面开花,彰显了嘉实基金强悍的实力。

截至2023年二季末,嘉实基金近一年、近两年固定收益类产品收益率,在固定收益类大型基金公司中分别排名第4名和第6名(截至2023年6月30日,按照海通证券规模排行榜近一年主动固收的平均规模进行划分,其中累计平均主动固收规模占比达到全市场主动固收规模50%的基金公司划分为大型公司)。

风险提示:

基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

本文作者可以追加内容哦 !