2023年8月27到28日的周日和周一或许会成为被中国资本市场记住的日子,周日晚财政部、证监会、三大交易所纷纷官宣重大政策调整:财政部寥寥数字,带来了证券交易印花税减半的巨大利好;证监会三箭齐发,打出了收紧A股IPO及再融资、调降融资保证金和限制部分减持的组合拳。

8月28日周一,境内各大股指开盘迎来了“一片翻红”,其中科创50指数两日累计涨幅5.29%。

除了政策层面的巨大利好外,市场也传出了令人振奋的好消息:华为Mate60发布,利好芯片半导体公司云集的科创板。

当前节点,中报行情行将结束,科技股业绩压力缓和。去年以来,消费电子行业经历了十余年以来最严重的萧条周期,半导体行业整体一片哀嚎。而利空出尽之后,随着智能手机新旗舰的发布,以及消费信心恢复,消费电子市场有望确认底部,有利于科技股整体行情企稳反弹。

对于科创板来说,或许一个波澜壮阔的时代正在徐徐拉开帷幕。

1、科创板迎来投资新时代

科创板作为注册制改革的“试验田”,自2019年7月开市以来,坚守“硬科技”定位,聚焦于战略新兴产业领域,获得了众多高科技创新型企业的广泛关注与青睐,近年来已形成一批以信息产业、生物产业为代表的尖端科技产业集群,有力推动了创新型科创资本市场体系的形成。

相对于主板要求多、要求高、上市难,只有大体量公司才有机会上市的特点,科创板则为科技创新型企业制定了更具包容性的科创板上市条件,为高科技创新型企业提供了方便快捷的融资通道。截至2023年8月30日,科创板上市公司数量已达557家,总市值规模超6.97万亿元。

(1)政策组合拳精准发力科创板

2023年8月27日,财政部、证监会、三大交易所纷纷官宣重大政策调整,这次组合拳从投资端、融资端(IPO、再融资、减持)和交易端(降印花税)都有涉及。

其中,减持新规是显著超出市场预期的,也是显著利好科创板的。减持新规背景下,大股东若想顺利减持,就要强化业绩,赢得市场认可,尽量避免破发、破净,同时还要考虑增加分红,大股东的利益和二级市场的投资人将能更好地连接在一起。以目前的市场情况,该政策将影响近2000家上市公司的控股股东的减持。

这条政策影响最大的就是科创板相关指数,原因有二:(1)科创板开板4年,去年7月科创板三年限售期已过,控股股东和实控人迎来集中解禁高峰,此后随着越来越多科创板公司渡过三年限售期,科创板减持压力与日俱;(2)科创板中破发和未现金分红情形较多,我们统计约40%的科创板公司(家数和市值占比)不符合新提出的减持条件。中信建投证券做了一个简单的测算,在政策规范大股东减持的背景下,当前时点仅有约21%(家数占比)或不到25%(市值占比)的科创板公司大股东可以减持,预计科创板减持压力将获得大幅缓解。

此外,IPO阶段性收紧同样精准发力科创板。2019年下半年科创板开板以来,科创板已经连续多年成为A股最大的IPO上市板块,在快速发展的同时,近两年来IPO泡沫化严重、易破发、对投资者门槛要求最高的也是科创板。8月27日,政策提出优化IPO、再融资监管安排,阶段性收紧IPO节奏将有利于改善市场资金面环境,特别是科创板的流动性压力。

从历史上看减持压力释放+IPO暂停的影响:2009年10月30日,中国创业板正式上市,三年解禁期过后,创业板指在2012年11月出现大跌,到2012年12月4日跌至585.44点历史低点。另外A股市场在2012年11月暂停IPO,直到2014年1月才恢复。在这段历史最长的IPO暂停期,创业板指经历了探底,反弹的过程。

(2)科创板估值已回落历史低点

估值回落是当前战略看好科创板的重要基础。Wind数据显示,截至8月25日,科创板市盈率(TTM,整体法,剔除负值)已经降至35.58倍,市净率(整体法,不调整)降至3.74倍,为历史最低水平;科创50指数最低跌至865.09点,亦处于估值低位。

以科创50指数为例,8月28至30日连续三日大涨后,科创50指数在31日小幅回落,其点位当前仍处于900多点区间,已跌破基准点1000点。在基本面见底的背景下,历史低位的估值水平显示出较好的性价比。

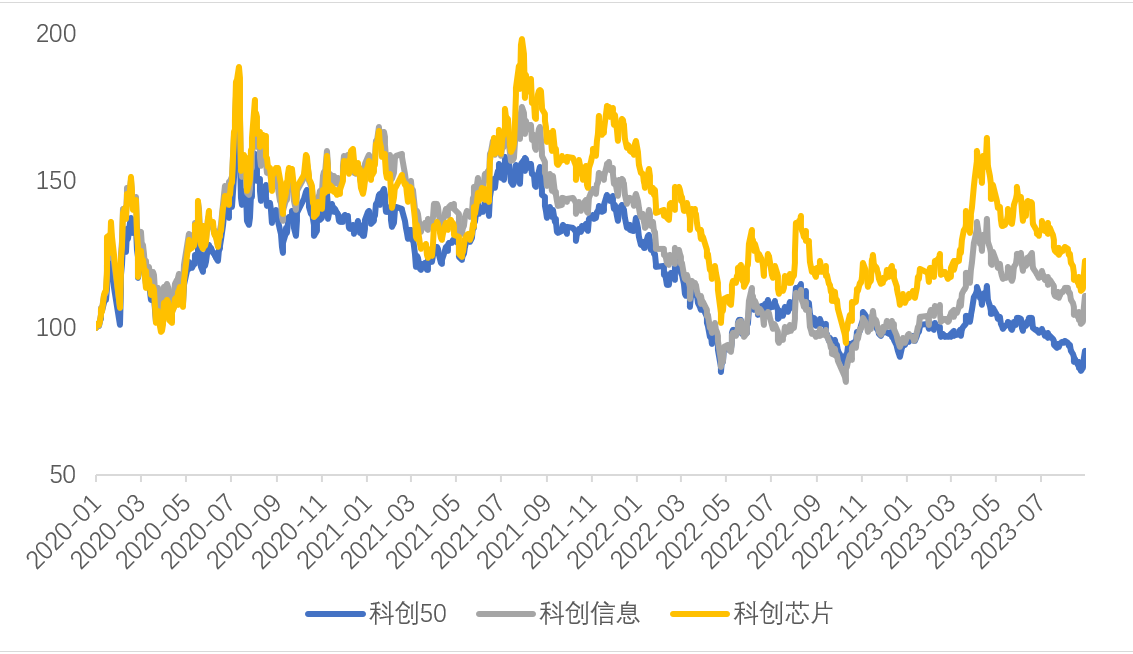

图:科创50、科创信息、科创芯片近年走势

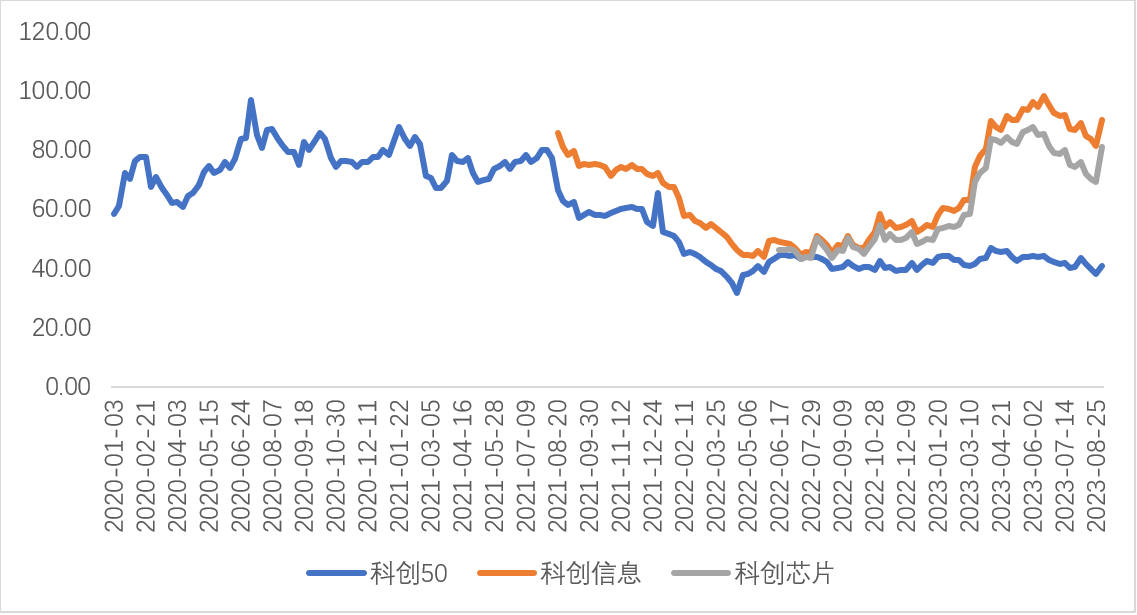

图:科创50、科创信息、科创芯片近年市盈率

(3)科创板的高弹性、强贝塔属性

基于低估值,科创板在战略和战术上均已显现出较好的投资价值,值得投资者重视。

一方面,政策和产业双重推动下,科创板有望率先企稳。从短期来看,IPO阶段性收紧、大股东减持行为规范,科创板最为受益。从长期来看,随着全球科技创新浪潮到来,人工智能产业发展、国内数字经济前景有望成为后续科创板投资主线。

另一方面,宏观经济目前依处复苏周期,有望带动市场风险偏好提升。7月的政治局会议定调,基本已经确立了“政策底”,根据历史经验,“政策底”往往领先“市场底”,最后是“经济底”。虽然“经济底”也许会更加滞后,但当市场情绪改善,风险偏好会率先提升,而风险偏好是支持性政策影响周期的一个关键路径。

科创板的高弹性、强贝塔属性,市场低迷时,科创板下跌会较快;同样,市场情绪回升时,科创板反弹的力度也会更强。从行业背景来看,半导体周期见底,对科创板基本面拖累最大的时期或将结束。

(4)自设立以来,科创板在主动偏股型基金中的配置持续创新高

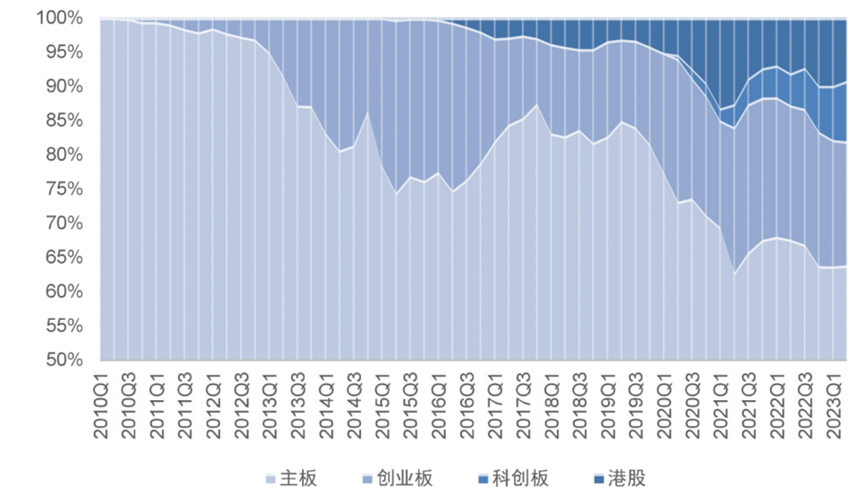

国信证券经济研究所对全市场普通股票型基金、偏股混合型基金以及灵活配置型基金(以下简称主动权益基金)的定期报告进行监控跟踪,将全市场主动权益基金所投资板块的配置划分为市场板块以及行业板块两大类。通过统计与测量基金在不同类型板块间配置权重的变化,可以了解到基金经理对于市场的判断以及对于市场风格的把握。

截至2023年第二季度,全市场主动权益型基金在科创板上的配置权重为8.82%;自科创板设立以来,科创板在主动偏股型公募基金中的持仓占比持续创出新高。下图为市场板块配置权重走势(由于证监会于2021年2月5日批准深圳证券交易所主板与中小板合并,因此统计的市场板块包括主板、创业板、科创板以及港股):

图:各市场板块配置权重历史走势图

无论是主动权益基金在科创板的配置比例上呈现的逐年递增态势,还是今年以来(截至2023年7月底)科创系列指数合计吸引资金净流入超过440亿元(数据来源:Wind),都显示出市场专业投资者对科创板投资价值的认可。

2、科创板优质投资标的

(1)宽基指数:科创50

作为科创板的首条指数,科创50指数(000688.SH)由上海证券交易所科创板中市值大、流动性好的50只证券组成。对比即将上市的科创100指数,科创50指数偏向于大盘权重股,而科创100指数选取的是第51家至150家,偏向于中小盘。

表:科创50前十大成分股

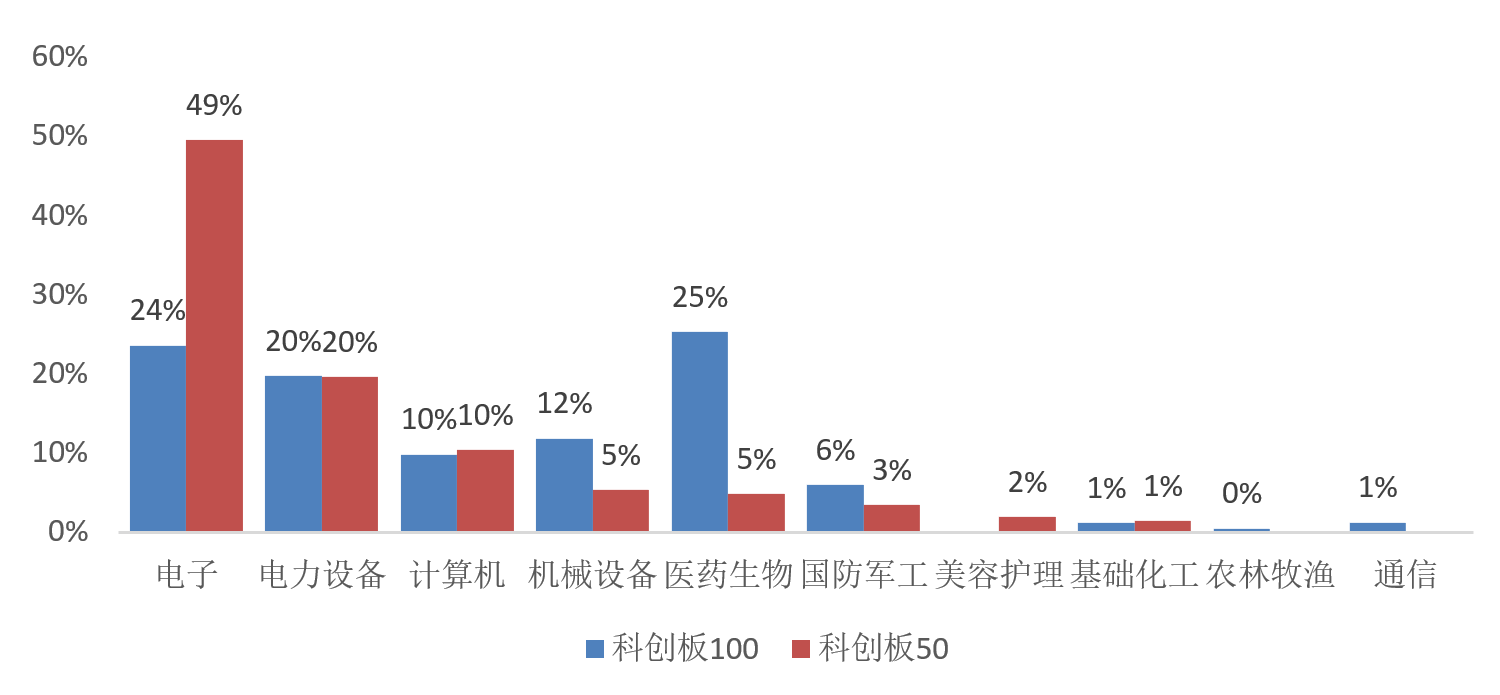

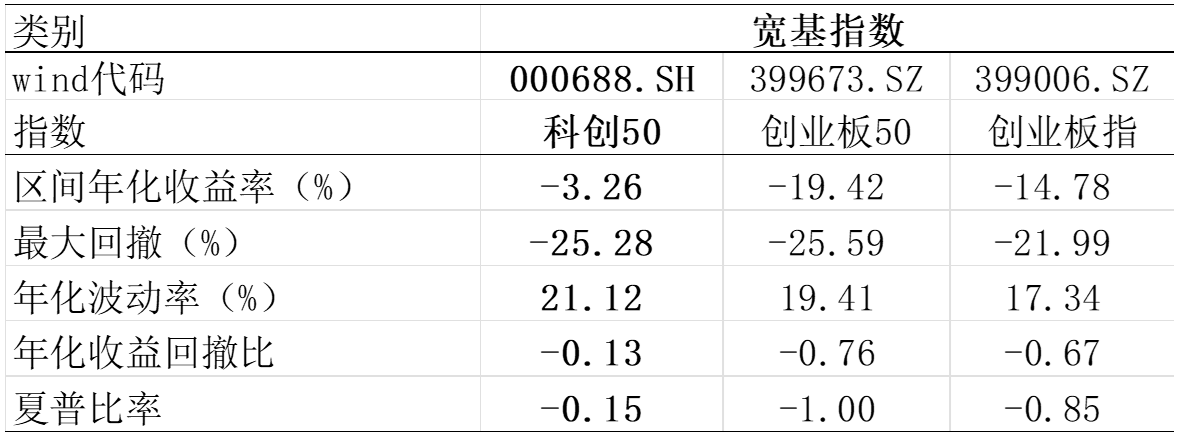

下图比较了在2023年8月30日,科创50和科创100指数的行业分布情况。科创50指数中前三大行业分别为电子、电力设备和计算机,权重占比分别为49.5%、19.6%和10.3%;而科创100指数成分股中超过25%的权重来源于医药行业。可见,相比于科创100,科创50指数的行业分布更加聚焦于电子科技板块,囊括了科创板大市值、流动性好的优质标的,在复苏行情下具备极强的进攻性。今年初以来,在经济弱复苏的背景下,宽基指数普遍跑出了负收益,但在聚焦优质行业的基础上,科创50跌幅则远小于创业板指数。

图:科创50与科创100指数行业分布比较

表:科创50指数风险收益指标

科创50聚焦头部大盘股票、行业分布侧重专精特新。科创50尽管属于宽基指数范畴,但行业覆盖相对聚焦,业绩很大程度归因于芯片、半导体行业主题。

当前,国内经济逐步企稳,半导体周期转向,国产替代推升产业复苏,以及全球步入新一轮科技创新周期,多重利好因素叠加构成驱力,科创板50潜力可期。对于看好科创50的投资者而言,科创50ETF(588280)是便利的投资工具。

(2)主题行业指数:科创信息、科创芯片

科创信息指数(000682.SH)和科创芯片指数(000685.SH)均为科创板主题行业指数,覆盖领域以电子为主。其中,科创芯片指数聚焦于电子行业(以半导体为主)的特征更为明显,占比高达94.3%。

图:科创信息(左图)、科创芯片(右图)行业分布

从半导体芯片生产产业链来看,首先是芯片设计厂(fabless厂)设计好芯片,将设计图纸交给下游的晶圆制造厂进行制造。制造完成后,晶圆制造厂将半成品芯片交给封测厂进行封装,封装完成后芯片成型。在晶圆制造和封测的过程中,会使用各种设备和材料,构成半导体芯片产业链。

人工智能AI浪潮和国产替代逻辑一直是半导体领域的重点议题。

2023年3月中旬,随着OPENAI发布GPT4.0,微软把GPT4.0应用于office办公系列并商业化定价,科技巨头引领大模型技术迭代和应用超预期。全球大模型和AIGC产业链公司争先恐后加入AI浪潮。算力、模型、数据一直是AI发展的三大要素,而AI芯片所代表的算力则是人工智能的底层基石,硬件层面要依靠高性能AI芯片、服务器和数据中心为AIGC模型训练提供算力支持。未来AI芯片的需求将爆发式增长。

从2020年5月15日,美国商务部发布声明全面限制华为购买采用美国软件和技术生产的半导体,到2023年8月24日,美国在最后关头将《中美科技合作协定》短期延长6个月以便后面谈判并“强化”该协定,我国半导体行业国产替代的外部环境或紧或松,而内部进程从未放松。8月29日华为Mate60的未发先卖,更展现了半导体行业的无限可能性。

2023年8月,随着海外和A股公司进入中报密集披露期,基本面因素成为主要关注点。

一方面,从已披露业绩的部分公司情况来看,当前半导体库存调整节奏符合预期。周期调整较早的细分品类出现短期订单恢复,但需求持续性有待观察,消费电子底部信号较为明确,但整体终端需求仍较为疲弱,或将影响旺季备货动能。根据SIA统计,2023年6月全球半导体销售额为461.3亿美元,同比下降8.1%,环比增长14.6%,尽管2023年全球半导体上半年销售额仍落后于去年,但6月份的收入同比降幅明显缩窄,环比实现较大增长,显示行业或已经见底。从全球半导体行业景气周期的角度来看,当前正处于底部阶段,下半年至明年或将迎来趋势性反转。

另一方面,受益于先进封装比例提升及海外客户复苏等,环比改善相对明显,23Q2预计为业绩低点,预计产能利用率逐季提升。根据封装头部企业指引,下游客户依旧处于去库存中,封装厂商营收逐季改善,24年有望迎来反弹等成为行业共识,AI相关及通信终端(智能手机及平板)领域将为后续封装市场提供增长动能。

当前节点向后展望,未来半导体投资可以关注四大热点:(1)半导体设计环节,该环节对技术要求较高,龙头公司通过顶尖技术占据高利润部分,享有极强的溢价和盈利能力,在当前市场环境下有很大的机会(2)AI硬件基础设施,人工智能的发展需要数据中心CPU、GPU、DPU及光通信芯片的支撑;(3)半导体设备与材料,美国不断针对半导体先进制造与先进封装产业链发布新规,在生产端卡脖子,高端国产替代任重道远,随着下半年景气度逐渐修复,晶圆厂产能利用率、材料消耗量也将随之增加;(4)汽车芯片,新能源汽车市场仍然高速增长,国产汽车品牌引领市场,带动国产汽车芯片需求增长。

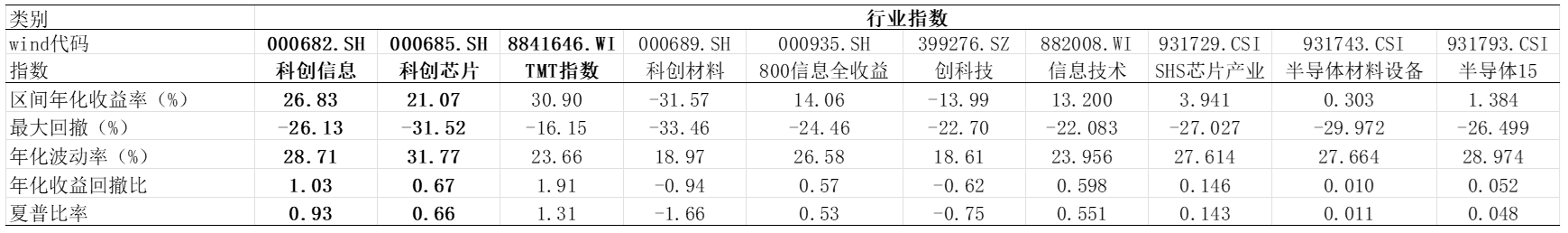

在全市场半导体行业指数范围内,科创芯片指数是市场上唯一一个完全在科创板内选股的指数。其他指数如国证芯片、中华半导体芯片、中证芯片等均是既包含主板股票,又包含科创板股票。科创芯片指数的整体特点是成分股市值规模相对较小、整体成长性很高、研发投入相对较高。今年以来,科创信息与科创芯片指数分别跑出了超过25%和接近20%的区间年化收益率,夏普比率分别为0.93和0.66,相对于一些主板芯片指数表现出超额收益,远超其他同类行业指数风险回报。

表:科创信息、科创芯片指数风险收益指标

对于看好半导体行业的投资者而言,科创信息ETF(588260)和科创芯片ETF(588290)是便利的投资工具。

#华为Mate60 Pro全面开售##数据要素政策利好频频##市场将迎接“金九”行情#$科创信息ETF(SH588260)$$科创芯片ETF基金(SH588290)$$科创50ETF指数基金(SH588280)$@东方财富新媒体 @东方财富创作小助手 @东方财富资讯君

风险提示:

以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。

本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

本文作者可以追加内容哦 !