最近基金圈最火的两件事是国证2000指数ETF发行,以及量化基金到底扮演什么角色两件事。对于圈内人来说,实际上这是同一件事。

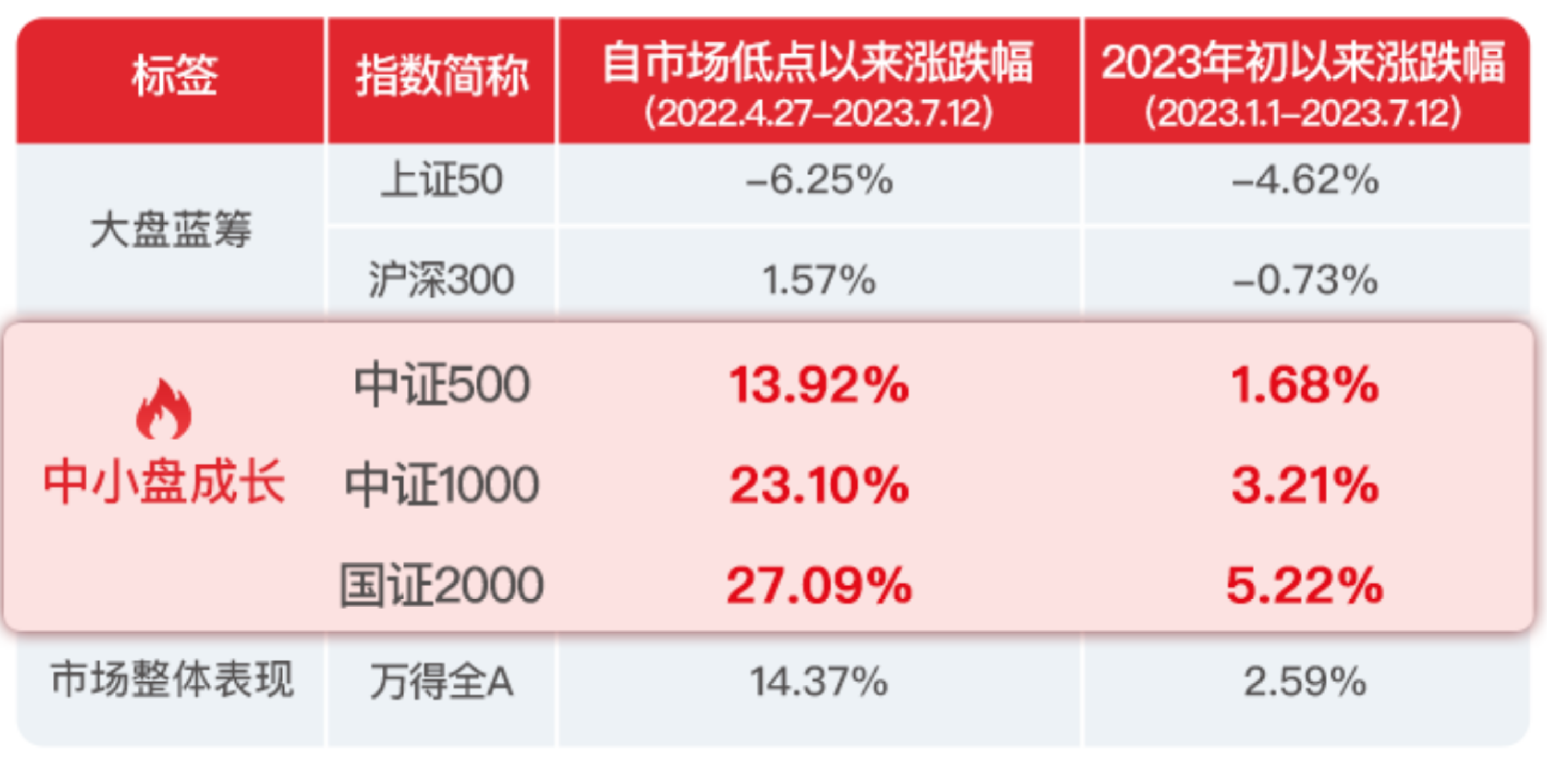

中证2000指数在上证50、沪深300核心资产类的指数泡沫破灭后,2021年以来的业绩表现非常优秀,不仅逆势赚钱,收益率不也低。

而以中证500、中证1000指数、国证2000指数为业绩基准的量化基金,这两三年也火的一塌糊涂,把主动管理基金按在地上摩擦。

很多量化基金这两年确实赚了不少钱,一来基准指数本来收益就不低,二来量化基金通过量化策略、人工智能加持选股、行业极度分散这三板斧,获得了相对指数的超额收益。

比如我富贵闲人实盘持仓的华夏智胜先锋($华夏智胜先锋股票(LOF)A(OTCFUND|501219)$、$华夏智胜先锋股票C(OTCFUND|014198)$)量化基金,我是今年三月份买进去的,到现在差不多是半年。

大家都知道,一季度差不多是今年行情最好的时候,那个时候要是买其他新能源、消费、或者明星主动基金,到现在基本是亏损10%往上,要是买人工智能基金,也是亏5%往上。

但我持有这只基金的收益目前是小赚。

全市场封神的量化基金还挺多的,有些限购,有的直接闭门谢客。为啥当时我会选择买这只基金呢,还是看好它的超额收益以及基金经理的背景。

基金经理孙蒙已经是个百亿基金经理了,北大学霸,机构持仓占比大,圈内人认可度高。百亿资金还能做出非常优秀的超额回报,是很不容易的。

还有人测算了一个数据,可以证明我的选择是正确的。2022年以来截至5月底,wind普通股票型基金滚动持有4个月相对偏股基金指数的胜率情况,筛选出成立时间够长且100%胜率的主要就是前三只国金量化多因子、华夏智胜先锋、华夏智胜价值成长,其他100%胜率产品成立时间都比较短。

也就是说,这段时间表现最好的量化基金是国金量化多因子、华夏智胜先锋、华夏智胜价值成长,跑赢了招商量化、英大国企改革等一众网红。

为啥华夏智胜先锋、华夏智胜价值成长业绩能做到这么高?有两个原因,

一是运用量化投资深度学习选股,持仓分散均衡,追求高胜率下的收益性性价比。

二是量化是赚波动的钱,注意是波动不是单边下跌,也就是涨涨跌跌的震荡行情是最适合量化基金发挥的。而沪深300等大盘蓝筹指数,因为机构持仓占比高,这两年都是单边下跌的,量化也赚不动。

反而是500、1000、2000等中小盘指数,持仓以游资、散户为主,这些人最爱追涨杀跌,自以为能够高抛低吸,实际上却成了量化基金的提款机。

所以说,基金亏钱真怪不得量化,两边持仓根本不一样。反而是现在很多爱坐庄的游资玩不下去了,游资都是人肉手动打板,动作哪里有量化机器快。

如果你想要小众一点的量化基金,可以看看华夏智胜价值成长($华夏智胜价值成长A(OTCFUND|002871)$,),是孙蒙和孙然晔共同管理的,它的优点是两个经理的双策略并行,业绩相对会更稳;历史业绩更长,夏普更高

华夏智胜价值成长(A类002871,C类002872)有71.7%重仓股流通市值在百亿以下,整体偏中小盘投资。近几年政策持续定向发力“专精特新”、“小巨人”企业,中小盘风格仍有望延续。最近还有新发的2000指数基金来抬轿子。

#A股能否走出“金九”行情?#

本文作者可以追加内容哦 !