今年上半年热点频繁切换,市场反复震荡,截至2023/8/30主流指数沪深300下跌2.15%,市场不确定性加深,给一向就难以捉摸的A股投资带来更大的挑战。(数据来源,wind,2023/1/1-2023/8/30)

不过,我们也发现有一种投资策略,在这样的不确定性中依然“如鱼得水”,表现优异——即红利策略。

所谓红利策略,是指投资于那些持续、稳定派发股息,而且分红率比较高的公司。红利投资的收益来源一般由两方面组成——资本利得和股息分红。

第一部分资本利得是指股价上涨带来的价差,这是绝大部分投资人在A股市场上最关注的部分。

第二部分上市公司的利润分红,相对波动剧烈的资本利得(股价波动)来说,分红给股东这部分落袋的现金分红收益,其实更具稳定性。

在众多红利资产当中,“中特估”+“国企改革”无疑是当前时点更具有性价比的一类资产。今年国资委启动国有企业对标世界一流企业的价值创造行动,特别强调要牢牢把握做强做优做大国有资本和国有企业这一根本目标,加快建成世界一流企业。同时,相关的产业政策和国企改革行动也应声落地。在此基础上,国有企业具有治理改善和盈利能力增强的趋势,因此具有可观的投资价值。

而叠加了“国企+红利”双重属性的国企红利主题产品,中长期投资价值凸显,或是低利率时代下权益资产组合中的底仓款选择!

如何把握国企红利主题长期配置价值,借助基本面量化或是普通投资者更佳的选择。

中欧基金于9月6日正式发行基本面量化策略产品——中欧国企红利混合型证券投资基金(A类019015,C类019016)。

本次发行的中欧国企红利混合有何亮眼之处,一起往下看?

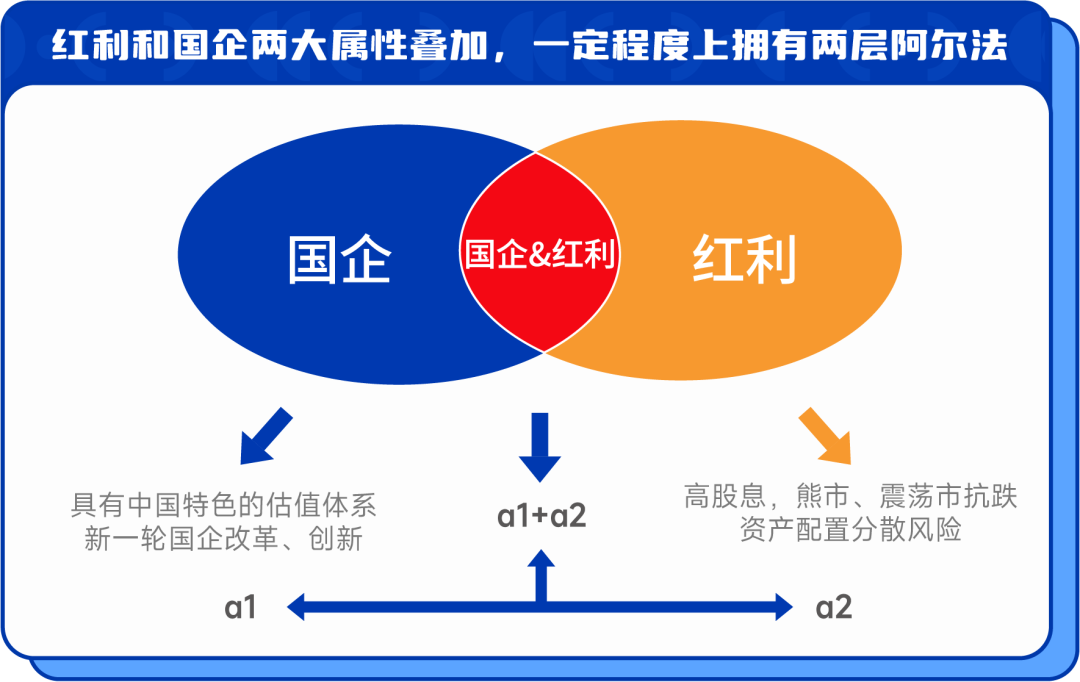

我们可以用相关策略主题的指数——中证国企红利指数为例,来看看国企红利策略的投资配置价值。双重配置红利和中特估国企,这在一定程度上,让国企红利指数拥有了两层属性。和红利指数相比,该指数兼具国企属性;和国企指数相比,精选其中股息率较高的国企成分股。

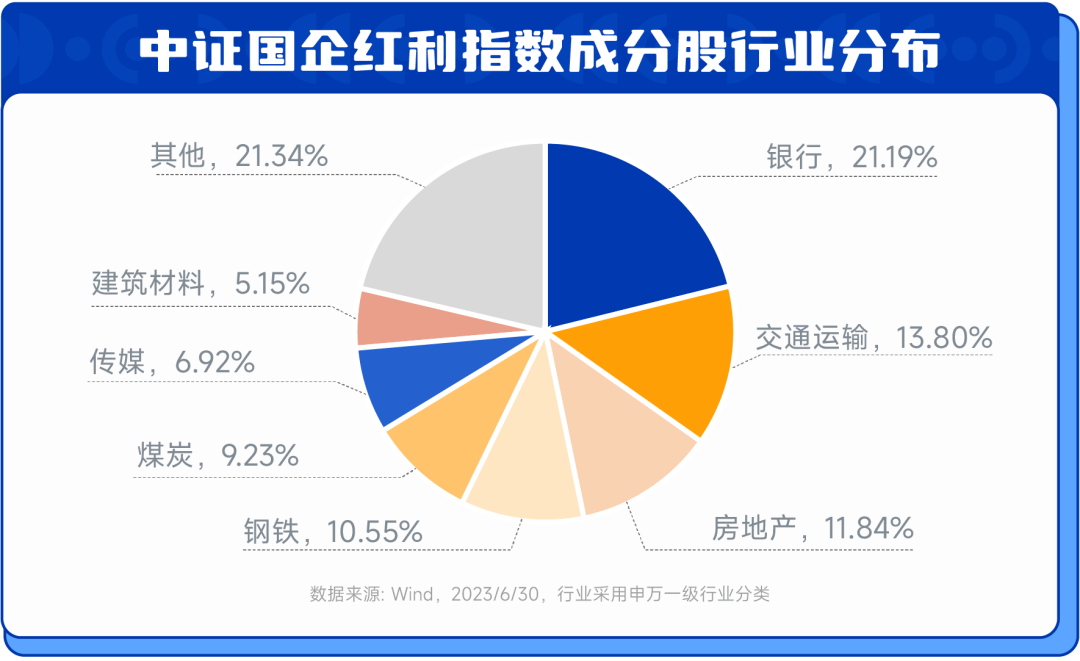

在行业分布方面,中证国企红利指的数成分股主要分布在银行、交运、房地产、钢铁、煤炭等顺周期板块。市场近来政策频出,顺周期板块未来表现或可期待。

在回报表现方面,相较市场主流股指,中证国企红利指数过往中长期涨幅也十分亮眼。自2013年以来大部分时间里,中证红利相较于上证指数和沪深300都有非常明显的超额收益,胜率较高。(数据来源,wind,2013/1/1-2023/6/30)

从过去三年的数据看,A股经历了一波牛熊转换,国企红利指数较其他市场主流股指相比也走出了一条少有的强势业绩曲线,中期回报十分亮眼。

自2013/7/1-2023/6/30十年来,我们可以直观看到风险收益性价比的指标——中证国企红利指数的年化Sharpe,超越了沪深300、上证指数、中证500等主流股指,且9.54%的区间年化收益率也显著领先其他主流股指。

从收益走势上来看,中证国企红利指数和其他主流股指收益相关性稍弱,可以在一定程度上起到分散风险的作用,有利于丰富整体资产的收益来源。

从估值情况来看,国企红利指数目前PE为5.75X,位于历史10%分位点左右,处于-1倍标准差下方的位置,安全边际较高,属于较低估值阶段。

随着“国企红利策略”投资价值凸显,相关主题基金的发展也异军突起。

即即将发行的中欧国企红利混合基金在“国企红利主题”的基础上插上了“基本面量化”的翅膀,采用主动量化管理模式,力争为投资者选取到更多更优质的投资标的,构建出更科学的投资组合。

中欧国企红利混合主要投资于国企红利主题相关上市公司,即国有企业中现金股息率高、分红比较稳定的优质标的;还将关注上市公司的分红能力,投向兼具稳定分红能力和核心竞争优势的上市公司股票。

这类优质资产既能够在国企改革的浪潮中乘上“中特估”的政策东风,其所具备的红利资产属性又能够在震荡市场中具备较强的抗风险能力。

这种国企红利+基本面量化的投资策略,主要有以下几大优势:

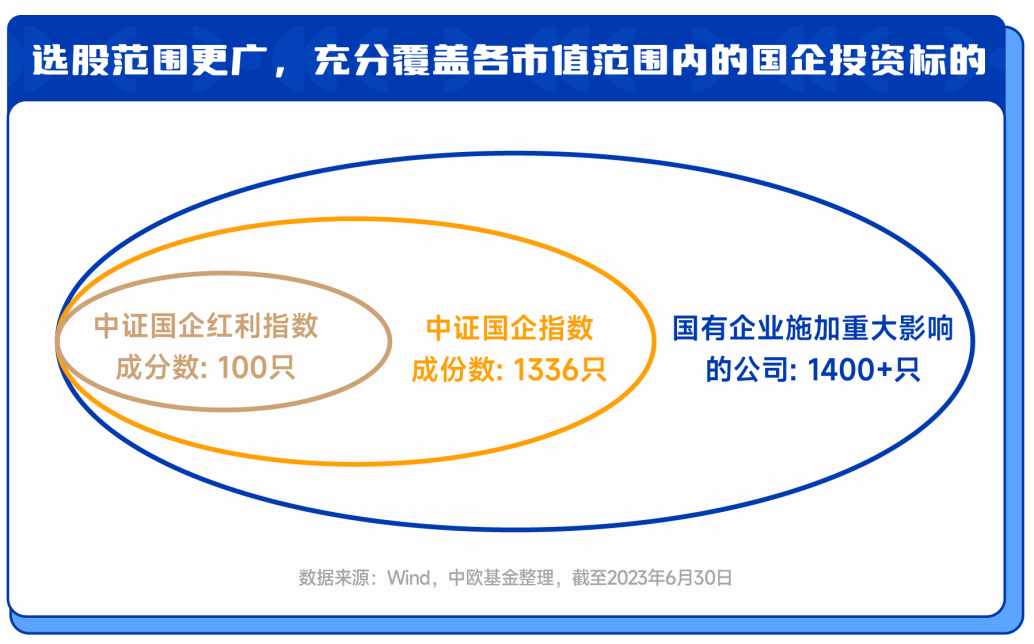

1、选股范围更广:中证国企红利指数成份股仅100只,如果采用指数增强策略会受限于标的成分股占比超80%的投资限制,采用主动量化的中欧国企红利混合将投资范围放大到“国有企业施加重大影响的公司”,选股范围增加至1400多只,力争充分覆盖各种市值范围内的国企投资标的,构建出更科学的投资组合。

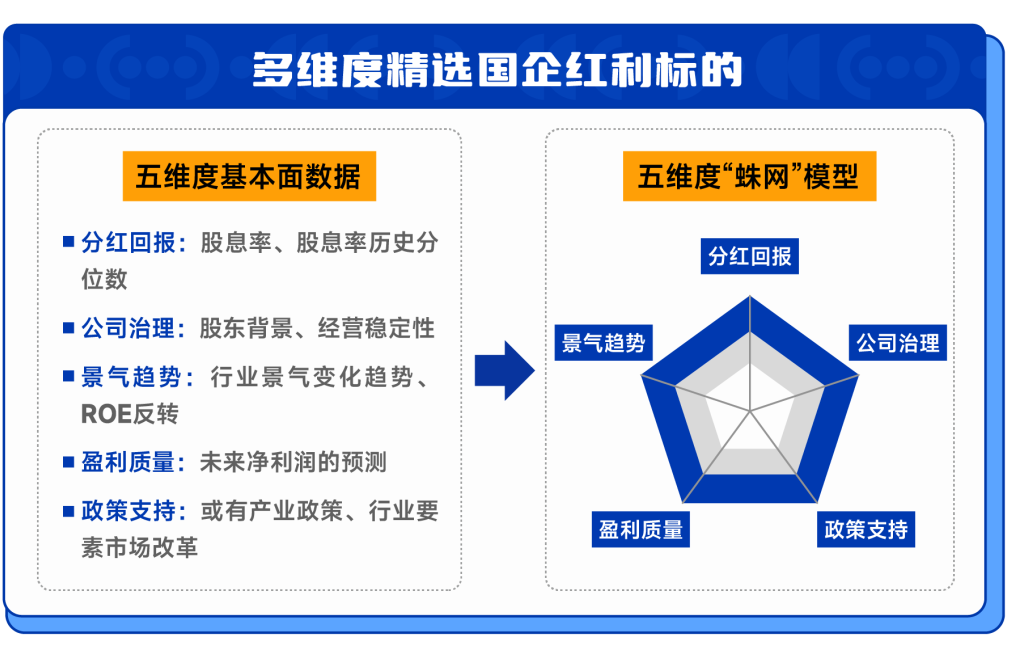

2、五维"蛛网”模型精选标的:结合基本面驱动+数据赋能的方式,利用中欧权益研究团队对地方国企和央企的深度覆盖和定期调研结果;以股息率出发,再从五维度进行打分,将定性分析转为定量信号,形成五维“蛛网”模型,对标的进行综合评价。

3、权重设定以预期股息率为原则,力争规避周期陷阱:很多红利指数的编制规则基本对过去两年或三年的股息率提出了要求,但这个期限很难反映企业在不同库存或经济周期的分红情况。以往的高股息并不代表未来的高股息,经济周期、分红意愿或盈利能力的调整都可能影响到股息率的变化,一些周期股在周期拐点时会出现股息率虚高的情况。因此中欧国企红利主动量化权重设定以预期股息率为原则,力争更好地适应周期波动。

4、更加注重低波优化和负面剔除:通过低波优化,力争在获取较高分红收入的同时,在一定程度上降低资本利得的波动。通过建立负面清单,剔除预期净利润下行、限售解禁、潜在风险事件的股票。

中欧国企红利混合拟任基金经理——曲径

深厚学术积累、专注量化投资:华尔街归国名将,复旦大学数学系学士,卡内基梅隆大学计算金融硕士(全球TOP3CS专业),曾任职美国知名量化投资机构千禧年基金、中信证券自营等;从业16年,管理基金超8年;2015年加入中欧基金,现任基本面量化策略组投资总监,与基本面研究深度耦合;

打造“聪明”的基本面量化策略:基于分行业基本面投资逻辑单独建模,以大数据赋能,力争比市场更快发现行业拐点和投资机会,致力为客户提供持续稳定的alpha。

注1:引自 CS Rankings 发布的 2020-2021 全球大学 CS 专业排名。

量化与基本面的耦合,离不开权益研究的土壤。凭借着近30人的IT团队支持以及中欧强大的平台赋能,以曲径为首的量化投研团队共同训练出了各行业的“进阶版AI”,它可以7*24小时为投资站岗盯梢。与此同时,中欧智能投研团队对投资标的的研究,外加平均每年上千次的路演与专家深度访谈,已经能够支撑近70个细分行业的基本面模型搭建。

在三大资源协作所形成的强大投研体系的支持下,中欧基金过往连续8次荣获金牛基金公司大奖,并以此为标准,科学利用量化策略、高效及时地捕捉市场趋势,致力于为投资者提供长期优质的持有体验。

今年,国资委启动国有企业对标世界一流企业的价值创造行动,相关的产业政策和国企改革行动也应声落地。在此基础上,国有企业具有治理改善和盈利能力增强的趋势,国企红利中长期投资价值显著。看好国企红利主题、想要把握良机的投资者可以重点关注9月6日发行的中欧国企红利混合哦~

#量化被指A股“砸盘元凶”##A股能否走出“金九”行情?##大消费概念板块活跃#

$中欧国企红利混合A(OTCFUND|019015)$ $中欧国企红利混合C(OTCFUND|019016)$

风险提示

基金有风险,投资须谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。中欧国企红利混合基金为混合型基金,其预期收益及预期风险水平高于债券型基金和货币市场基金,但低于股票型基金,本基金可投资于港股通标的股票。除了需要承担与内地证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金为主题型基金,业绩波动可能较大。

本文作者可以追加内容哦 !