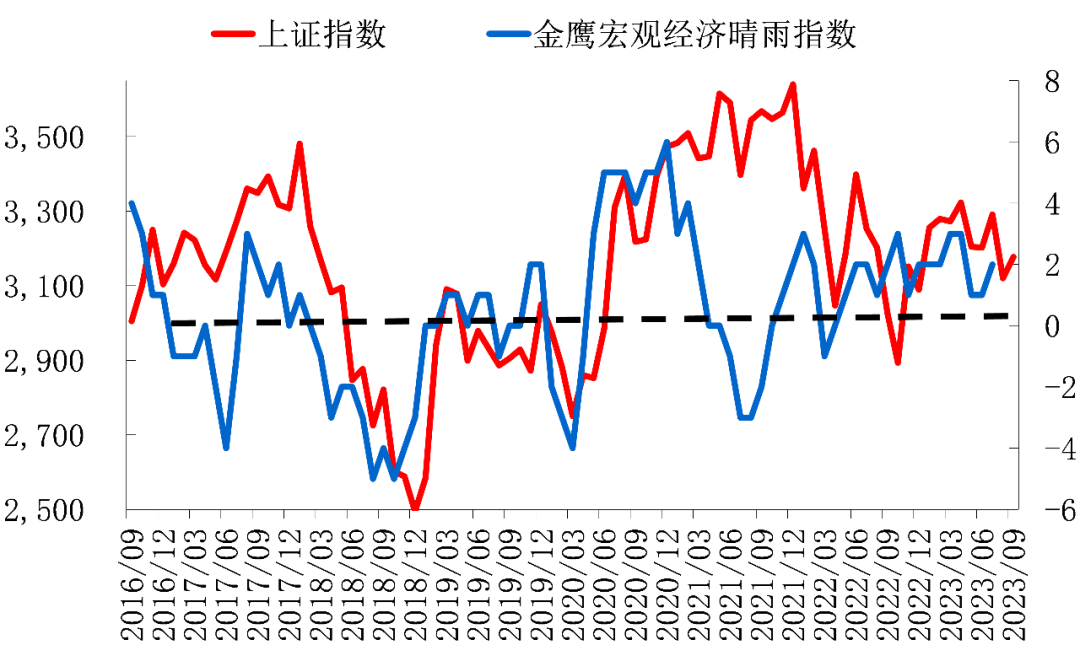

(上证指数数据来源:wind;金鹰宏观经济晴雨指数数据来源:金鹰基金 2014.12-2023.8,指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎。)

晴雨指数解读

前两期我们也一直有提到,年中以来宏观面和政策面均相应出现了明显的拐点迹象。一方面,从库存周期的角度,工业企业库存水平已经回落至历史底部,这意味着经济参与者对后面的预期已经极度悲观,但凡需求预期有任何积极变化周期大概率会很快见底;另一方面,政治局会议释放出了明显积极信号,近期无论是地产领域,还是债务置换和活跃资本市场等各方面的措施都相应出台,力度掷地有声。近期,无论是期货市场还是债券市场都反映了对托底政策的积极预期,股票资产反应稍有迟疑,但大方向趋于积极。

晴雨指数本月评分较上月有小幅上升至2,权益投资条件为晴,晴雨指数整体指向还是较为积极,虽然宏观数据短期可能尚有反复,大盘指数有可能短期涨快了会有阶段性调整,但现阶段市场不存在系统性风险。本月指数八大项指标当中两项指标上调评级,一项下调评级。

调查性指标本月开始出现企稳信号,评分从-1回升至0,反应实体经济需求预期在底部有所企稳,并未有进一步恶化,这从上个月的库存周期信号上也能够得到印证;本月工业企业利润指标延续上个月的趋势持续改善,体现在各项工业品价格开始出现持续反弹,评分从0上调至1,这或许也是本轮周期行业股价见底的信号;本月唯一出现恶化的是工业企业总量指标,反应出量上的萎缩依然存在,评分从0下调至-1,而这一指标往往有一定滞后性。

8月底以来,一系列政策托底效果有待观察,短期依然未反映在晴雨指数上,特别是总量货币上信用环境的拐点依然有待确认,但在政策定调更为明朗的情况下,展望晴雨指数下一阶段走势,我们认为相对可以更为乐观。

(执笔:杨晓斌 2023年9月4日提供)

作者介绍:杨晓斌,北京大学金融学硕士,历任银华基金研究员、首席宏观分析师、投资经理等职。2018年2月加入金鹰基金,现任金鹰产业整合混合、金鹰灵活配置混合、金鹰元禧混合、金鹰元安混合、金鹰大视野混合、金鹰技术领先混合、金鹰稳健成长混合、金鹰远见优选混合、金鹰恒润债券发起式基金基金经理。

栏目介绍:为方便投资者能够直观了解宏观基本面数据情况对股市的影响如何,明确的预判股票投资所处的阶段,集中跟踪短周期波动中更有意义的指标,减少情绪噪音的干扰,提高决策的客观性,金鹰基金构造了一系列指标跟踪体系,作为在策略上跟踪和预判市场的宏观基本出发点。

附录

为了明确的预判股票投资所处的阶段,集中跟踪短周期波动中更有意义的指标,减少情绪噪音的干扰,提高决策的客观性,我们编制跟踪了宏观晴雨指数,作为我们在策略上跟踪和预判市场的宏观基本出发点。

宏观晴雨指数由8大类指标合成,包括对短周期经济波动最具指示意义的6类敏感性指标;对政策具有警示意义的通胀情况;对经济状况进行验证确认的同步指标。

回溯了07年以来的宏观经济晴雨指数,指数绝对数值的正负,对短期市场的波动有较强的指示意义。

结合指数的环比变化,可以定义股票投资的四种气象条件:晴(指数为正且趋势向上)、多云(指数为正但趋势向下)、雨(指数为负且趋势向下)、阴(指数为负但趋势向上)。

$金鹰产业整合混合A(OTCFUND|001366)$

$金鹰大视野混合C(OTCFUND|013210)$

$金鹰稳健成长混合(OTCFUND|210004)$

风险提示:本资料所引用的观点、分析及预测为基金经理在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金管理人承诺以诚实守信、勤勉尽责地原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。您在做出投资决策之前,请仔细阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等产品法律文件,充分认识基金的风险收益特征和产品特性。

本文作者可以追加内容哦 !