今年的行情中,表现较好的是红利风格、AI板块和量化策略,但总体来说,今年整体市场偏震荡,正收益的基金寥寥无几,包括很多固收类基金都是负收益。

为什么正收益这么难呢?主要还是单一资产的波动性较大,即使是债市,也有牛熊,也存在负收益的年份。

要想争取年年正收益,实现资产稳健的保值增值,最好的办法还是通过资产配置,将股债调试到合适的比例。

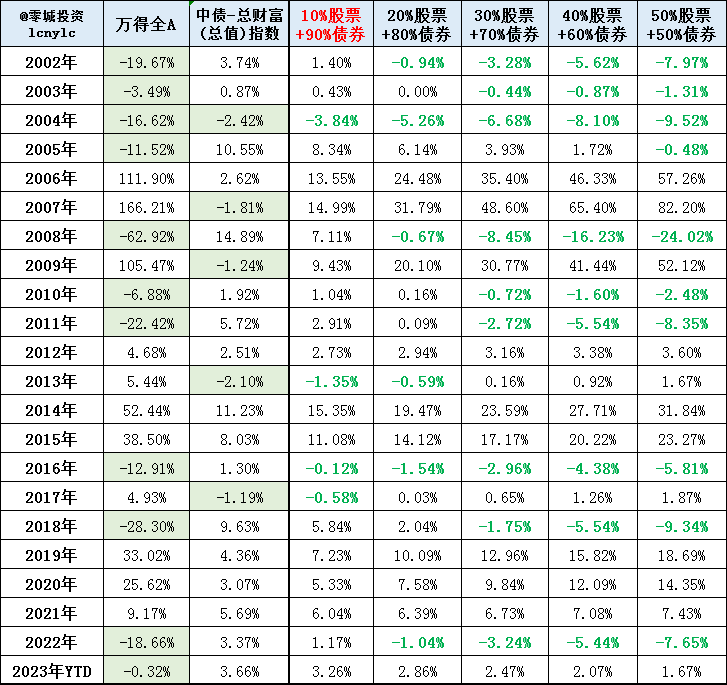

我之前测算过2002年以来的情况,当股:债=1:9的时候,年度正收益概率最大。

(数据来源:wind,自己测算)

(数据来源:wind,自己测算)在21个完整年度中,只有4年是负收益,今年来也是正收益。4个亏损年份的亏损幅度也不算多,表现好于单独配置债券,也好于其他股债配置组合。

这说明股:债=1:9可能是持有体验比较好的股债策略。如果再把上述策略优化一下,比如让专业投资者把股票和债券持仓都做一些调整,那么年度正收益的概率可能会更高。

我最近发现了一只二级债基(招商安和债券),就是采用了类似策略,权益部分争取收益增强,债券部分追求长期稳健收益。

该基金的权益部分,不是大家常见的主动选股,而是采用了当下越来越受市场认可的量化策略,我觉得这只基金很有意思,本篇为大家介绍一下。

招商安和采取双基金经理配置。

权益部分由邓童负责,采用量化方式,充分量化的广度,挖掘波动小和高分红的行业和公司。

量化中的因子有很多,为什么要重点用红利+低波因子呢?

因为这两个因子的风险收益特征都比较好。

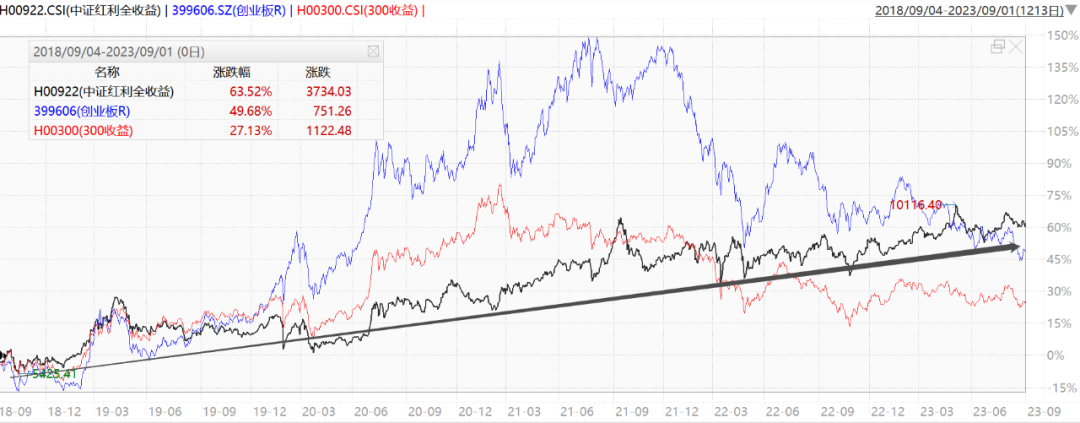

先看看红利因子,我们用全收益指数进行观察,下图为近5年中证红利全收益、创业板全收益和沪深300全收益指数的表现(数据来源:wind,2018-9-4至2023-9-4)

虽然成长因子(创业板)和红利因子相对沪深300都有超额收益,经过一轮风格切换后,最终殊途同归。中证红利走势的特点就是主打一个求稳。

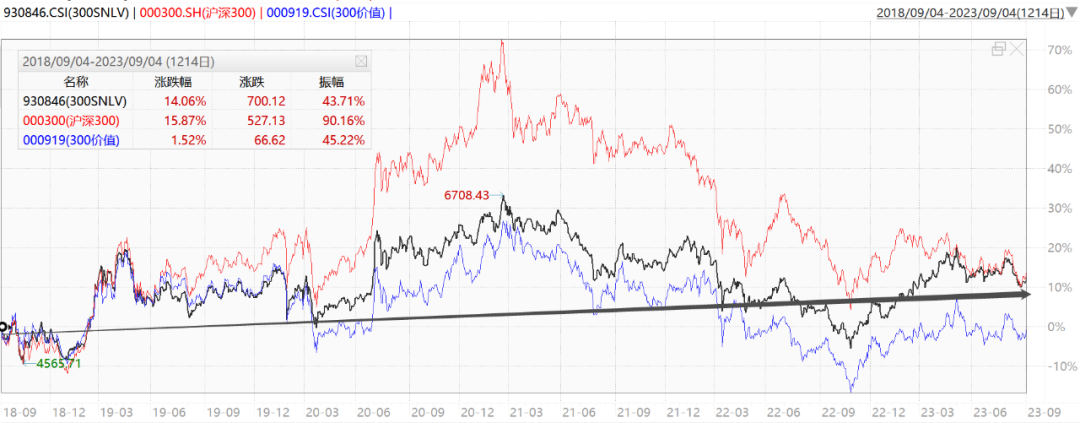

再看看低波动因子,下图为近5年300中性低波动指数、300价值和沪深300的表现(数据来源:wind,2018-9-4至2023-9-4)

300低波和沪深300的收益率接近,但是波动和回撤远小于沪深300,而300价值虽然波动也比较低,但收益率也略输一筹。

由此可见,红利+低波都是兼顾收益和风控的因子,两个因子强强联合,更有助于追求收益稳定,适合被运用于在固收类基金中。

下表列举了主流策略因子的代表性指数近5年的年化波动率和最大回撤对比,各项指标都有显著提升(数据来源:wind,2018-9-4至2023-9-4)

下图展示了近10年一些同时采用红利+低波的策略指数的业绩表现,它们全都战胜了沪深300(黑线),并且风险收益特征更好。如果将分红考虑进去,超额收益还会更多。(数据来源:wind,2013-9-4至2023-9-4)

上面介绍的还是指数策略,如果再叠加量化增强,可能还会有更好的表现。

邓童是厦门大学数量经济学硕士,2011年加入招商基金,有12年投研经验、10年产品投资管理经验,他擅长CTA策略、量化选股策略、量化对冲,截至2023Q2,公募管理规模约31亿元。

他管理时间较长的基金是招商中证500指数增强(004192),2021-11-23任职以来,相对中证500指数有明显超额收益。(该基金共同管理基金经理为王平。数据来源:wind,2021-11-23至2023-9-1。过往情况不代表未来表现。)

招商安和的固收部分由尹晓红负责,她是南开大学金融学硕士,2013年加入招商基金,有10年固定收益投研经验,超8年产品投资管理经验,超6年公募投资管理经验,当前管理多只“固收+基金”,公募基金管理总规模约78亿元。

她是交易出身,优势是对资金变化和利率变化敏感,善于抓住短期机会,灵活调整组合久期、杠杆和结构。注重安全边际,在控制回撤的前提下争取提升收益。

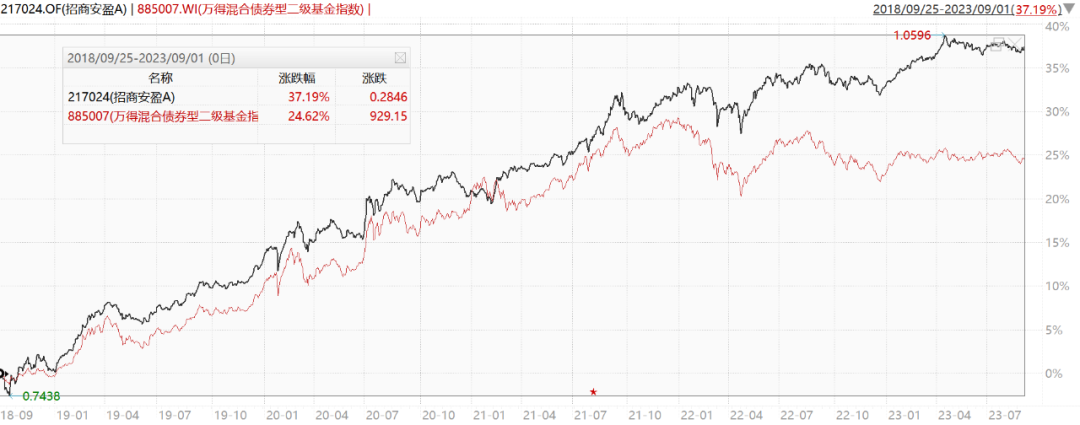

她管理时间较长的基金是招商安盈债券A(217024),2017-12-30接任,该基金于2018-09-22由保本基金转型为二级债基。下图为转型后的业绩对比万得混合债券型二级基金指数,大幅战胜了同类平均水平。(数据来源:wind,2018-9-22至2023-9-1,过往情况不代表未来表现。)

更为难得的是,尹晓红管理以来截至2022年底,该基金实现了“年年正收益”,显示出了基金经理较强的风控能力。

此外,尹晓红管理的招商瑞和、招商安阳、招商安庆等基金,业绩同样也都表现不错。

这里值得一提的是,招商基金除了有“瑞”系列产品线,还正在打造“安”系列的二级债基品牌,“瑞”系列更加注重风控和回撤,追求超额收益。“安”系列则兼顾风控和弹性。

目前“安”系列已经有10只基金。根据长期计划权益仓位不同,波动与弹性从大到小,不同的权益中枢对应不同的弹性区间

这些基金策略分层,各有千秋,适合不同的投资目标和风险偏好。下表列举了“安”系列基金的基本情况,业绩基本上都在同类基金中排名靠前。

招商安和(正在发行)是第11只“安”系列基金,也是第一只采用低波红利的量化股票策略的基金。

该基金比较符合“固收+”的定位。相对来说,该基金更加适合风险偏好较低的投资者,以及认可红利低波策略的投资者。

招商基金就不用说了吧,固收实力一直挺强的,从上面表格中的的“机构占比”那一栏也能看出来,专业投资者对其产品的高度认可。

海通证券数据显示,截至2023年二季度末,近一年、近两年招商基金旗下固定收益类基金绝对收益率分别为7.62%、2.94% ,在15家固定收益类大型公司中均排名第1。

综合来看,此次发行的招商安和(A类018679 C类018680),各方面都还挺值得期待的,结募日期是2023-9-8。

当下,整个权益市场的估值水平也不高,其中,红利低波100指数的PE为6.12,估值分位数处于近5年中35%的位置,股息率为5.13%,或是比较好的建仓位置。(截至2023-9-4,数据来源:wind)

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

$招商安和债券A(OTCFUND|018679)$ $招商安盈债券A(OTCFUND|217024)$ $招商安华债券A(OTCFUND|008791)$

本文作者可以追加内容哦 !