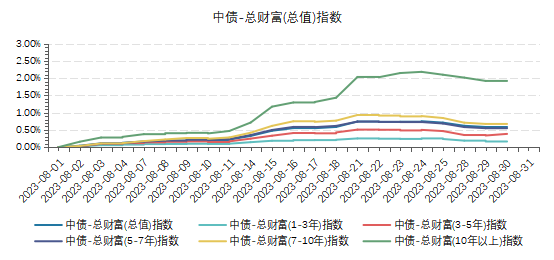

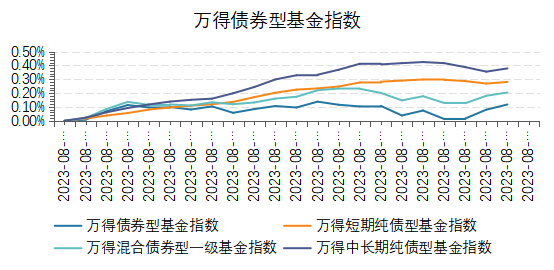

最近债券市场打了个喷嚏,很多债基持有人也感受到了一丝寒意,毕竟大伙儿对去年11月债券市场大幅回调印象还很深。来看一下中债-总财富指数和债券基金指数的表现:

数据来源:Wind,截至20230830。

无论是债券指数还是债券基金指数,这两周都不可避免地出现了波动,但从中债-总财富指数来看,5年以上债券波动要更加明显。

Q:债券市场为什么调整?

A:我们知道,影响债券市场表现的主要有“五碗面”:(经济)基本面、政策面、资金面、供需面和情绪面,这次债券调整也不例外。

首先来看政策面,政策面上周最具有影响力的其实是“四箭齐发”,也就是此前推出的“两降两优化”:降低证券交易印花税、降低两融最低保证金比例、优化IPO和再融资以及优化股东减持政策。这四项举措可以称得上是股票市场的一剂强心针,市场情绪得到了提振。

中国市场历来有“股债跷跷板”一说,一般而言,股票交易情绪回暖,投资者配股的意愿更强,会抽取债市的流动性,债券市场的情绪也会受到一定影响。前期基本面偏弱,债市预期较强,现在预期受扰动,短期就有了调整的压力。

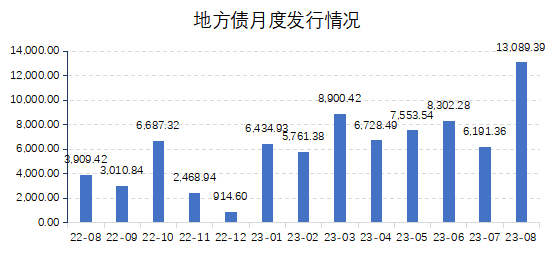

另一个方面是资金面,债券市场的主要参与者是银行等金融机构,金融机构资金在每月末、每季度末会存在周期波动,跨月前后资金面会趋近,此外,每1、4、7、10月还会遇到企业所得税缴款等时间节点,对资金面也会产生扰动。除此之外,发债缴款节奏也会影响资金面。

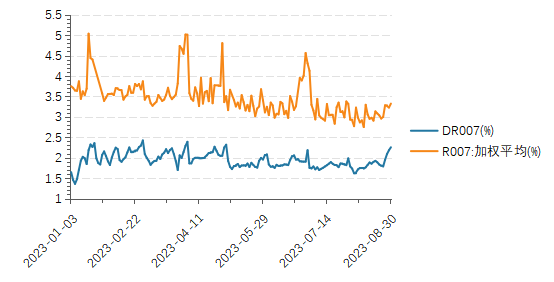

八月底受跨月因素影响,存款类金融机构银行间利率债7天质押式回购利率(DR007)水平持续走高,与此同时,地方债发行速度加快,大量缴款也会给资金面带来一定扰动。

数据来源:wind,截至20230830。

流动性紧张从央行公开市场操作(OMO)的情况已经可以看出端倪,此前央行OMO相对较为谨慎,本周资金面紧张的趋势延续,截至31日,央行四个交易日累计净投放已经达到5800亿元,目的就是在于缓解短期流动性趋紧的局面。

Q:不是降息了吗?资金面为什么更贵了?

A:一般而言,代表市场利率的DR007会围绕OMO政策利率上下波动,当下的偏离可能更多是短期因素影响。下一阶段DR007还会围绕OMO利率平稳运行,进一步大幅上行的概率非常有限,投资者无需恐慌。8月DR007的均值较有可能略高于下降后的OMO利率(即1.80%),扭转自5月以来DR007月均值一直低于OMO利率均值的状况,此外9月上旬DR007预计会季节性地回落至OMO利率以下。

Q:这些因素影响大吗?

A:从“五碗面”的因素来看,有长期也有短期,主要表现在政策面、基本面和资金面不是很平衡,主要是资金面在保护债市,但当下资金面短期也有扰动,具体来看:

I.资金面:当前资金面宽松,但短期资金成本较高,可能会导致债券波动;

II.基本面:从高频数据来看,部分指标出现了边际改善,但目前没有看到明显好转,近期工业品价格有所回升,但生产端的恢复要快于需求端,未来供需矛盾仍然会持续对价格形成压力;

III.政策面:当前些政策正在陆续发力,会对权益市场形成一定支撑,从而影响市场风险偏好,进而对债市形成扰动。但基本面确定趋势,在没有明显动能的前提下,市场的持续性仍有待检验。

综合来看,长期流动性宽松、经济复苏力度偏弱都有利于债券市场延续强势表现,但当下政策和资金成本方面会对市场形成扰动,债券在短期波动的概率加大。

Q:有没有可能出现11月的负反馈?

A:可能性不大。要想知道会不会出现类似的情况,首先要搞清楚去年底债券大回调是什么原因造成的。简单而言,债券市场因为某些因素出现了调整(核心因素包括彼时的防疫政策优化、地产三支箭等造成预期迅速转变),银行理财产品等可以配置债券型基金,因此债基净值回撤带动理财产品收益出现回撤,理财产品风险偏好相对较低,对于赎回有极高的要求,收益出现回撤会让银行理财资金快速赎回,债基为了应对大额赎回只能抛售债券换取流动性,引发债券价格进一步下跌。当时债基主要以开放型为主,赎回方面限制较小,基金对大额赎回应对难度大,造成的负反馈也比较大。今年以来这一问题已经得到了监管的重视,很多理财产品改为有封闭期的产品,资产负债的匹配度也比去年好很多。理财子投资基金的比例有所提升,基金的投资交易能力相对成熟,因此出现超调交易的可能性较小。

Q:对下半年债券市场怎么看,短债策略该如何做?

A:前期由于稳增长政策对市场预期造成扰动,债市出现了一定的波动,但货币政策仍然是维持相对稳定宽松的基调,收益率继续向上的动能不强。未来一个季度,政策的扰动仍将存在,但还需要观察政策落地的效果。从基本面来看,目前已经出现了相对明确的政策底,除非三季度后经济数据不及预期,引发更强的政策托底,否则收益率波动的空间不大。未来看向三季度,债市预计将延续震荡的整体格局,在没有大幅降息的背景下,持有收益可能要优于资本利得,因此短债产品策略上可能更偏向保守,采用套息策略配合缩短久期中枢。

$平安元和90天滚动持有短债A(OTCFUND|014468)$$平安元和90天滚动持有短债C(OTCFUND|014469)$

风险提示:基金有风险,投资需谨慎。平安元和90天滚动持有短债基金风险等级微:R2(中低风险)。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,理性判断市场,谨慎做出投资决策。材料中的相关分析意见基于对历史数据的分析结果,相关意见和观点未来可能发生变化,内容和意见仅供参考,不构成任何投资建议。

本文作者可以追加内容哦 !