近期为了重振投资者对企业的信心,多家公司公布了回购计划,拟通过回购维持公司股价的稳定。除了回购外,部分企业的实控人也向市场承诺不减持,拟以此增强投资者的信心。多方努力下,A股或正在筑底。

《理财周刊-财事汇》吴微

9月2日,一心堂(002727.SZ)发布公告,其子公司上海鸿翔一心堂药业有限公司拟以不超过8665万元的交易对价收购上海康君阁大药房连锁有限公司43家门店资产及其存货,交易完成后,一心堂在上海地区的门店数将大幅增加。

作为主要深耕西南市场的连锁药房企业,一心堂超一半的门店都在云南省内。但受行业竞争加剧与市场饱和等因素影响,作为较早在A股上市的连锁药房企业,一心堂在门店数量上已落后于益丰药房(603939.SH)、老百姓(603883.SH)、大参林(603233.SH)等公司。

值得一提的是,受门店扩张速度与收入增长不及预期影响,2023年以来,一心堂的股价出现了30%左右的下跌,其市盈率也低于其他5家在A股完成资本化的同业公司。为了重振投资者的信心,在公司半年报发布后,一心堂实控人兼董事长、董事及高管等7人共同承诺未来6个月内不减持公司的股份。

仅仅依靠不减持承诺,一心堂又能否重振投资者的信心呢?

市场饱和

一心堂是一家发迹于云南的连锁药房企业,2014年IPO时,公司的收入主要由云南、广西、四川等西南省份提供。截至2023年6月30日,一心堂拥有的9569家直营门店中仍有5269家在云南地区,在门店总数中的占比超过了一半。因此,截至2023年上半年,西南地区仍为一心堂贡献了82.54%的收入。

虽然在发展的过程中一心堂将公司名由此前的云南鸿翔一心堂药业(集团)股份有限公司改为日前的一心堂药业集团股份有限公司(证券简称未修改),去掉了地区,表明自身全国化布局的抱负,但从目前的收入构成来看,一心堂依然依赖西南市场。

需要注意的是,与益丰药房、老百姓、大参林略有不同,一心堂的主要市场西南地区尤其是云南省内并非只有一心堂一个玩家,2020年12月完成首发的健之佳(605266.SH)也是一家主要市场在云南、广西等西南地区的连锁药房企业。截至2023年上半年,健之佳4493家门店中的2577家也在云南地区;云南、广西等西南地区为健之佳提供了68.07%的收入。

面对激烈的行业竞争,叠加公司深耕自营门店并未放开加盟权限,最近几年一心堂的门店扩张速度已明显慢于益丰药房、老百姓、大参林等可比公司。门店总数量也逐渐被益丰药房、老百姓、大参林等企业拉开差距。

早在2022年底,益丰药房、老百姓、大参林三家企业的门店数就已超过了一万家。截至2023年6月30日,三家中门店数最少的益丰药房也已经有了1.16万家门店。而同期,一心堂的门店数仅为9569家直营门,未超过一万家。

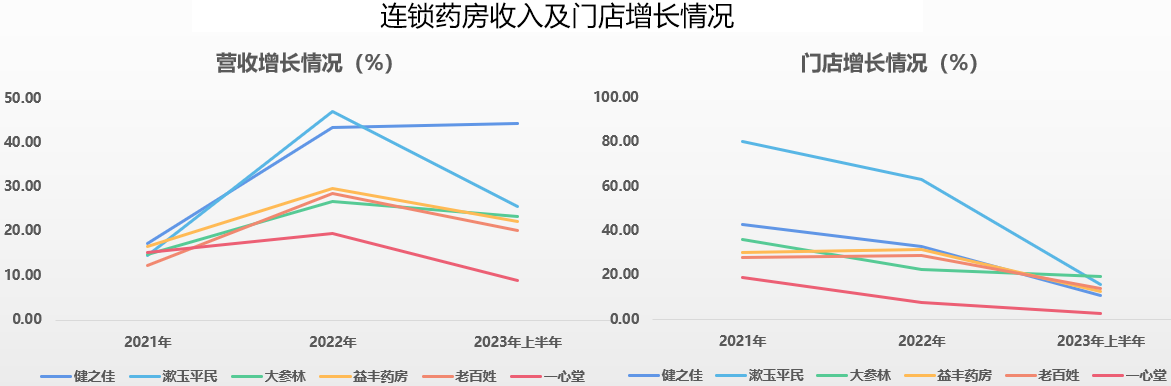

门店扩张速度较慢也限制了公司的收入增长。在2023年上半年可比公司门店数较2022年底增长10%以上的情况下,这些公司的收入增速也普遍在20%以上。而在同周期内,一心堂的门店数仅增长了3.94%,在此情况下,一心堂的收入同比仅增长了8.92%,低于5家可比公司。

当然,为了提高公司的收入规模,一心堂在提高单店收入方面也做出了较多努力。除了与其他企业一样拥抱线上平台布局B2C、O2O业务外,一心堂还在个护美妆产品、彩票业务方面做出了一些布局;2023年上半年,其彩票销售收入为2852万元,同比增长了192.1%。

不过受店面辐射范围以及地方消费能力等因素影响,在做出诸多尝试后的一心堂,其店均收入并不比益丰药房、大参林等门店主要开设在华东、华中等经济发达地区的对手公司高。2022年益丰药房、大参林的店均收入分别为193.67万元/店/年、211.53万元/店/年,而一心堂的店均收入仅为189.35万元/店/年。

西南地区竞争加剧、店均收入低于对手,这或许是近期一心堂通过并购加码上海市场的重要原因。不过,据《2021新茶饮研究报告》统计,截至2021年底全国共有37.8万家新茶饮门店,而同年国家药监局数据统计,全国零售药店的数量已达58.65万家。在药店数量超过奶茶店的情况下,一心堂又能否依靠加码上海市场从而打破增长瓶颈呢?

股价下跌

其实在开设门店之外,一心堂也做出了一些其他尝试,拟增厚公司的收入。如在2019年4月,一心堂就发行了6.03亿元的可转债,拟用于中药饮片产能扩建项目及信息化建设项目建设。

不过截至2023年6月30日,中药饮片产能扩建项目的投资进度仅为9.73%,信息化建设项目投资进度略高,但也仅为16.49%;募资到位的4年后,这些项目并没有给一心堂带去收益。而为了缓解开设门店给公司带去的流动性压力,2022年一心堂还将发行可转债募资中闲置的4.5亿元资金暂时补充流动资金,公司于2023年3月15日归还了这笔资金。

需要指出的是,虽然截至2023年6月30日,一心堂前次发行可转债募集的6.03亿元资金中,还有5.5亿元募集资金未使用;但在2023年5月,一心堂却拟再一次推进一笔高达15亿元的可转债发行机会,其中的7.2亿元用于新建连锁药店项目、3.3亿元用于一心堂(四川)大健康智慧医药基地一期物流中心项目、4.5亿元用于补充流动资金。

此次一心堂募资补充流动资金的金额在募资总额中的占比为30%,正好是监管层规定的再融资规划中,非资本性募资不能超过募资总额30%的上限。受新开门店占用资金等因素影响,长期以来,包括一心堂在内的连锁药房企业其资产负债率普遍超过了50%,公司的速动比也长期低于1倍。

近期为了维持资本市场的稳定、重振市场信心,监管层明确表示将阶段性收紧IPO及再融资节奏,截至日前包括欣旺达(300207.SZ)、连云港(601008.SH)、民生银行(600016.SH)在内,已有数十家的企业终止了再融资计划。

此情况下,一心堂又要如何推进公司可转债发行了呢?

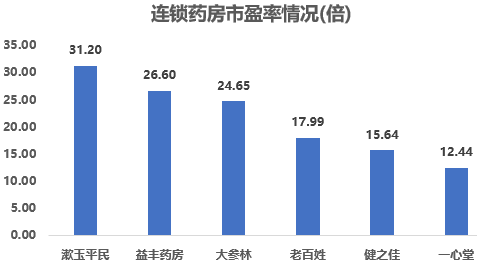

受收入增长不及预期影响,投资者对一心堂未来的发展也不甚看好。据Choice统计,截至目前,一心堂的滚动市盈率仅在12倍左右,远低于主要门店在华东、华中的益丰药房与大参林,甚至不及主要市场同样在云南等西南地区的健之佳。

因此自年初以来,一心堂的股价呈现明显的下跌趋势,尤其是在8月以来的20多个交易日内。在8月1日-9月6日的26个交易日中,一心堂股价下跌了18个交易日,仅8个交易日股价有所上涨。在此期间公司股价下跌幅度超过了10%,而2023年1月3日至今,一心堂的股价下跌了28.32%,期间大盘仅回调了4.65%。

公司收入增长、市盈率等多项成长性或估值指标低于同行,这或许是一心堂在半年报发布后,实控人兼董事长、董事及高管等7人共同承诺不减持公司股份以重振市场信心的重要推动因素。

不过,8月30日,公司发布实控人、董事及高管不减持承诺后,一心堂的股价还是在9月1日下跌至22.06元/股,创2022年7月以来的最低值。

本文作者可以追加内容哦 !