最近,不少小伙伴都感受到,债券市场好像有些不平静~发生了什么?

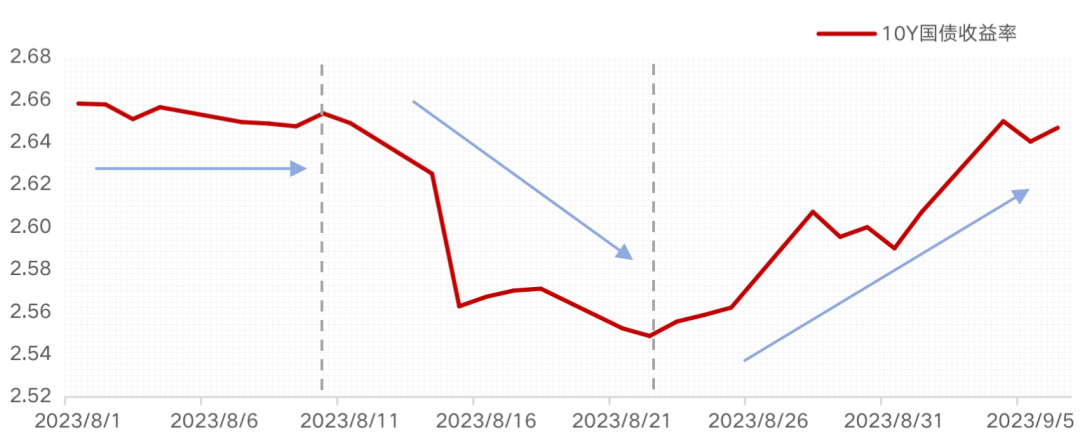

让我们快速回顾一下8月以来的债券市场。

8月初,政治局会议强调“加强逆周期调节和政策储备”和“发挥总量和结构性货币政策工具作用”,在宽货币及稳增长的政策预期下,债市横盘震荡;

8月中,MLF超预期降息落地,叠加LPR报价下调不及预期,央行加力逆周期调节的态度,促使长债利率宽幅下行,债市阶段上涨;

8月末至今,伴随多项政策出台活跃资本市场,权益市场大幅走强,在股债跷跷板效应下,债市迎来了调整。

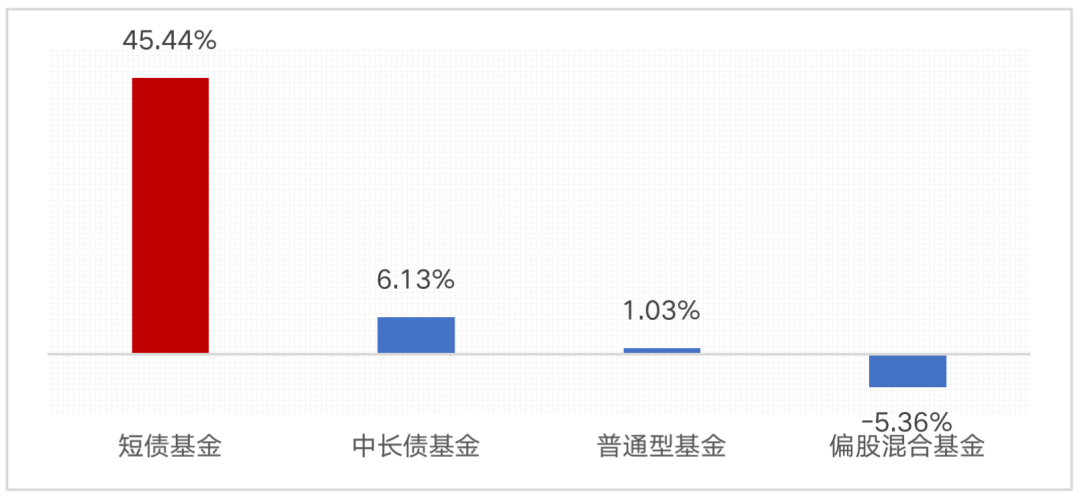

伴随债市的调整,素来以“避风港”著称的短债基金,不可避免的出现了不同程度上的净值波动。

但由于短债“求稳”的特点,长期来看,波动还是明显小于其他类基金指数。

表:短债基金中长期回撤明显小于其他类基金指数

数据来源:wind,截至23/8/31;指数历史涨跌情况不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险。

这里还是需要再次重申一点:债券基金作为净值类产品,也会有回撤风险,波动小并不等同于为零!

近年来,在“宝宝类”产品收益下行的情况下,短债基金承接了不少闲钱投资的需求。二季报数据显示,今年以来,偏股类基金规模有所下滑,债券类基金规模普遍上涨,而短债基金规模涨幅则高达45.44%,在震荡市中获得广大投资者的青睐。

图:今年以来各类基金规模涨跌幅

那,为什么偏偏是短债基金呢?

1、不投权益,久期短。从短债基金的质地来看,它不参与权益市场,只投期限较短的优质债券,这样的投资组合久期较短、波动较小。

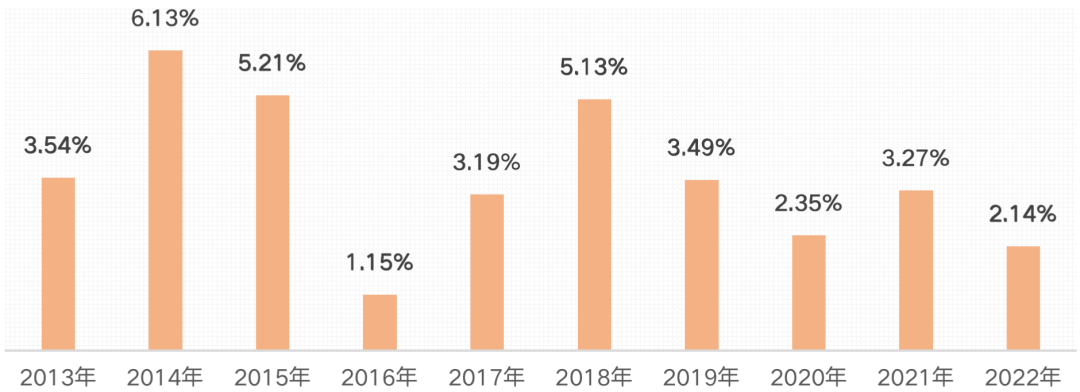

2、不受市场风格影响。在过去十个完整年度(2013-2022)中,短期纯债基金指数均获得了正涨幅,体现出其作为配置底仓的特性。

图:过去十年,短债基金指数年年正涨幅

数据来源:wind,截至23/8/31;指数历史涨跌情况不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险。

作为净值类产品,短债基金尽管偶有波动,但通过耐心持有,这些波动往往会在时间的长河中被逐渐抚平。也不难怪,在震荡市场中,越来越多人会选择短债基金来作为配置方向了。

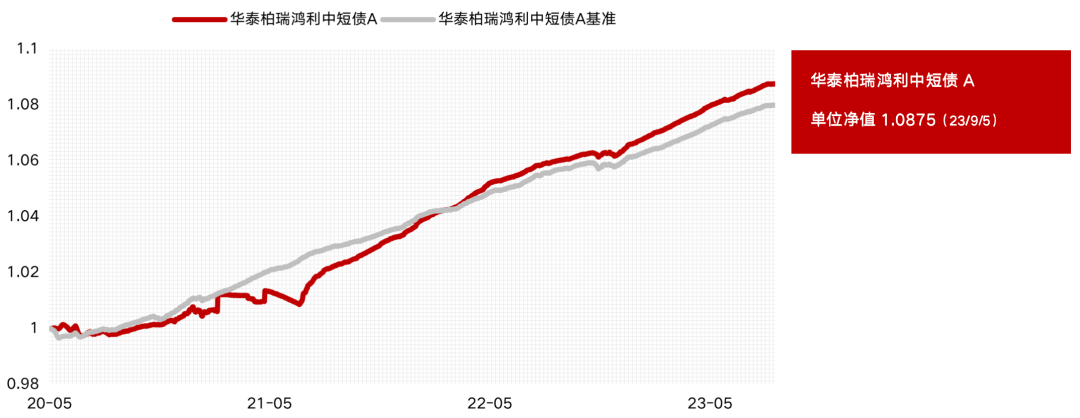

说了这么多,最近我们发现了一只在债市调整中,还悄悄创下了净值新高的短债基金。(基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。)

TA就是——华泰柏瑞鸿利中短债债券基金(A类009093)!$华泰柏瑞鸿利中短债A(OTCFUND|009093)$

基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

作为华泰柏瑞旗下首只中短债基金(成立日期2020/5/21),华泰柏瑞鸿利中短债基金由固定收益部联席总监郑青女士管理,她拥有17 年证券(基金)从业经验、11年投资年经验,非常擅长流动性管理,尤其注重风险控制。自郑青21/1/5管理以来,产品近两年回报排名海通短债债券型积中前15%(海通证券-52/350,截至23/8/31)

酒香不怕巷子深,华泰柏瑞鸿利中短债一直以来的亮眼表现自然也圈了不少粉。

根据定期报告显示,截至23年6月底,华泰柏瑞鸿利中短债的持有人较一年前翻了9倍!基金规模也相应涨了3倍有余~(基金规模,22/6-2.31亿、23/6-7.37亿;持有人户数,22/6-7,072、23/6-64,122)

那么,在债市已经走过一段行情后,现在还能投短债吗?会不会又“扑了个空”呢?

其实,我们通常说,短债基金作为配置的底仓,是不太需要择时的。但站在当前位置,短债的配置价值相对较为凸显。

1.债市环境整体宽松

中央政治局会议定调“稳健的货币政策要精准有力,发挥总量的结构性货币政策工具运用”。未来,或继续维护较为宽松的债券市场整体环境,这对债市的走势会形成一定支撑,尤其是为中短久期债券提供了较为安全的配置窗口。

2.10Y国债收益率处于低位

当十年期国债收益率处于低位时,未来上涨概率更大。由于短债基金投资较短久期的品种,受利率风险的影响比中长期纯债基金小。截至8月底,十年期国债收益率已跌破2.6%(wind),处于历史较低水平,短期债券投资性价比也随之凸显。

3.调整或带来布局机会

债市调整并不意味着行情结束,首先经济基本面的并未完全筑底,8月PMI数据依旧位于荣枯线以下;政策面上,进一步降准降息的举措或在稳经济的过程中会持续出台;债券市场已经走强了一段时间,本轮的调整,换个视角看或许更像是倒车接人,提供了一个不错的布局机会。

在市场主线尚未明朗之前,我们仍然可以通过配置不同的投资产品来力争平滑组合的波动,而短债基金就是这样的选择之一。感兴趣的小伙伴,不妨多多关注华泰柏瑞鸿利中短债债券基金(A类009093)~

$华泰柏瑞鼎利灵活配置混合A(OTCFUND|004010)$$高鸿股份(SZ000851)$

相关基金业绩备注请滑动查看

备注:郑青女士掌管的债券型基金有华泰柏瑞鸿利中短债债券、华泰柏瑞鸿益30天滚动持有短债、华泰柏瑞鸿裕90天滚动持有短债三只。华泰柏瑞鸿利中短债债券成立于20200521,A类份额2020年(成立至年底)、2021年、2022年、2023年上半年收益为0.53%、2.87%、2.91%、1.70%,C类份额同期收益为0.32%、2.48%、2.78%、1.63%,E类份额同期收益为0.53%、2.87%、2.91%、1.70%。A/C/E类业绩比较基准为:中债综合财富(1年以下)指数收益率*60%+中债综合财富(1-3年)指数收益率*20%+一年期定期存款利率(税后)*20%,同期收益为0.86%、2.81%、2.25%、1.45%。历任基金经理:朱向临(20200521-20210203)、郑青(20210105至今)。华泰柏瑞鸿益30天滚动持有短债成立于20220310,A类份额2022年(成立至年底)、2023年上半年收益为2.28%、1.76%,C类份额同期收益为2.10%、1.67%,A/C类业绩比较基准为:中债综合财富(1年以下)指数收益率*80%+一年期定期存款利率(税后)*20%,同期收益为1.67%、1.31%。历任基金经理:郑青(20220310至今)、王烨斌(20220310至今)。华泰柏瑞鸿裕90天滚动持有短债成立于20220524,A类份额2022年(成立至年底)、2023年上半年收益为2.28%、1.74%,C类份额同期收益为2.10%、1.64%,A/C类业绩比较基准为:中债综合财富(1年以下)指数收益率*80%+一年期定期存款利率(税后)*20%,同期收益为1.67%、1.38%。历任基金经理:何子建(20220524至今)、王烨斌(20220524至今)、郑青(20230529至今)。以上数据摘自基金定期报告。

风险提示:对于以上观点、投资思路根据当前情况作出,未来可能随着市场变化而变化,亦不构成任何投资建议或基金收益的保证。如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金投资需注意投资风险,请仔细阅读基金合同、基金招募说明书和产品资料概要等法律文件,了解基金的具体情况。

本文作者可以追加内容哦 !