近期的资本市场出现了“股债跷跷板”效应,股市的情绪有所回升,债市则开启了“震荡模式”。在此背景下,基民比较关注的万家民瑞祥和,也出现了震荡走势。

债市为何震荡,还值得中长期持有吗?

债市为啥震荡?

近日,政策“组合拳”发力,包括证券交易印花税减半征收、优化IPO及再融资、进一步规范股份减持行为等。受此影响,A股过度悲观的情绪得到了修正,债市则因市场风险偏好的提升而出现短期回调。

其次,债市中短端因资金面偏紧的影响,走势相对偏弱。

此外,在赎回抛压下,短端和信用债利率也出现了上行。

总的来看,本轮长债的调整幅度已接近年初的那波回调,后续有望企稳。

后市趋势如何?

从8月经济数据看,当前新增中长贷款占比处于今年以来的低位,反映出当前经济修复节奏仍偏慢。往后看,央行在资金边际收敛后,旋即在公开市场加大净投放力度。地产政策放松后,风险偏好并未显著抬升,权益市场的表现也依然偏谨慎。

总体上,短期内债市需要一段时间来消化不确定性,不过考虑到本轮调整已较快到达区间上沿的点位,且当下基本面的改善也仍需要进一步观察,长债继续大幅上行的概率较低,延续震荡格局为主。

国金证券也指出,稳增长周期中债市表现通常分为“政策底-预期峰-落地时-政策效果”四个阶段,政策底部出现、政策频繁落地期间债市多迎来震荡调整。待政策全面落地后,市场将对本轮政策力度及对于基本面的拉动效果和持续性做出合理判断,长端债市将逐步回归基本面定价及资金面定价。

万家基金固收团队对利率债市场维持短期中性、中期偏多的态度。因此,虽然债市短期内面临一定的调整,但调整之际反而是布局之机。

债基具有中长期配置价值

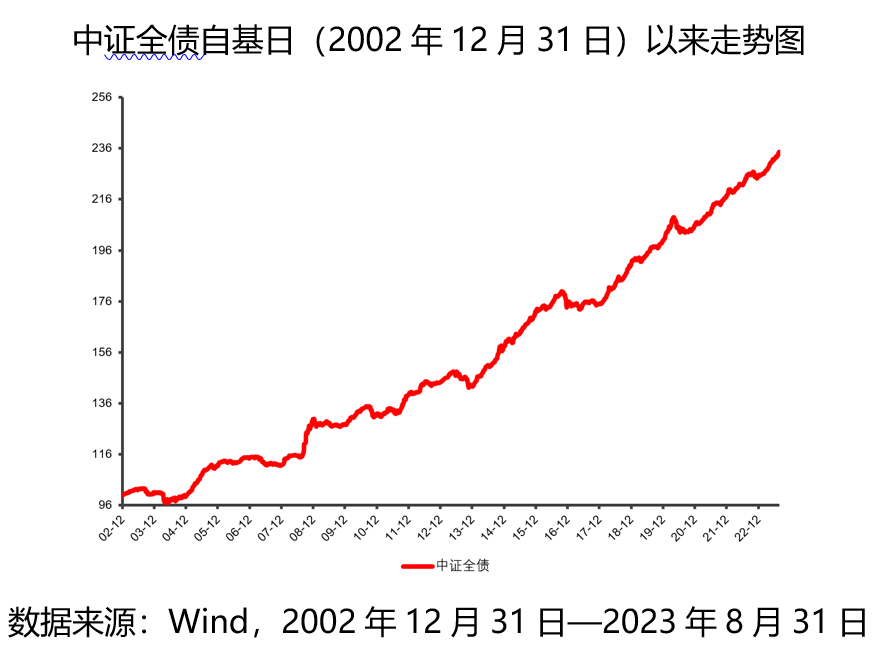

拉长视线看,债券资产的“含金量”还是可观的。一方面,因为债券类资产的长期收益较为可期;另一方面,债券的整体波动较小,有助于平滑组合风险,提升持有体验。

以中证全债指数为例,该指数尽管偶有波动,但长期走势依然是一条向上的优美曲线。

总之,债券类资产在收益性、波动性方面较好地满足了底层资产配置的需求,同时还能有效提升投资体验,助力投资者穿越市场起伏。

以万家民瑞祥和为例,这只基金作为市场上较受关注的一只债基,采取哑铃型的投资策略,精选中短久期高等级信用债打底收益,长端利率债价差策略等增强收益。除此之外,根据市场行情,通过投资可转债来增加收益的弹性。

写在最后:债市调整至今,企稳反转的信号已经出现了,逐渐迎来布局的机会。中长期看,债基的配置凸显,能助力投资者穿越市场起伏。小伙伴们不妨以更长远的视角看待债基的价值,以期在调整期冷静应对,在回升期收获更多!

$万家民瑞祥和6个月持有债A(OTCFUND|009338)$$万家民瑞祥和6个月持有债C(OTCFUND|009339)$

$万家国证2000指数增强A(OTCFUND|018653)$$万家国证2000指数增强C(OTCFUND|018654)$

本文作者可以追加内容哦 !