其实,国内也有这么一个指数,业绩堪比纳指。

近期参加了一场线上调研活动,下面分享下消费红利基金经理刘洋的观点,从行业分布、编制方式、成分股以及具体方面的分析,刘洋对这只“红利王者”的相关情况作了详细解答。

从上图可以看到,近五年时间里消费红利涨幅为106.21%,是超过纳斯达克100指数和纳斯达克指数的,更是远超红利低波和上证红利全收益。

从近十年的时间里看,纳斯达克100指数涨幅为378.32%,紧随其后的消费红利涨幅为331.40%,这个涨幅已经相当不错了,并且是超过纳斯达克指数的,更是红利低波的2倍。

从现阶段来看,从与纳指、红利等指数相比,目前,消费红利更具投资价值。原因如下:

原因一:对于今年以来均涨超13%的红利低波和上证红利指数,很难再下去手了。

今年以来,高股息的红利策略正越来越受投资者关注。当整个市场表现疲软时,高股息策略防御属性显现,突显出“熊市抗跌”的特性,同时还能获得可观的分红收益。

但是,对于今年以来均涨超13%的红利低波和上证红利指数,你还能下得去手吗?

再者,经过一两年下跌以后,整体白酒板块相对来说性价比提高了,以股息率来衡量,性价比提高了,规则把他纳入进来了,今年相对来说,把白酒的权重提高是比较正确的做法,投资价值更加凸显。

原因二:政策纷至沓来,国内经济企稳可期。

从周期的角度来看,当前国内经济企稳是可以值得期待的,尤其是地产政策的调整。

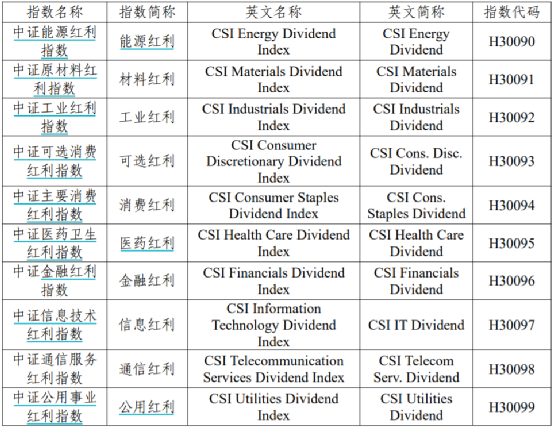

中证行业红利指数系列包括十条一级行业红利指数,选取各行业股息率较高的证券作为相应行业红利指数样本,采取股息率加权计算,以反映各行业股息率较高证券的整体表现。

其中,消费红利(H30094.CSI),全称是"中证主要消费红利指数",它是从主要消费行业中,挑选高股息率的股票,并采用股息率加权来构造指数。

10只行业红利指数中,消费红利长期业绩较好,从历史的走势来看,涨幅最好的是消费红利指数,涨幅高达4164.34%,其次是信息红利。

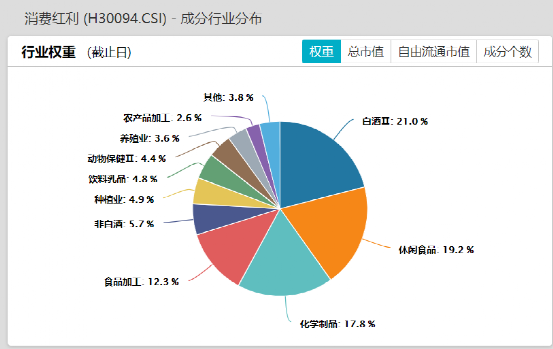

行业分布

行业分布上,申万一级行业来看,消费红利指数的权重行业是食品饮料、基础化工和农林牧渔,其占比分别为64.9%、17.8%、17.4%。从申万二级行业来看,行业分布相对均衡,前四大行业分别是白酒、休闲食品、化学食品和食品加工,占比为21%、19.2%、17.8%、12.3%。(数据来源wind 截至2023.9.13)

成分股

消费红利指数共有49支样本,平均自由流通市值为469亿。其成分股市值呈两极化分布,以大市值和小市值为主,总体偏向于中小市值。其中,6只成份股总市值过千亿,9只成份股市值低于300亿,13只在100亿以下。

为什么消费红利指数能跑赢其他行业红利指数?

从近十几年的历史业绩表现来看,消费红利指数明显跑赢了其他行业红利指数。

刘洋认为,其中,股息率因子起到规避估值偏高且带来一些Alpha的作用,同时消费行业整体ROE比较高且长期较为稳定,因此消费红利指数的选股上更有可能兼顾较高的性价比和增长性。

刘洋具体解释道:“估值因子是比较有效的选股因子,但不是在所有行业里选股都那么有效,例如TMT行业成长性更好,但和红利策略结合起来效果可能不是那么理想。TMT行业买的是产业周期,高成长高景气度的行业当前买的并不是估值和性价比。如果用高分红低估值去选,在选股测试范畴不是特别有效的因子,而且当前成熟的基金产品中也并没有发现信息指数和低估值结合得到好的收益的成功案例。”

此外,在全球的主要市场中,消费行业的收益均位列前茅,波动率也更低,股价相对稳定,投资体验更优。自美国标普500指数编制以来,1957年2012年涨幅前20的个股中,有11只为主要消费行业股票。

同时,消费行业整体的ROE比较高,整体消费行业能够兼顾又有比较高的增长。

需要补充的是,在A股中日常消费行业是ROE最高的行业之一,而消费红利指数诞生在高ROE的土壤中,因此其天生就有“高ROE”的基因。

因此,总的看来,消费是长牛赛道,长期ROE高居20%左右,红利是挑选“真赚钱和赚真钱”的公司,所以从长牛赛道中挑选“真赚钱和赚真钱”的公司,就是消费红利成为王者的底层逻辑。@人民网 @易方达基金 #指数投资讨论圈#$人民网(SH603000)$$中证能源(SH000928)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !