市场风险偏好强的时候,说明市场对经济预期比较乐观,在这样的情况下,股市一般会出现上涨,而作为防御资产的债市很可能出现下行走势。

近期债券市场出现调整的主要原因是?

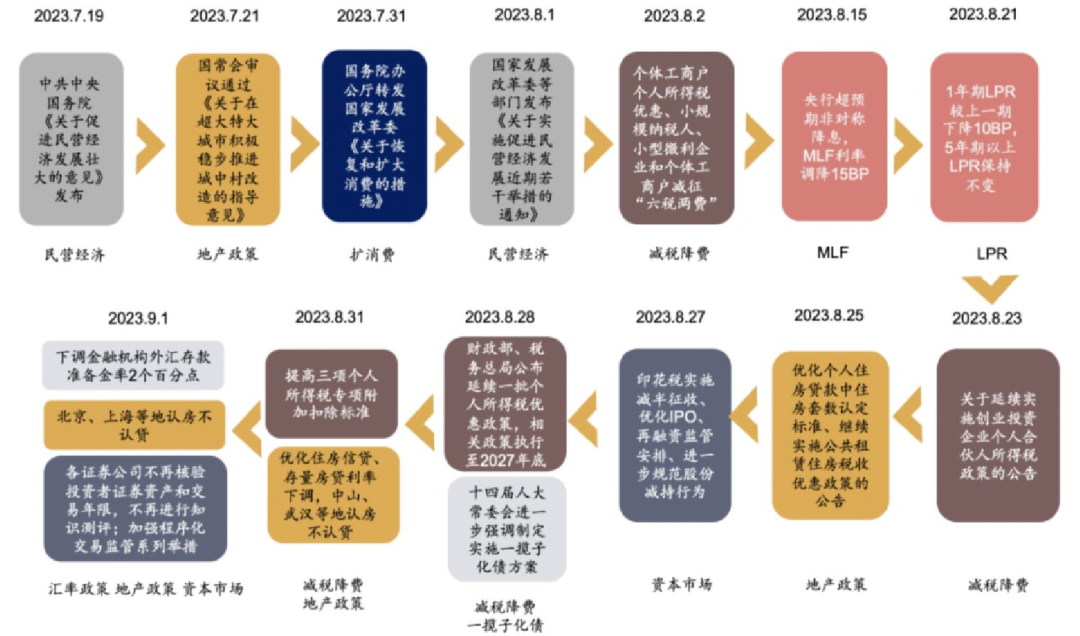

从今年7月中下旬以来,国家就出台了很多稳经济增长的政策措施。

首先是针对资本市场,降印花税、收紧IPO、控制股东减持、降低融资保证金……四大利好政策组合出击,希望能够提振市场信心,落实政治局会议提出的“活跃资本市场“的目标。

然后就是最近的地产需求端政策加码放松,存量房贷利率和首付比例下调,一线城市认房不认贷等政策落地,凸显了政府要楼市企稳的决心。

这一系列稳增长措施的密集推出对债券市场确实影响不小。

另一方面,通常情况下,降息对债券市场是一个利多。可是虽然8月中旬央行有降息的动作,但这次央行降息之后,我们发现银行间资金面非但没有放松,反而进一步收紧(体现在回购利率全线抬升),这就导致了降息并未对债券市场提供实际的利好。

所以最近这一波债券市场的调整,可以说是市场还在消化房地产优化政策,可能调整还没完全结束。虽然政策后期的效果还需要实际的经济数据去支持,但市场总会比数据先走一步。

那接下来,债券市场的调整还会继续吗?

现在市场对这么多政策作出了比较大的反应,收益率上行较多,价格下跌幅度也不小,这是对政策的超调反应。最后市场到底怎么走还是要看现实的数据。

比如说,我们要密切跟踪房地产优化政策落地的效果。如果说8月政策细节的博弈是资产配置的焦点,那么地产高频数据的表现就是9月资产配置的重中之重,更何况地产向来有“金九银十”的季节性规律。

如果地产高频数据表现较好,债券市场可能会继续承压;如果高频数据不及预期,那么债券市场可能会迎来交易性机会。

往后看,我们建议债券投资需要更加谨慎,做好防守。除了上面提到的原因(房地产政策落地、银行资金面利率仍然偏紧)之外,还有一点就是反观今年前几次债券的调整,期间都能看到银行、保险等进场配置的身影,但是当下这些配置力量可能偏弱。

手里的债券基金怎么办?

小伙伴们可能会担心,这一轮债基调整程度是否会和去年11月和12月一样?

其实,在降息已经兑现但其他潜在政策落地效果尚未确定的情况下,债市存在止盈需求和潜在的避险需求,短期市场回调符合实际情况。

就像我们前面说的,在这一波政策消息冲击过后,也要观察政策出台后的效果如何。如果政策效果低于预期,则债市仍会很大几率再度上涨。

当然要注意的是,债市走弱,债基收益未必就是负数。债券和股票不同,由于它本身具有票息收入,因此即使债券走弱会给债基的净值带来一些回撤,但历史上大多数年份,债基的收益依然能收获正数(根据wind数据显示,2004-2022年的19年中,万得债券型基金指数有17个年度获得了正收益)。

本质上,债券仍然是我们进行资产配置中不可或缺的一部分。而且我们投资债券基金,需求是为了对冲股票型基金的波动风险以及追求相对稳健的回报。所以我们无需过分放大短期的波动。长期持有债券型基金,仍然是力争获得稳健收益的一种投资方式。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

本材料及相关服务由中欧财富提供,中欧基金是中欧财富的股东,中欧财富与股东之间实行业务隔离。

#汽车产业链股活跃##金帝股份巨额融券惹争议##罚得越狠A股越稳#

$中欧中短债债券发起A(OTCFUND|015502)$$中欧短债债券A(OTCFUND|002920)$$中欧纯债LOF(SZ166016)$

本文作者可以追加内容哦 !