关于今年主动权益不好发,各家公募力推被动权益(指数)产品的新闻已经听烂了。有人说是向太平洋对岸看齐,有人说是公募行业高质量发展的必然宿命,也有人将其嵌套进了更宏大的叙事框架中——随着经济整体的高质量发展,没有那么多“人定胜天”、“弯道超车”了,下面拼得就是谁更能稳扎稳打。

其实吧,要我说,今年的指数产品大发展,最直接的催化就是政策东风来了,大家不妨将其看作国内基金业内部的结构性红利轮动——2019-2020年,主动权益的行业红利吃够了,也该轮到被动权益部分的同事们爽一把了。

至于这套思路是如何自上而下运行的,我个人将其总结为三板斧:行政部门定框架(会里,以及它的上级)、指数机构出方案(主要是中证指数公司,偶尔漏点汤给国证指数中心)、公募机构做执行(去找、去吹、去跪,反正必须弄到足够的钱,保证指数基金正常成立!)

完全顺着这套思路做执行的指数产品有哪些呢?中证国新“三剑客”(央企股东回报、央企科技引领和央企现代能源)。

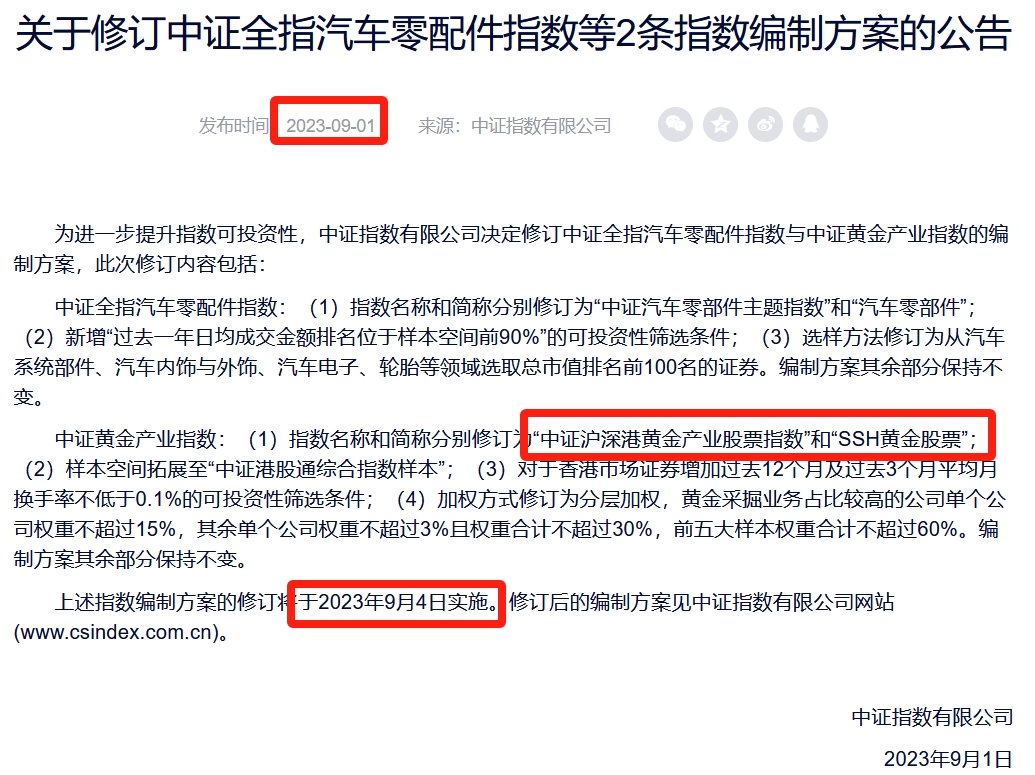

那又有哪些产品是在不违背这个大框架下,中证指数公司发挥主观能动性,主动接洽公募机构,要求它们发行的呢?行情强相关的主题、行业、策略、风格指数,比如9月1日刚刚修订完成的中证沪深港黄金产业股票指数(SSH黄金股票)——新指数发布后的10个工作日内,5家公募机构密集上报了5只挂钩产品……

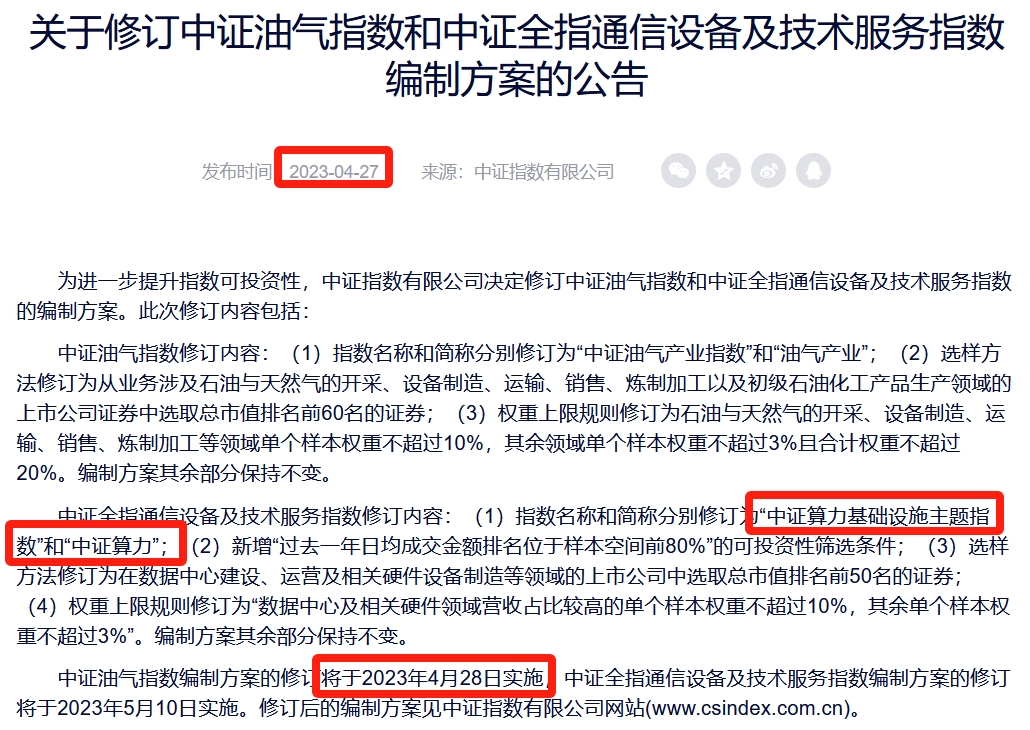

那有没有产品既是上面要求做,又是中证指数公司也想发的呢?有,比如4月份国证和中证指数先后修订的两只算力基础设施主题指数。但可惜的是,由于当时AI题材太热,一大批没有眼力劲的公募机构吵着闹着要去发纳斯达克、纳斯达克科技、费城半导体指数相关产品,上面一气之下把这一批算力基础设施指数产品的申报资料扣到现在,一直不予批复。不过反正各家机构也都有半导体、数字经济相关ETF撑着,对这个产品的需求也不急迫,更多是卖中证指数公司一个面子。

类似算力基础设施的主题产品还有哪些呢?中证2000(微盘股行情好+拓展宽基指数覆盖面+抢夺中小盘指数话语权)、各种红利策略指数(上面要求提高股东回报+红利策略行情好),以及交易所债券指数(在年度兔会后的机构调整中,会里从发改手上拿到了企业债的审批、监管权,随后,中证指数公司就高调发行了一大批交易所债券指数。不过可能考虑到债券相对股票的波动、收益都太小,也有可能是债券指数的指数授权费相对较低,中证指数公司并未要求公募机构配合发行相关产品)。

有没有投资者想通了今年指数产品大发展的背后逻辑呢?有!他们甚至还成功收割了一批公募机构!比如6月底的多只央企科技引领ETF(持仓非常偏军工主题)集中募集期,军工主题出现短期快速拉升,但在这些ETF正式成立、开始建仓后,军工主题快速回落,部分脑子灵活的投资者成功在当时把筹码交给ETF,让公募机构高位接盘……

$央企股东回报ETF(SH560070)$ $中证2000ETF(SZ159531)$ $科创100ETF(SH588190)$

#【有奖】首批科创100上市!9月能否重掀科创风?# #周期类板块持续活跃#

本文作者可以追加内容哦 !