科技行业一直是股市中最具活力的领域之一。作为科技行业的核“芯”产业,芯片市场行情波动较大。以上证科创板芯片指数为例,从年初迅猛的行情到四月下旬震荡回调,八月底的强劲反弹后再度下跌,让投资者犹如“坐过山车”一般的芯片市场是否还值得看好?

数据来源:iFinD,截至20230915,注:上证科创板芯片指数基日(20191231)以来年度涨跌幅分别为58.43%、6.87%、-33.69%。

芯片产业周期回暖将至

芯片是周期成长性行业,存在一定的行业周期。回顾一下过去几年,2020、2021年是芯片行业的上行周期,由于新能源车市场火爆带动汽车芯片需求井喷,“缺芯潮”下芯片行情烈火烹油,而2022年由于市场需求放缓,大批库存积压在厂商手中,芯片行业开启下行周期。

但是,好消息是,从目前来看,市场需求正逐步复苏,伴随着厂商减产,库存水位正逐渐恢复至较低水平,芯片下行周期呈现出见底的信号,芯片行业的"冬天"有望在今年结束。一方面,最新的数据显示,截至2023年7月,全球半导体销售额已连续四个月环比增长,特别是中国市场,回暖速度更快。另一方面,三季度通常是手机芯片集中发布的传统旺季,随后四季度又将迎来双十一和黑五等购物节,掀起消费电子产品的“更新换代潮”,人们对于手机、平板等电子产品的消费需求也将拉动上游芯片的订单放量,加快芯片周期修复速度。因此,现在正是投资者为芯片产业周期拐点到来提前布局的绝佳时机。

政策刺激下,高弹性当选科创芯片

那么,对于想要买芯片行业的投资者,现阶段应该如何选择合适的芯片指数进行投资呢?投芯片,选科创板。8月以来一系列刺激市场流动性的政策发布,后续对科创板的利好或较为显著。

首先,科创板今年上市58只新股,数量占整个板块的约10%,高于主板、创业板,近期监管对IPO的阶段性收紧,有助于减少资金“抽血”。其次,监管对大股东减持行为的规范有望大幅缓解科创板股票解禁压力,按最新要求测算,以科创芯片指数为例,指数超60%的成份股大股东解禁将递延。政策刺激下,科创板有望成为市场反弹先驱。

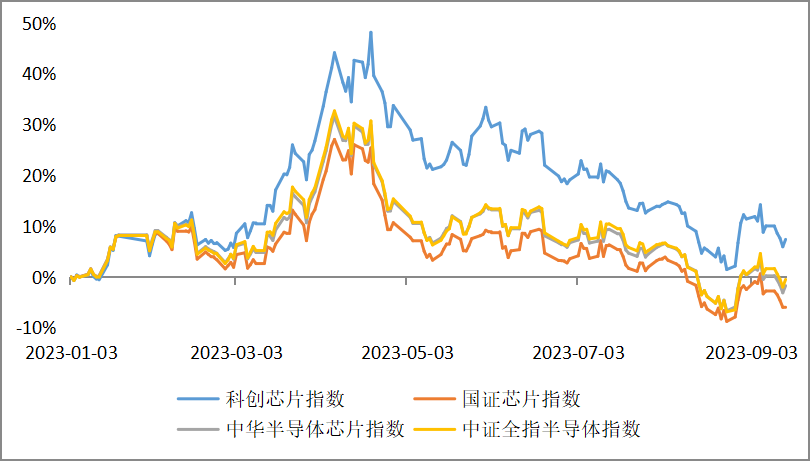

上证科创板芯片指数所有成份股均来自科创板,相比其他传统芯片类指数,科创芯片指数同时具备科创板和芯片板块的双重弹性,指数今年以来的表现相对突出。

A股芯片相关指数今年以来表现

数据来源:iFinD,截至20230915,注:上证科创板芯片指数基日(20191231)以来年度涨跌幅分别为58.43%、6.87%、-33.69%。

如何上车科创芯片指数,布局芯片的周期拐点?关注嘉实上证科创板芯片ETF联接基金(A类:017469/C类:017470),该基金紧密跟踪上证科创板芯片指数,是投资芯片的上佳选择。

$嘉实上证科创板芯片ETF发起联接A(OTCFUND|017469)$$嘉实上证科创板芯片ETF发起联接C(OTCFUND|017470)$

#任正非:第四次工业革命来了##光刻机概念走势分化#

风险提示:基金投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。

本文作者可以追加内容哦 !