【上周市场回顾】

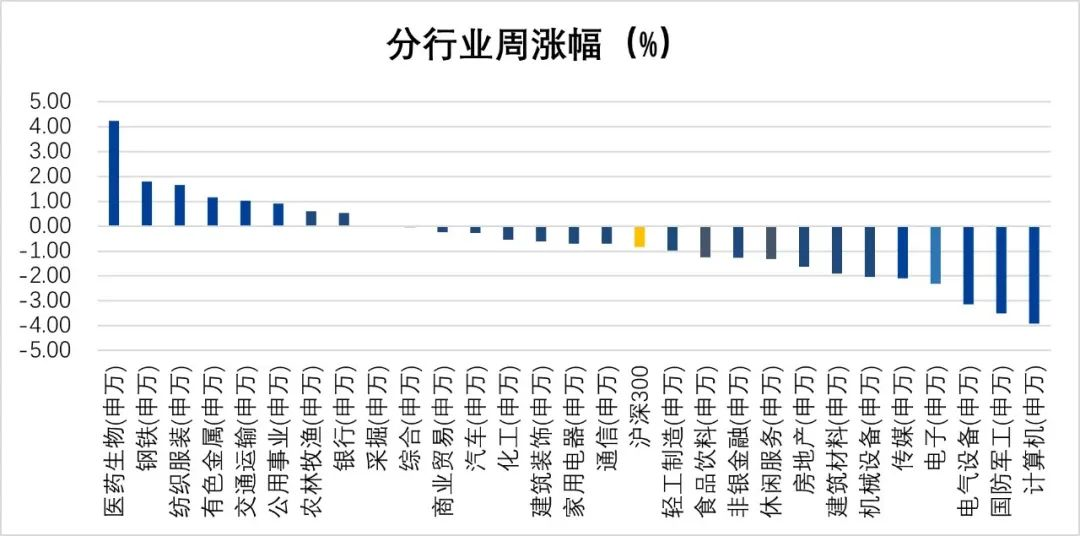

进入9月第二个交易周,市场整体较前一周下跌。两市成交金额周均下跌至7278.58亿元,北向资金周净流出152.06亿元,两融余额16072.37亿元。截至上周五收盘,上证综指周涨0.03%,收于3117.74点,深证成指周跌1.34%,收于10144.59点,沪深300周跌0.83%,收于3708.78点,创业板指周跌2.29%,收于2002.73点。各行业来看,医药生物、钢铁、纺织服装涨幅居前,分别为4.25%、1.80%、1.67%;计算机、国防军工、电气设备跌幅居前,分别为-3.91%、-3.51%、-3.14%。

【市场热点】

8月经济数据:经济见底回升

9月15日,国家统计局公布数据显示,8月规模以上工业增加值同比4.5%、预期4.2%、前值3.7%;社会消费品零售总额同比4.6%、预期3.5%、前值2.5%;固定资产投资累计同比3.2%、预期3%、前值3.4%。

经济见底回升,投资和社零等需求项表现亮眼。8月,基建投资、社零消费、制造业投资分别好于市场预期1.1、1.1和0.6个百分点。基建投资的提速或与地方债发行加速有关,近期国务院、财政部等均指出后续加快专项债发行使用、推动项目加快落地等,8月社融中政府债券融资1.18万亿元、同比多增超8700亿元。商品消费好转主因限额以下消费推动,或与外来务工人员就业改善有关。8月,限额以上企业商品销售当月同比增长2.5%、低于商品销售整体增速1.2个百分点,指向中低收入人群消费修复更快。近期调查失业率的分化或可佐证,年初以来外来户籍人口失业率持续回落、8月降至4.8%,而本地户籍人口失业率窄幅波动、近期回升至5.3%。低库存行业补库叠加全球制造业景气回暖,制造业投资修复加快。近期,工业企业库存去化明显加快、多数行业实际库存的历史分位数均处于较低水平。受稳增长落地、商品消费回暖提振,部分低库存行业资本开支有所加快。与此同时,海外制造业景气也出现筑底回升迹象、美国制造业PMI已连续两月回升,部分外需依赖型行业有望受益。8月主要经济指标读数均有所改善、产需见底回升。分项看,生产环比进一步扩张,投资和消费环比均由负转正,指向经济修复加快。但与此同时,需求修复的持续性仍待观察,需紧密跟踪居民收入和企业利润的修复情况。整体来看,伴随稳增长和地产政策“组合拳”的落地,经济内生动能有望不断增强。

工业生产修复加快,服务业止跌回升。8月,工业增加值当月同比4.5%,较7月回升0.8个百分点,环比增长0.5%。其中,制造业生产当月同比5.4%,较上月回升1.5个百分点。分行业看,化学原料、黑色金属、计算机通信、汽车等行业边际明显改善。服务业生产指数回升1.1个百分点至6.8%,但服务业活动预期仍在回落,后续仍需跟踪。投资需求回暖,但地产仍有待改善。8月,固定资产投资当月同比回升0.8个百分点至2%,环比由负转正至0.26%。其中,基建投资当月同比回升0.9个百分点至6.3%,两年复合同比10.7%。制造业投资当月同比7.1%、较上月大幅回升2.8个百分点,汽车等中上游行业明显改善。房地产投资仍较低迷,当月同比-10.9%,竣工端支撑进一步增强社零增长回升,商品消费明显改善。8月,社会消费品零售总额同比4.6%,较7月回升2.1个百分点,环比增长0.31%。其中,商品消费回升2.7个百分点至3.7%,两年复合同比4.4%;餐饮收入回落3.4个百分点至12.4%,两年复合同比10.4%。分行业看,化妆品、金银珠宝、汽车、石油制品、家具等行业边际改善。城镇调查失业率保持基本平稳。8月,城镇调查失业率5.2%、较上月回落0.1个百分点;外来户籍人口就业延续改善,失业率由5.2%大幅降至4.8%。

医疗专项资金回暖

上周医药生物板块上涨4.25%,跑赢大盘5.08%。医疗反腐阶段性事件的影响逐步减弱,部分区域学术会议、行业论坛等活动陆续恢复,企业端推广活动回到正轨,对于医药整体的提振作用明显,8月份调整较大的化学制药和医疗器械子行业,上周取得亮眼表现。近期患者诊疗需求并不受政策影响,pfs较长的药物销售受扰动小,治疗品种中有同类低价药竞品的高价药、辅助用药、高价院外渠道产品销售或将受到冲击。医疗专项资金回暖带动院内需求,积极关注创新领域结合“企业预警通”数据,8月份国内医疗项目数量和金额持续复苏,单月新增428个项目,投资额1,806.49亿元,医疗端需求复苏,经费稳步提升,并有望在9月份进一步释放需求,或将促进医疗机构补短板、医疗设备采购。医药行业当前仍处于估值和基金持仓的历史低位水平,合规化要求短期扰动市场情绪,但医疗需求刚需属性并无本质变化,可积极关注创新领域有进展的创新药及院内刚需。

金属价格普遍上涨

上周有色金属板块上涨1.16%,跑赢大盘2.00%。美国8月零售销售与核心零售销售环比增长0.6%,双双超预期,油价大幅上涨或是主因。美国8月CPI同比增长3.7%,前值3.2%,主要是能源价格上涨推动核心CPI同比4.3%,前值4.7%,核心商品与服务价格持续回落。9月维持利率不变的概率接近100%,关注9月21日公布的美联储利率决议以及主席鲍威尔召开的新闻发布会,预计贵金属震荡偏强。工业金属方面,宏观内强外弱,铜价震荡上行。美国8月通胀有韧性,美元指数重新反弹至105上方;国内8月社融超预期,央行降准25基点,铜价小幅上涨。供给端,上周现货TC仍维持高位,矿端供应宽松;上期所周度库存累积,对铜价支撑力度减弱。需求端,8月铜板带行业开工率有所上升,但现实需求仍然疲软,高铜价打压下游采购积极性,限制铜价反弹高度。

(数据来源:Wind,市场观点仅供参考,不构成投资建议与未来业绩保证)

声明:本材料由国金基金编写,未经国金基金事先书面同意,任何机构和个人不得以任何形式更改、传送、复印、复制、刊登、发表或者引用本材料的全部或任何部分。本材料所载的数据、资料及观点仅提供作参考之用,不构成任何投资建议。本材料所载内容的来源及观点的出处皆被国金基金认为可靠,但国金基金对这些信息的准确性及完整性不作保证。因使用本材料而导致的直接或间接损失,国金基金不承担任何责任。

$国金300指数增强A(OTCFUND|167601)$$国金300指数增强C(OTCFUND|017925)$

$国金中证1000指数增强A(OTCFUND|017846)$$国金中证1000指数增强C(OTCFUND|017847)$

本文作者可以追加内容哦 !