核心观点

政策:短期需要重视政策转向,中长期正视政策思路,在质的有效提升和量的合理增长之间寻求平衡,保持历史耐心。

宏观:国内经济名义增长触底,周期性低点;海外方面,经济软着陆,通胀小幅翘尾。

大类资产配置:看好权益并建议增加沪深300/核心资产的配置权重,债券利率有反弹压力,汇率保持高位震荡。

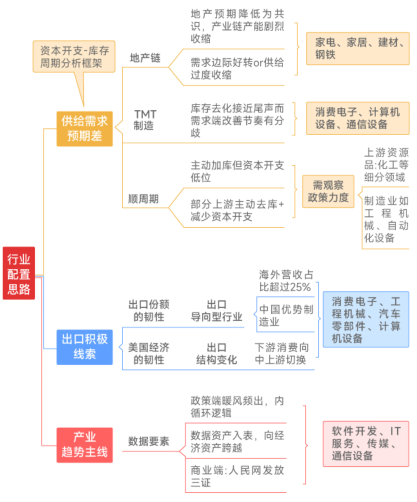

策略:三条行业配置思路,基于需求-供给预期差、出口带来的积极线索和产业趋势主线,推荐计算机设备、消费电子、工程机械、家用电器、通信设备、钢铁、汽车零部件。

一、政策面

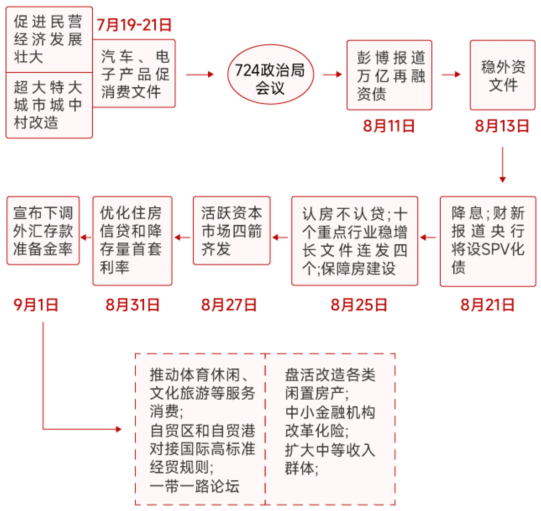

1、近期重要政策变化梳理

方向上:很明确,以地产、化债和资本市场为抓手,扩大内需稳增长。

时间上:一两周内政策快速落地,出台时间在“金九银十”旺季之前,利于需求释放。

力度上:有真金白银(存量房贷利率、印花税、化债,以及有潜力的城中村改造),有标志性政策(一线城市认房不认贷、调降首付比等),力度应该是近几年之最(除20年疫情)。

历史经验:14-15年是一个较好参照系,届时把经济刺激起来的是2014年-2015年开启的大规模棚改货币化、PPP等启动大规模地方基建等,此类操作本轮或许较难重现,当时居民和政府杠杆都比较低,而目前都没有加杠杆的空间。但本轮政策应该能避免经济进一步下滑,后续政策弹性在于城中村改造和中央财政加杠杆(明年)。

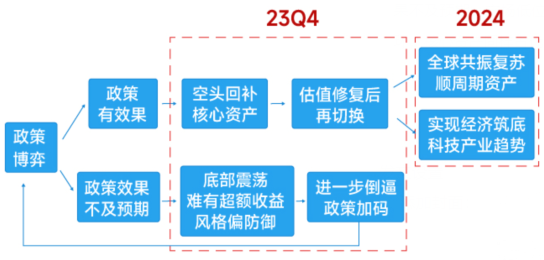

2、如何应对政策转向?组合增加A股核心资产/沪深300的配置权重。

如果未来政策效果证实,此类资产是“空头回补”且建仓的第一选择,先有反转,随后再切换。如果政策效果不及预期,市场低位震荡,难有“胜负手”或超额收益,但会倒逼政策进一步加码发力,进入政策博弈循环,核心资产同样占优。

3、中长期正视政策思路,在质的有效提升和量的合理增长之间寻求平衡,保持历史耐心。

目前财政、居民资产负债表偏弱、杠杆率偏高,不具备像之前一样的强刺激、加杠杆的能力:保持政策定力并不代表宏观政策不加力,只是宏观政策可能居第二或第三位,第一位是现代化产业体系建设,第二位可能与改革开放相关的营商环境(民营企业)、全国统一大市场、对外开放等。

二、宏观经济

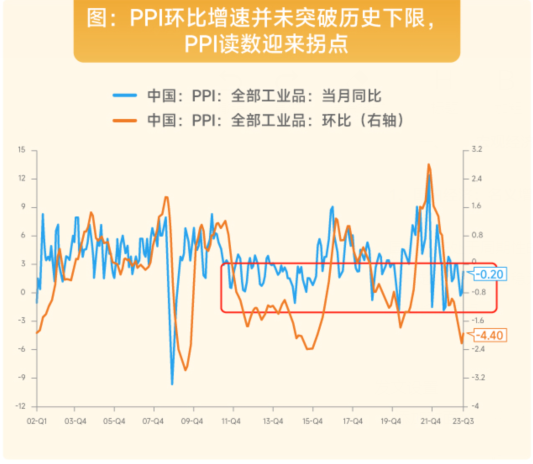

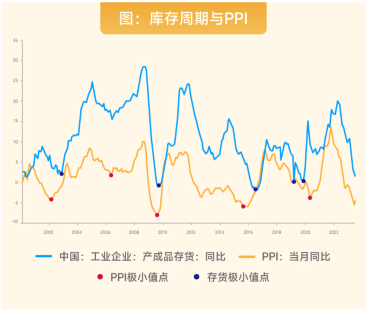

1、国内经济:名义增长触底,周期性低点。

国内经济处于周期性的较低区域,上半年刚好实现经济目标,但三季度数据进一步滑落,使得政府托底诉求越来越强,价的企稳为名义增长的回升释放弹性,国内去库周期的尾声以及出口触底回升的韧性是短周期经济增长的看点。

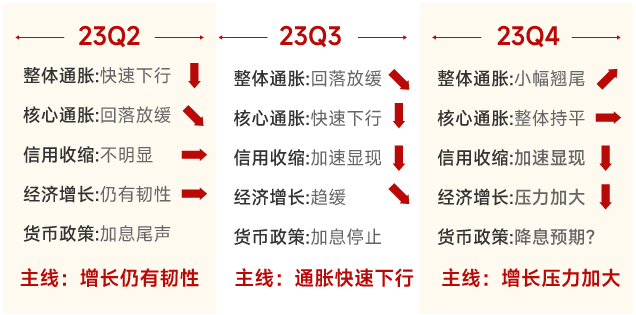

2、宏观经济:经济软着陆,通胀小幅翘尾。

海外方面,三季度以通胀回落和加息停止主导,增长回落不显著,四季度以增长下行主导(软着陆),但通胀会有小幅翘尾。

三、大类资产配置观点

1、人民币汇率:预计高位震荡为主,受中美货币政策与经济基本面的共同影响。

2、10Y国债利率:短期有反弹动力,债券牛市的“中场休息”。

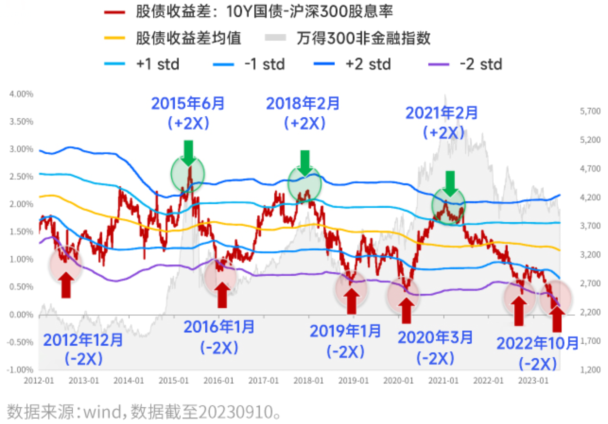

3、A股具有较高的性价比(用股债收益差刻画)。

四、行业配置思路

配置思路一:需求-供给预期差;

配置思路二:出口带来的积极线索;

配置思路三:产业趋势主线;

推荐计算机设备、消费电子、工程机械、家用电器、通信设备、钢铁、汽车零部件。

温馨提示:本报告的信息来源于已公开的资料及合法获得的外部报告资料,我公司对信息的准确性或者完整性不作出任何保证。本报告不构成投资建议。本公司及与本公司有关联的任何个人均不会承担因阅读和使用本报告所造成的任何损失及其产生的法律责任。本报告的版权为大成基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或者引用。投资人购买基金前,应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相匹配。基金有风险,投资须谨慎!

$大成现金增利货币A(OTCFUND|090022)$$大成纳斯达克100ETF联接(QDII)A(OTCFUND|000834)$$大成景恒混合C(OTCFUND|006038)$$大成360互联网 大数据100C(OTCFUND|003359)$$大成高新技术产业股票A(OTCFUND|000628)$

本文作者可以追加内容哦 !