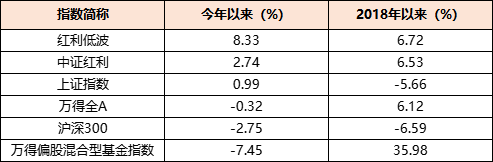

今年以来,如果说冷清的股市有什么权益基金当“红”,那莫过于红利指数基金。在偏股基金普遍赚不到钱的情况下,红利指数逆市上涨,让我们广泛关注。

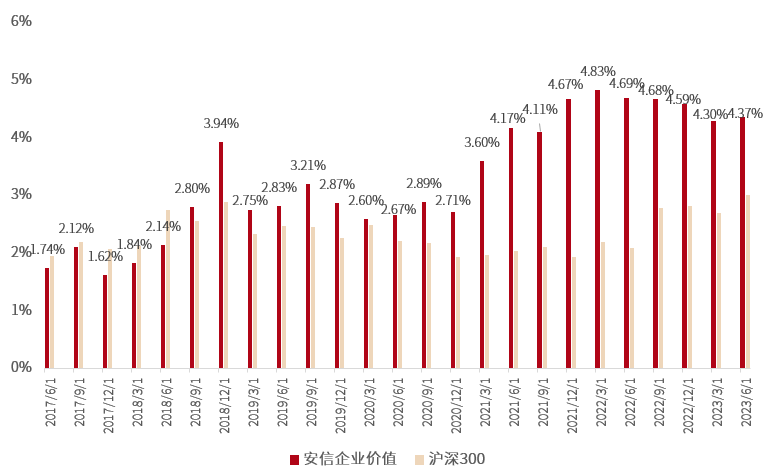

数据来源:Wind,截至2023年8月31日

但如果拉长时间来看,比如从2018年至两轮牛熊周期下来,红利指数的历史涨幅是落后于偏股基金指数的。换言之,红利指数也是在今年风险偏好降低的过程中,一把涨回去一些。

所以,与其谁“红”看谁,不如看看有哪些基金经理,能够契合当“红”风格的同时,更有机会长期战胜当“红”指数。

我前阵子听了一场韭圈儿的口碑官调研,就找到了这么一位选股自带红利属性又能大幅跑赢红利指数的基金经理——安信基金张明。并且他的管理规模,真的严重低估!

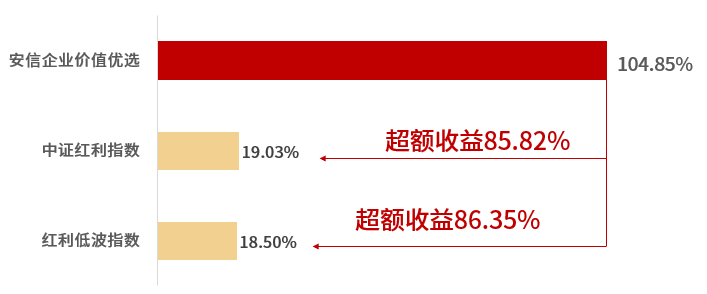

代表作安信企业价值优选自张明管理以来收益表现

数据来源:Wind,统计区间2017年5月5日至2023年8月31日,安信企业价值优选为2022年8月8日由安信合作创新主题沪港深灵活配置混合型证券投资基金转型更名

要想了解张明,就得先说说安信基金,因为张明的风格与安信基金这一家公司的风格是分不开的。

善于“长跑”的安信基金

说到安信基金,相信很多人会想到张翼飞、李君,他们将价值投资、安全边际融入到“固收+”及股债混合基金管理,稳得人心。

事实上,价值投资的基因根植于安信基金的血脉之中,若是用一个词来概括,那就是“一花开五叶”。

“一花”指内部统一坚守价值投资理念;

“五叶”指“多种风格”——允许投资人员风格多元化。

于是我们看到了价值投资风格的陈一峰、张明、袁玮,均衡投资风格的张竞、聂世林,医药投资新锐池陈森,以及混合资产投资明星基金经理张翼飞、李君等,这些各具清晰、稳定投资风格的基金经理带来了一系列业绩出色的产品。

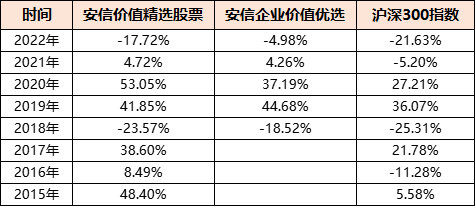

陈一峰的安信价值精选、张明的$安信企业价值优选混合(OTCFUND|004393)$,成立后的每个自然年份都跑赢沪深300指数,两只基金分别已经连续有8年、5年;

数据来源:Choice,截至2022/12/31

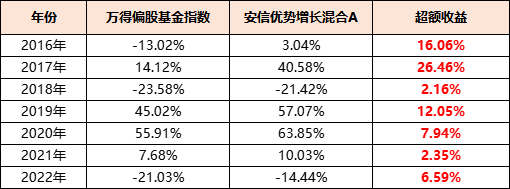

而聂世林的$安信优势增长混合A(OTCFUND|001287)$,成立后的每个自然年份不仅跑赢沪深300,也都跑赢Wind偏股混合型基金指数,已经连续7年;

数据来源:Wind,截至2022/12/31

$安信稳健增值混合A(OTCFUND|001316)$,作为安信股债混合投资的旗舰基金,在2015年5月的市场高峰时成立,历经市场沉浮,仍连续7年均实现正收益。

作为价值投资团队的一员,张明也有自己的特色。

“双视角”,精选估值与质量匹配的公司

他的投资理念是从产业视角和财务视角出发,精选估值和质量匹配的公司。

产业视角分为四个维度:

(1)商业模式

即这家公司到底在赚什么钱。

不同行业的商业模式有差异,从源头理解商业的本质是做投资的基础。

(2)成长空间

看两方面,行业发展空间和龙头企业的市占率。

(3)竞争优势

如何做到“人无我有,人有我优”,企业的竞争优势是不断变化的,不同的竞争优势持久性和强度是不同的,比如有些是成本,有些是渠道,有些是技术。

张明坚持选具备压倒性竞争优势,以及拥有宽阔护城河的优质公司。

(4)竞争格局

所谓竞争格局就是与竞争对手形成的一种市场或场面形态,它反映的是行业的供给端,也就是行业内公司竞争激烈程度。

一门生意如果太容易,新的竞争者很容易进来,势必会越来越难做。

通过对行业容量、行业集中度、产业链格局等方面的跟踪,寻找竞争格局较好的公司。

至于财务视角,张明本科和研究生学的是会计和财务专业,在看上市公司相关报表时,他看的顺序和多数人不同,市场多数投资者先看损益表,张明则是先看现金流量表、再看资产负债表、最后才看损益表。

他认为,“越是关注度比较高的数据,意义就越小。我们对企业价值的长期判断是一定要带来长期正向现金流,这才是股东能实际获得的价值。”

在对个股进行深度优选后,张明倾向于长期拿,安信企业价值优选混合的基金换手率一直都不是很高,最新报告期,基金换手率是55.51%。

数据来源:Choice,截至2023/6/30

中国神华、中国建筑、老凤祥、周大生、中国海外发展、保利发展、贵州茅台等标的在前十大持仓股的重仓期数都超过10期。

数据来源:基金定期报告,收益率来自Choice。个股仅供参考,不作为投资建议

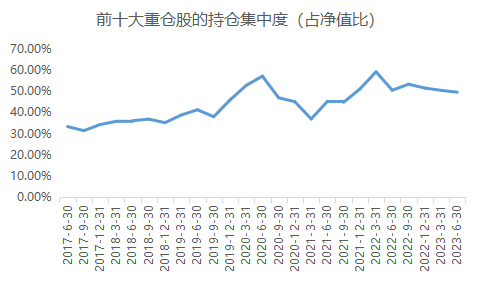

不过,即使对个股精挑细选,但是张明依旧注重分散。

安信企业价值优选混合的前十大重仓股集中度平均值是44.08%。

数据来源:基金定期报告

两低一高,不局限于红利

最重要的一点是,安信企业价值优选混合的重仓股呈现“两低一高”的特点。

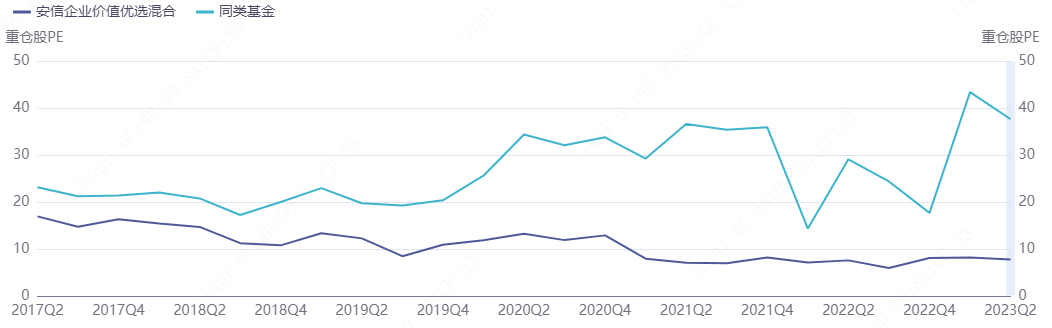

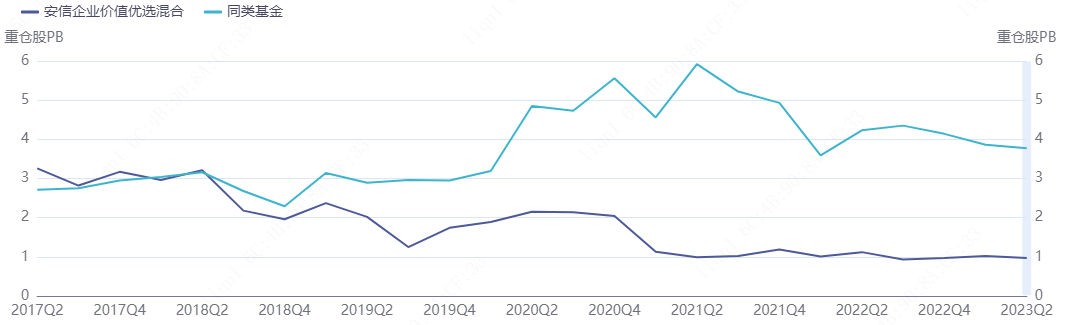

两低:PE、PB都低于同类基金

图:重仓股PE

数据来源:iFinD,截至2023/6/30

图:重仓股PB

数据来源:iFinD,截至2023/6/30

在前文我说过,张明的投资理念是从产业视角和财务视角出发,精选估值和质量匹配的公司。

也就是说,他对估值很看重。

张明有一个自己的PB-ROE模型,筛选出PB较低、ROE又比较高的公司。

一高:ROE高

根据2017到2022年年报数据,张明持仓公司的平均ROE(加权)是18.6%。

张明关注商业模式,而衡量一个商业模式是好还是坏,他通过看上市公司的ROE,并设置了10%的门槛值,以排除ROE排名靠后的行业。

低估值、高ROE标准下不乏分红稳定的红利价值股,这不禁让人想到了近两年大热门的红利风格。

张明的持仓也确实呈现出明显的红利优势,2021年以来的股息率水平显著高于沪深300。

数据来源:Wind,安信基金定期报告,截至2023/6/30

但是!我认为并不能将张明局限在红利策略中。

因为他组合的行业很广泛,消费、金融地产、周期和成长都有涉及。

他的投资也并不只局限在特别低估值的公司上。

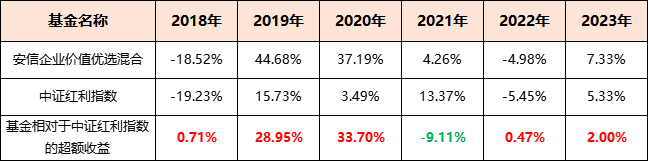

落到业绩上就很明显,在红利策略未走红的2019年、2020年,安信企业价值优选混合仍取得了不弱于中证红利指数的收益。

数据来源:Choice,年内截至9月14日

如果将安信企业价值优选混合的业绩与中证红利指数做比较,张明任职期间累计收益为107.63%,同期中证红利指数累计收益仅有22.03%。(数据来源:Wind,任职时间2017.5.5-2023.9.14)

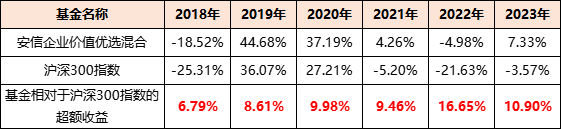

若是与沪深300指数相比,安信企业价值优选混合更是每一年都跑赢,且幅度都在5%以上。

数据来源:Choice,年内截至9月14日

所以,在我看来,张明在基金管理中所体现的红利特征是他投资策略自然选择的结果,而这样一套理念适应的市场环境是多元化的,最终使得所管理的代表基金,在市场走强的年份也能跟得上,在市场震荡或者下跌的年份,回撤相对小点。

而不像中证红利指数在不适应的年份,无法跟随市场实现业绩的上涨,有一定的策略环境局限性。

将安信企业价值优选混合成立后每个自然年度的最大回撤与中证红利指数、沪深300指数进行对比,能够看出,在多数年份,基金回撤都小于指数。

数据来源:Choice,年内截至9月14日

曾经有网友说,他不需要行情好的时候锦上添花,需要的是行情差的时候雪中送炭的产品,如今看张明所管的安信企业价值优选混合就挺合适的。

风险提示#A股一日牛?北资净卖80亿#

市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。

本文作者可以追加内容哦 !