最近,“红利”是投资领域刷屏的热词。当市场整体仍处于宽幅震荡的拉扯之中,红利策略凭借靓丽的表现,获得了投资者的高度关注。

在当前行情风格未明、市场不确定性较大的环境中,红利策略继续担当着优质配置利器的角色。

在满屏“红利”之中,有这么一只指数特别不同,既具有红利策略的共通性优势,又具有分散风险的差异化定位——

1)首先,特别“红”,近一年股息率8.88%,高于多数红利指数;(Wind,截至23/9/20)

2)其次,特别“抗打”:近一年指数涨幅有10.33%,同期沪指、恒指、中证红利指数收益率分别为-0.23%、-3.66%、4.98%;(Wind,截至23/9/20)

3)最后,差异化布局:标的指数成分股为符合港股通条件的港股企业,和A股市场的关联性较低,作为境外资产配置工具一定程度上能够分散投资风险,缓解人民币汇率波动的压力。

而近期南向资金的抢筹加码,似乎也透露出港股市场经历回调之后的低位区间布局机会再次来临:8月以来南向资金累计净买入金额超1100亿港币,其中9月1日至9月8日的周度净买入金额达275亿港币,刷新今年以来单周买入额新高。同时,配置港股的内地跨境ETF今年来份额激增了124.91%,投资者借道ETF布局港股的热情可见一斑。(数据来源:交易所,截至23/9/20,份额不包括联接基金,23/1/1总份额为346.5655亿份,23/9/20总份额为779.4547亿份)

究其原因,除了长期被压制的估值使得港股已足够便宜,更重要的一点是大家逐渐发现了港股高股息率的优势,在流动性不足、成交额低迷的环境下,明确的分红预期逐渐成为支撑投资者信心的关键。数据显示,目前全部港股的平均股息率(近12个月)为6.82%,远远高于A股上市公司平均的1.68%。(Wind,截至23/9/20)

因此,想要寻找股息率更高的优质资产进行资产配置补充,港股或是不容错过的价值宝地。随着2014年港股通机制的推出,内地投资者可直接通过沪港通或深港通账户进行交易,投资港股的便利程度实现了质的突破,但面对港股市场中超过2600只投资标的,挖掘个股的投资价值门槛较高,选择跨境ETF持有一篮子的高股息优质港股组合可能是更加简单高效的做法。(数据来源:Wind,截至23/9/20)

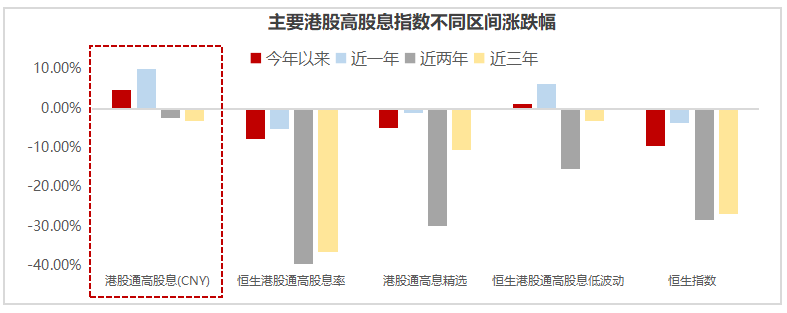

目前市场上主要有四只聚焦港股高股息资产的指数,但在近几年市场波动加剧下,唯有港股通高股息(CNY)指数(930915.CSI)依然表现坚挺,不仅跑赢恒指,也在同类指数中涨幅领先。

而作为市场中仅有的追踪港股通高股息(CNY)指数的ETF基金,港股通红利ETF(513530)的份额今年来扶摇直上,体现出资金配置需求高涨。截至9月5日,港股通红利ETF份额突破1.15亿份,创2022年5月来新高,2023年内份额增长率高达91%。(数据来源:交易所,23/1/1基金份额为0.60亿份)

港股通红利ETF为什么能够成为境外红利投资的当红之选?我们需要回到指数本身,发掘它的独特之处。

选股:港股通浓缩优质标的,更高质量更高分红

港股通高股息(CNY)指数虽然只有30只成分股,但筛选的标准相当严格,首先需要符合港股通条件,其次再依据流动性、连续分红、过去三年的平均现金股息率优中选优,定期调整。

目前港股通标的数量有554只,虽然只占全部港股数量的20.97%,但总市值占比却高达85.53%,同时也在2023年上半年贡献了全部港股91.07%的归母净利润,因此港股通成分股浓缩了港股顶尖且质地优良的大盘蓝筹。在基本盘足够优秀的前提下,港股通高股息指数自然出类拔萃。(数据来源:Wind,截至23/9/20)

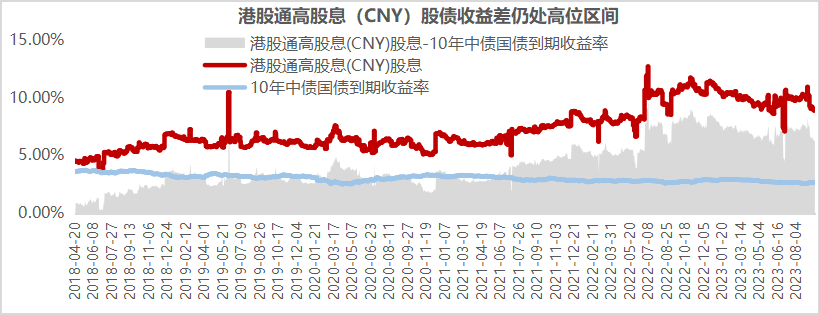

而我们在前文也有提及,港股本身相对A股就有着股息率与股利支付率优势,再叠加高股息率的筛选标准,港股通高股息(CNY)的“高股息+低估值”特征尤为显著。目前指数股息率与10年期国债收益率的差值仍处历史高位区间,而估值仅为基日(2014/11/14)以来31.18%的偏低水平,港股通高股息(CNY)颇具投资性价比。(数据来源:Wind,截至23/9/20)

行业分布:防御性突出的同时不失投资“锐度”

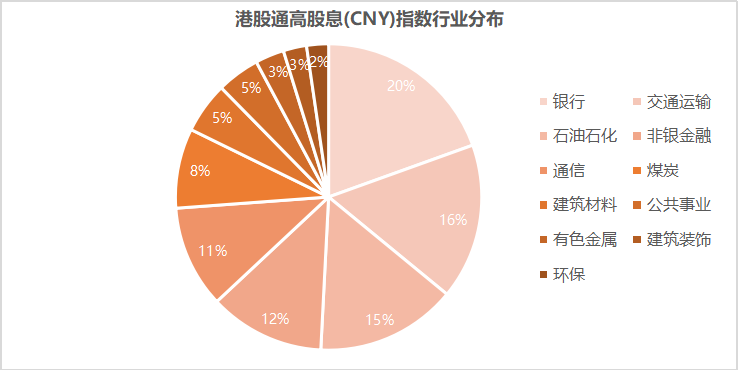

港股通高股息(CNY)指数成分股主要集中在银行(19.51%)、交通运输(16.44%)、石油石化(14.87%)、非银金融(12.22%)与通信(10.80%),虽然高度集中于周期板块,但30只成分股覆盖了11个申万一级行业,在顺周期的内部仍然力求细分均衡以增强抗风险能力,而这些行业本身偏高的股息率或提供了较厚的“安全垫”。此外,指数略超配了金融与非银等更成熟、分红更高的行业增添进攻性,今年来正是得益于金融股的多轮结构性行情,指数回弹动力体现得尤为充沛。

成长性:中概股是分红“主力军”

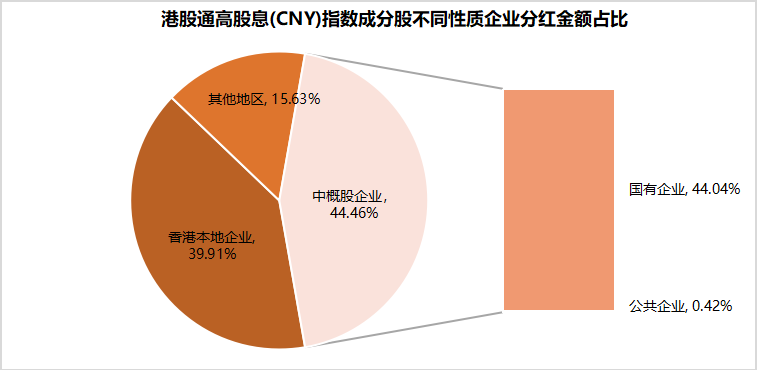

港股虽然整体拥有更高的分红水平,但从细分企业类型来看,指数成分股中香港本地企业2022年分红总额占比为39.91%,低于中概股企业的44.46%,其中内地国有企业贡献了绝大部分的分红金额,因此国有中概股实质上是指数背后的分红“主力军”。(数据来源:Wind,截至22/12/31)

此外,这部分“主力军”多数在AH股同时上市,而如今AH股溢价率居高不下,或表明同一家公司的港股估值或会拖累其在A股的表现。由于港股目前仍为外资主导定价,偏好给予代表先进科技、先进生产力的高端制造企业更高的估值,中概股普遍为传统企业,因为可能出现估值折价的问题。

但这一定程度也给了我们投资港股低估值高分红国企的低估机会,并且随着“中特估”在港股的发酵,未来也同样蕴藏着估值修复的机遇。

除了以上三点指数本身的优势,港股红利资产的表现同样也依赖于市场基本面与资金面。

由于港股市场中超过一半的企业都来自内地,因此基本面主要依靠国内宏观经济,而目前国内经济运行情况正在持续改善,利好政策的持续出台有望给予市场有力支撑,但经济修复从来不会一蹴而就,在等待市场低位回升的时刻,港股的高股息资产依然是资产配置补充的优选。

资金面上仍需观察美联储加息节奏,市场普遍预期当前的加息之路或已来到最后一英里,一旦后期美元流动性有所宽松,港股有望接到比A股更多的“水”。此外,面对近期逐渐严峻的流动性压力,港股也正开展着积极举措:

8月15日,港交所在定期会议上重点讨论刺激港股交投的措施,其中就包括此前呼声极高的降低股票印花税;8月29日,香港特区政府宣布成立专责小组,主要负责促进股票市场流动性研究。若未来能够有相关配套政策落地,将为港股的流动性带来巨大提升空间。

未来“拨云见日”之势或逐渐明朗,但短期内不确定性仍然是市场主旋律。选择经营稳健且长期稳定分红的有息资产,在今年宽幅震荡的行情中或有更好的持有体验。而港股红利策略相对A股仍然存在着一定的优势,具有区别于A股红利投资的差异化配置价值,不妨关注港股通红利ETF(513530)及联接基金(A类018387/C类018388)的投资机会。

$华泰柏瑞中证港股通50ETF联接A(OTCFUND|012151)$$红利低波ETF(SH512890)$$华为概念(BK0854)$

#华为发布会“遥遥领先”刷屏#

备注:华泰柏瑞中证港股通高股息投资ETF成立于20220408,2022年、2023上半年收益依次为3.59%、9.39%,业绩比较基准为:中证港股通高股息投资指数收益率,同期收益分别为-4.15%、4.90%。历任基金经理:李茜(20220408至今)、何琦(20220408至今)。以上数据摘自基金定期报告。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

风险提示:如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。本基金可投资于境外证券市场,还将面临汇率风险、境外证券市场风险等特殊投资风险。指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。基金投资需注意投资风险,请仔细阅读基金合同、基金招募说明书和产品资料概要等法律文件,了解基金的具体情况。

本文作者可以追加内容哦 !