一、 重要信息点评

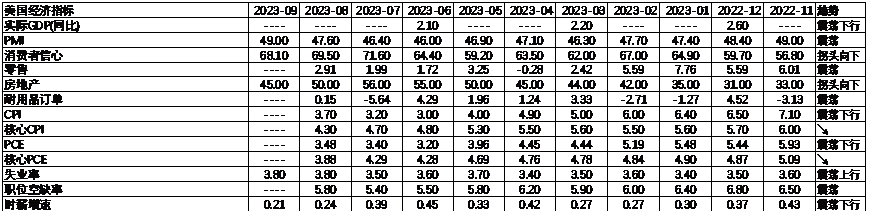

1、9月官方制造业PMI50.2%,前值49.7%;非制造业PMI 51.7%,前值51%;制造业供需改善,供给表现强于需求。生产端,9月生产指数52.7%,回升0.8个百分点,原材料库存指数回升0.1个百分点至48.5%,产成品库存指数回落0.5个百分点至46.7%,价格和库存积极因素传导下,9月当月企业呈现向被动去库过渡状态。需求端,9月新订单指数小幅回升0.3个百分点至50.5%,高于荣枯线,但绝对水平不高。新出口订单指数回升1.1个百分点至47.8%,出口订单指数边际回升但仍在荣枯线以下,整体看出口下滑斜率最大阶段已经过去。非制造业方面,9月非制造业商务活动指数回升0.7个百分点至51.7%,其中服务业PMI回升0.4个百分点至50.9%,仍在扩张区间,但修复动能继续放缓。建筑业PMI回升2.4个百分点至56.2%,基建仍有支撑。整体看,经济边际修复。

2、中秋节、国庆节假期期间,消费恢复势头较好。文化和旅游部数据中心消息显示,全国国内旅游出游 8.26 亿人次,按可比口径较 2019 年增长 4.1%,实现国内旅游收入7534.3 亿元,按可比口径较 2019 年增长 1.5%,人均旅游消费912元,环比五一假期(540元)增长69%,客单价恢复度较高。

3、9月29日,美国8月PCE同比3.5%,预期3.5%,前值3.3%,环比0.4%,预期0.5%,前值0.2%,环比反弹主因能源价格上涨与低基数效应。核心PCE同比3.9%,预期3.9%,前值4.2%,环比0.1%,预期0.2%,前值0.2%,显示通胀压力继续边际放缓,数据发布后,美元指数与美债利率走低,加息预期降温。

4、10月2日,美国9月Markit制造业PMI终值49.8,预期48.9,前值48.9。服务业PMI终值50.1,预期50.2,前值50.2。制造业PMI收缩幅度放缓,新订单指数较前值大幅上升2.4bp至49.2。服务业PMI小幅回落,服务业出现边际降温迹象。

5、9月30日,美国众议院通过一项为期45天的短期支出法案,为美国政府提供资金至11月17日,避免了美国政府停摆。10月3日,美国众议院投票罢免温和派的众议院议长麦卡锡,后续两党对抗或将加剧,11月中旬美国政府停摆风险边际增强。

6、10月6日,美国9月非农数据超预期。美国9月非农新增就业人数33.6万人,预期17万人,前值22.7万人,失业率3.8%,预期3.7%,前值3.8%。平均时薪同比4.2%,预期4.3%,前值4.3%,环比0.2%,预期0.3%,前值0.2%。劳动参与率62.8%,持平预期和前值。此次新增就业超预期主因休闲和酒店业、运输仓储业新增就业人数反弹,但更加重要的工资增速低于预期,连续两个月创21年4月以来新低,有利于通胀回落。数据发布后,美元指数先涨后跌,收跌-0.23%,美股先跌后转为上涨,11月与12月加息25bp的概率小幅上行,但主流预期仍是停止加息,24年降息预期从7月推迟至9月。

7、美国EIA数据显示,截至9月29日当周的成品车用汽油供应量降至约800万桶/日,为今年年初以来的最低水平,汽油库存增加了648.1万桶,超市场预期的16.1万桶,原油需求疲软担忧升温。供给方面,沙特阿拉伯和俄罗斯均重申坚持当前石油减产措施不变,直到今年年底,符合市场预期。9月29日至10月5日,布伦特原油大幅下跌9.58%至84.18美元。

二、 市场表现回顾

a)股票市场

基金申报与发行方面,上上周共计申报基金36支,其中普通混合型基金11支,债券类基金(9支)少于股票类基金(13支),FOF基金申报3支。发行一边,上上周基金共计发行306.69亿,发行规模有所增加,其中主动股票及偏股混合型基金发行规模有所回升。

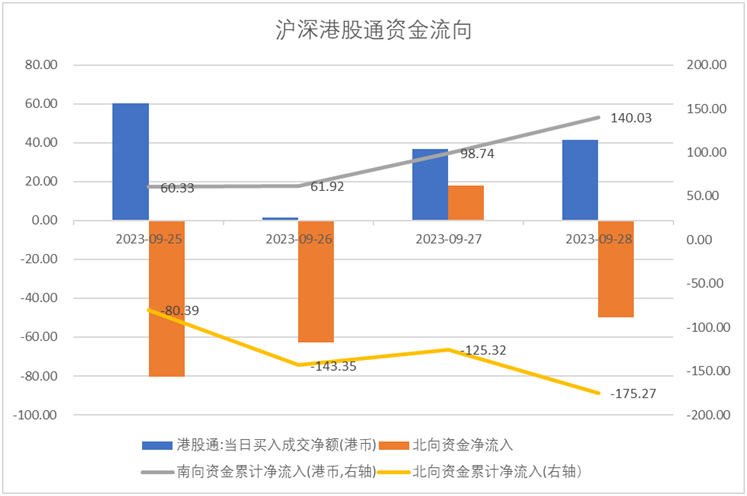

资金流动方面,上上周北向资金净流入-175.27亿,较此前有所减少;同时南向资金净流入140.03亿,较此前有所减少。

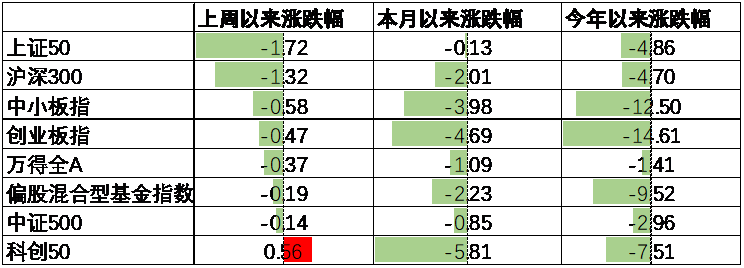

A股表现来看,主要板块大体呈下行,其中科创50涨0.56%,涨幅最大;上证50指跌1.72%,跌幅最大。节假日前市场风险偏好回落,在此背景下A股出现了一定的缩量下跌。偏股基金指数跌0.19%

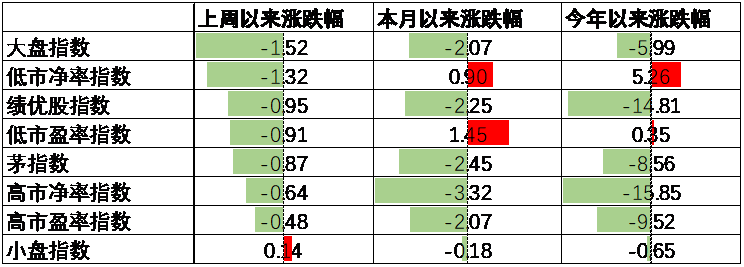

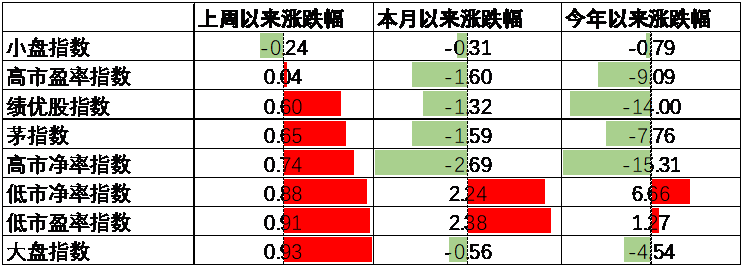

A股各风格指数中,小盘指数涨0.14%,表现最好;大盘指数跌1.524%,表现最差。市场风格中小盘成长占优。

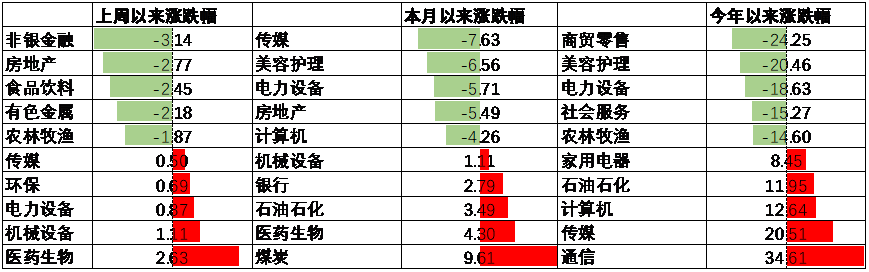

行业方面,31个申万一级行业中9个上涨,22个下跌。其中,某地产龙头企业实控人被采取措施使得市场对房地产行业产生一定的悲观预期,在此背景下房地产跌2.77%,表现不佳。此外,消费行业中食品饮料及农林牧渔行业分别跌2.45%及1.87%,跌幅居前。另一方面,市场预期医药行业反腐得到一定的纠偏,在此背景下医药生物行业涨2.63%,涨幅最大。此外,出口行业中电力设备及机械设备行业分别涨1.11%及0.87%,涨幅居前。

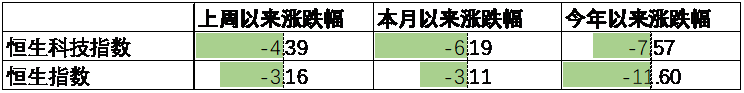

港股方面,恒生指数跌3.19%,恒生科技指数跌4.39%。美元走强对风险偏好形成压制,在此背景下港股出现了一定程度的回落。

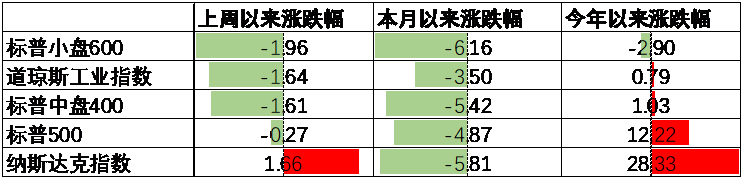

美股方面上两周有所下行,其中纳斯达克指数涨1.66%,表现最好;小盘600指数跌1.96%,表现最差。非农就业数据大超预期使得市场风险偏好下降,在此背景下美股回落。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示23至24年美国经济将面临衰退风险,财报显示美股盈利可能出现了一定的压力,市场可能已经开始对此进行定价。

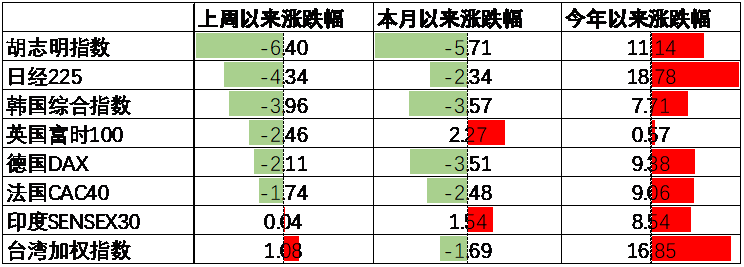

其他海外市场方面,越南市场跌6.40%,表现最差;台湾市场涨1.08%,表现最好。发达市场较新兴市场表现占优。

b)债券市场

ABS方面,目前长期限的ABS与国开债间的利差相较于其他券种更低,大部分券种的信用利差处于0.3分位数以下。

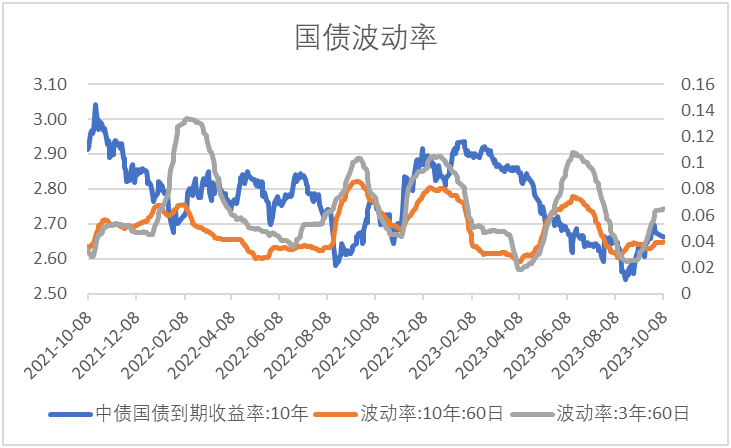

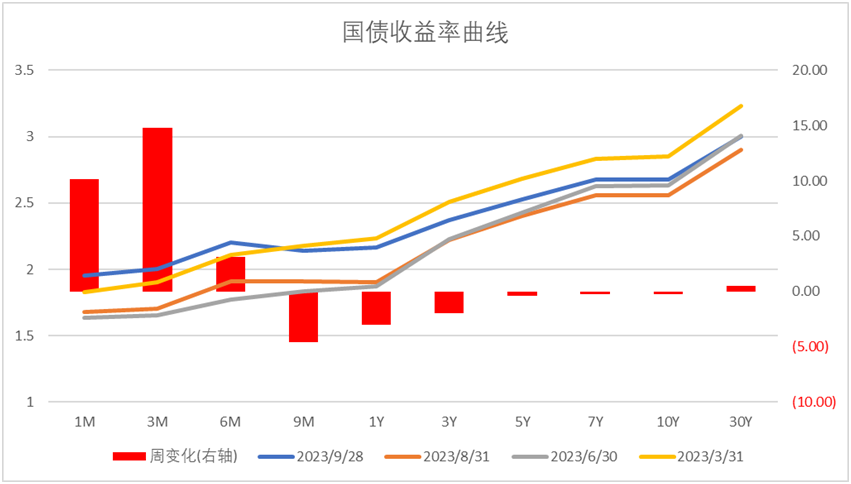

综合我国各个债券分项来看,此前随着政策接连出台利率出现了一定程度的上行,不过后续在复苏力度难以预判且利率分位数偏低的背景下预计债市可能会维持一段时间的震荡。

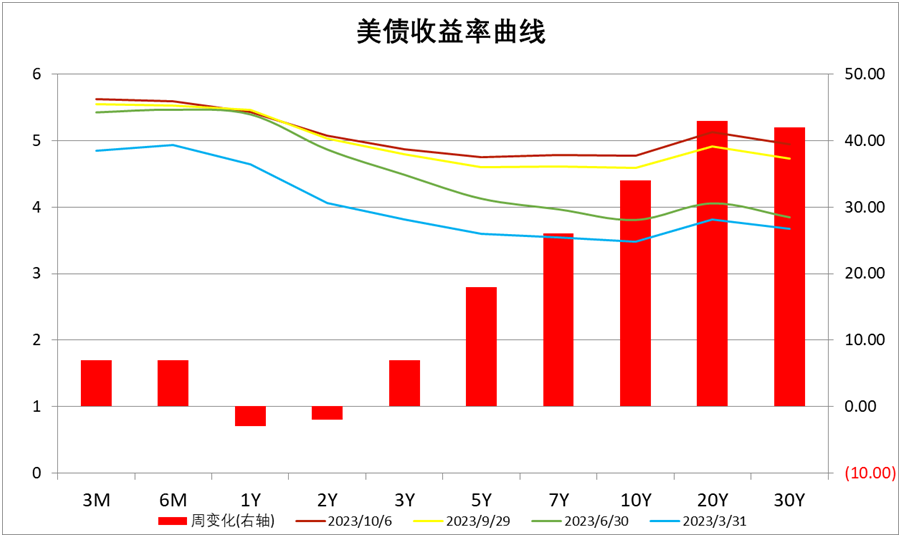

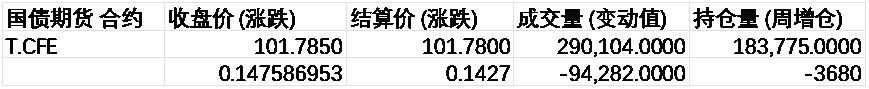

美债方面,利率长端上行大于短端。其中,20Y上行43BP,上行幅度最大。大幅高于预期的非农就业数据推动利率上行。同时,2Y与10Y美债倒挂幅度有所缓解,目前利差为30BP,自22年7月以来美债利率倒挂已经持续了约14个月,历史经验来看23年至24年前后美国可能正式面临衰退,关注国际政治环境扰动下供需错配是否会更加严重导致美国经济出现深度衰退。

三、 资产配置观点

3.1.1经济底部企稳,政策效果待观察

9月官方制造业PMI50.2%,前值49.7%;非制造业PMI 51.7%,前值51%;制造业供需改善,大企业PMI回升0.8个百分点至51.6%,中企业PMI持平上月为49.6%,小型企业PMI回升0.3个百分点至48%,大企业景气度边际改善明显。从分项指数看,生产项与需求项均有修复,供给表现强于需求。生产端,9月生产指数52.7%,回升0.8个百分点,处于扩张状态。库存方面,9月原材料库存指数回升0.1个百分点至48.5%,产成品库存指数回落0.5个百分点至46.7%,新订单-产成品库存指数回升0.8个百分点,价格和库存积极因素传导下,9月当月企业呈现向被动去库过渡状态。需求端,9月新订单指数小幅回升0.3个百分点至50.5%,高于荣枯线,但绝对水平不高。新出口订单指数回升1.1个百分点至47.8%,进口指数回落1.3个百分点至47.6%。出口订单指数边际回升但仍在荣枯线以下,往后看,美国经济韧性集中在服务业,整体对出口提振力度不大,目前美国批发商的家具、电子产品等耐用品库存仍处于高位,预计后续出口主要增量将集中在非耐用品补库周期上,整体看,出口下滑斜率最大阶段已经过去。价格方面,9月出厂价格指数回升1.5个百分点至53.5%,主要原材料购进价格指数回升2.9个百分点至59.4%,沙特和俄罗斯延长减产,9月原油价格反弹,叠加国内上游企业补库周期,大宗商品价格上行。预计后续PPI将逐步企稳,高基数效应消退对同比读数有支撑,向上弹性取决于后续政策效果。非制造业方面,9月非制造业商务活动指数回升0.7个百分点至51.7%,其中服务业PMI回升0.4个百分点至50.9%,仍在扩张区间,但修复动能继续放缓,生产业强于消费业。建筑业PMI回升2.4个百分点至56.2%,基建仍有支撑。

整体看,经济处于企稳状态回升状态。制造业供需均回到扩张区间,地产回落趋势尚未扭转,非制造业修复动能边际减弱,后续主要关注地产销售改善情况。

3.2 股票市场观点

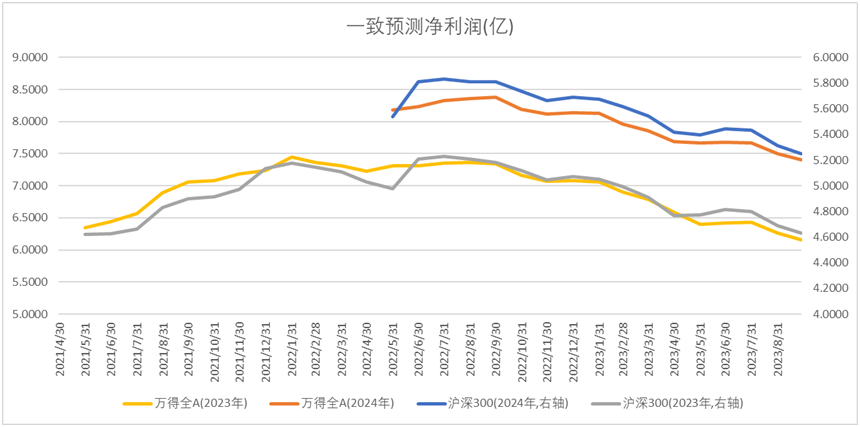

3.2.1 上市公司业绩增长预期上行,估值处于合理水平。

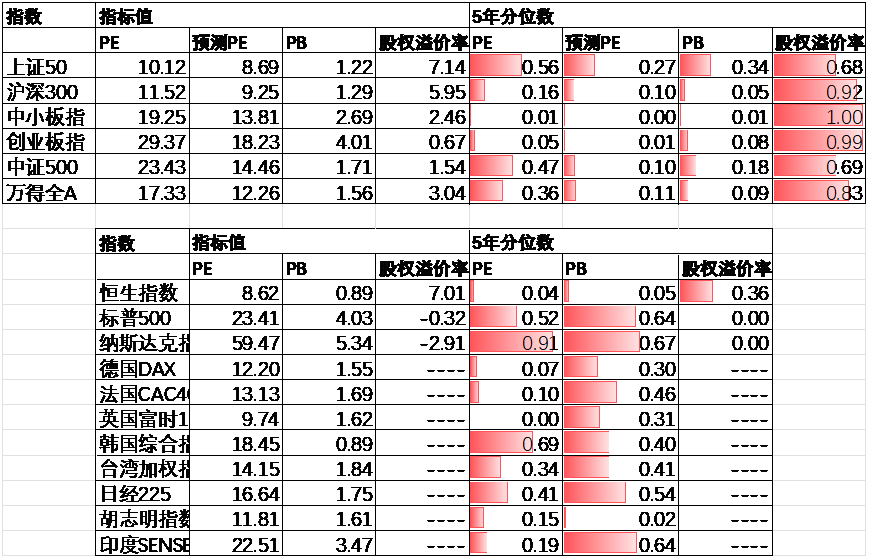

近期万得全A预测PE12.26倍,处于11%分位水平,股权溢价率3.04%,处于83%分位水平。整体看A股估值处于合理水平。

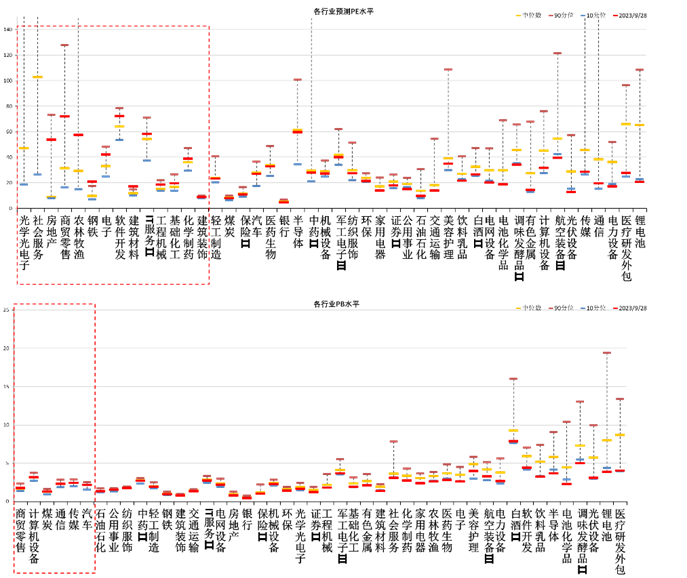

分行业看,少数行业PE估值水平高于过去5年估值中位数,不到半数行业PB估值水平高于过去5年估值中位数,社会服务、房地产估值较高。

3.2.2国庆期间,美国政府暂时避免停摆,但麦肯锡下台后,11月不确定性增加。美国各项经济数据指向韧性较强,制造业PMI超预期,服务业PMI回落,非农新增就业超预期,市场预期政策利率更长时间维持高位,通胀预期变化不大,十年美债利率大幅走高,美债熊陡,美元走强,人民币汇率相对稳定,美股先跌后周五反弹。

3.2.3 经济数据显示在经济呈底部企稳态势,库存周期开始爬坡,企业与居民信心不足下,市场对经济内生性动力的预期仍存在分歧,近期政策端在房地产、地方债和活跃资本市场方面托底力度明显增强,当前位置市场对悲观预期的计价已经相对充分,赔率较高,后续随着海外加息周期步入尾声、稳增长政策陆续出台,此前压制市场估值的因素边际好转,市场正在迎来较好做多窗口。

3.2.4 配置方向上关注:

1、国内政策定调整体转向宽松积极,通胀与出口数据显示经济环比压力最大的时间段或已过去,此前受损严重的低位顺周期风格或有反弹动能,关注消费、建筑建材、家电及非耐用品出口链等行业,大盘风格表现或优于小盘。

2、小盘科技成长风格未来仍值得关注,但仍需等待基本面催化因素出现,或会在美债利率趋势性下行时有所变现。

3.3.1 短期看,政策托底经济决心较强,出台期与落地期债市收益率难以大幅下行。中期看,收入预期不改善的情况下,经济基本面向上幅度不大,加大逆周期调节的定调下,市场预期流动性延续宽松,银行理财配置力量较强,资产荒持续演绎下,债市收益率仍处于区间震荡阶段,在经济数据出现内生性改善前,债市大幅回调概率较小。整体中短利率与中短信用策略或更占优。此后政策具体落地情况及效果是关注重心。

目前我们对债券做中性略偏保守配置,对债券的配置以票息策略为主,优选中短久期高评级信用债,减少信用下沉。利率债加强波段操作,逢低配置为主。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。$中加安瑞稳健养老目标一年持有混(OTCFUND|007673)$$中加安瑞积极养老五年持有混合发(OTCFUND|008931)$$中加安瑞稳健养老目标一年持有混(OTCFUND|017322)$

本文作者可以追加内容哦 !