摘要:

1、芯片板块多周期共振,默默底部反弹。10月6日,美国商务部将多家中国电子元件公司列入实体清单,制裁政策相继逐步落地,半导体芯片板块悲观预期正在快速消化。在华为Mate60系列回归背景下,半导体芯片产业链自主可控逻辑持续强化。全球半导体芯片销售同比降幅连续4个月收窄,消费电子库存周期拐点基本确立。AI军备竞赛持续推动行业成长,科技周期迭代带来的芯片新需求有望逐步放量。

2、10月10日大基建板块深度回调,$基建ETF(SZ159619)$收跌3.94%,一带一路板块领跌,多只中字头股奔向跌停。消息面上,一带一路白皮书的发布和本月将举行的高峰论坛或将带来利好。基本面上,地产链在双节期间表现一般,但估值修复的长期逻辑未变。

3、10月10日$有色60ETF(SZ159881)$收涨1.16%,宏观经济数据有所改善,但海外不确定性仍然存在,或对价格造成扰动;供需调整下能源金属或将迎来修复。

正文:

10月10日,A股高开低走,大基建深度回调拖累大盘,一带一路方向领跌,中字头股大幅下挫;减肥药题材炒作熄火;华为概念股持续发酵。

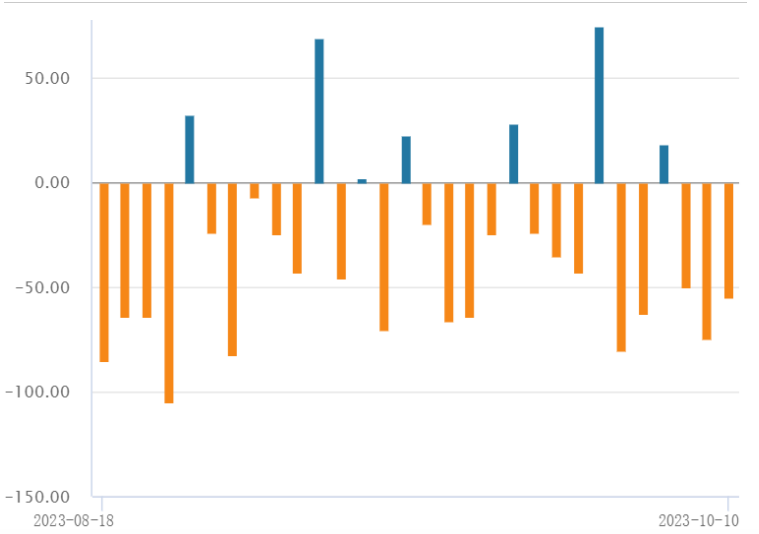

上证指数收跌0.7%报3075.24点,深证成指跌0.56%报10050.04点,创业板指跌0.53%报1987.94点,万得全A跌0.47%。市场成交额7754.1亿元,北向资金实际净卖出54.71亿元。

数据来源:wind

十一长假期间海外权益资产价格波动较大,在8月大部分经济数据有所好转之后,9月制造业PMI重回荣枯线上方,大盘3100点附近持续震荡。国内宏观经济修复边际回暖,中长期基本面向好,但短期外部地缘政治和美国货币政策对于市场可能会产生一定扰动。但考虑到A股市场整体处于估值低位,或具备一定的性价比。

10月6日,美国商务部将42家中国公司列入实体清单,出口管制规则即日生效。本次实体清单公司主要为分销商和电子元件公司。随着美国、日本、荷兰制裁政策相继逐步落地,半导体芯片板块悲观预期正在快速消化,市场情绪有较大修复空间。芯片板块出现连续的底部反弹。

数据来源:wind

在华为Mate60系列回归背景下,半导体芯片产业链自主可控逻辑持续强化,作为核心卡脖子、业绩弹性最大的细分赛道之一半导体设备板块具备较强配置价值。ChatGPT多模态雏形初现,英伟达、微软等厂商加速推进AI芯片研发迭代进程,多模态大模型雏形已现,AI军备竞赛持续推动行业成长,科技周期迭代带来的芯片新需求有望逐步放量。

此外库存周期角度,全球半导体芯片销售同比降幅连续4个月收窄,PCB产值同比回升,消费电子拐点基本确立。从基本面来看,受益于DRAM厂商的减产以及季节性需求支撑,存储厂商库存压力得到减轻,TrendForce预估第三季度DRAM均价跌幅将收敛至0~5%。随着DRAM现货价格跌幅收窄,预计存储板块也将逐步复苏,迎来投资机会。

一线代工厂招标有望陆续启动,叠加国产替代加速推进、半导体芯片行业景气逐步触底回暖等催化,2023年四季度和2024年板块订单表现有望持续向好。可以关注芯片ETF(512760)和半导体设备ETF(159516)。

10月10日大基建板块深度回调,基建ETF(159619)收跌3.94%,一带一路板块领跌,多只中字头股奔向跌停。受此影响,央企共赢ETF(517090)也收跌2.23%。

消息面上,重点关注一带一路。国务院新闻办公室10月10日发布《共建“一带一路”:构建人类命运共同体的重大实践》白皮书,指出设施联通是共建“一带一路”的优先领域。共建“一带一路”以“六廊六路多国多港”为基本架构,加快推进多层次、复合型基础设施网络建设,基本形成“陆海天网”四位一体的互联互通格局,为促进经贸和产能合作、加强文化交流和人员往来奠定了坚实基础。

今年是“一带一路”倡议提出10周年,本月将在北京召开第三届一带一路国际合作高峰论坛,或将带来更多对外承包合同和对外直接投资,传递利好消息。此外,目前巴以冲突持续激化,区域局势紧张,或触发市场短期避险情绪,但冲突本身对A股市场影响有限,投资者可持续关注后市。

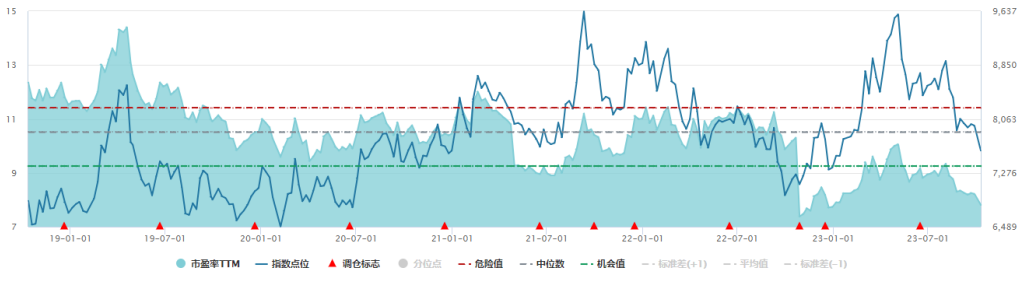

基本面上,地产链在双节期间表现一般,但估值修复的长期逻辑未变。根据中指研究院数据显示,全国35个代表城市日均商品住宅成交面积较去年及2019年同期下降两成左右,或由于节日出行人数明显上升,影响本地看房热度。长期来看,降首付和降存量利率这两项政策对地产链基本面的利好预期没有改变,结合城中村改造、保障性住房建设等机会,或将持续推动板块估值修复。

就估值来看,中证基建指数当前市盈率(TTM)为7.81x,处于五年来2.35%分位点。投资者可关注基建ETF(159619)的投资机会。

数据来源:wind

10月10日有色ETF(159881)收涨1.16%,宏观数据有所改善,但不确定性仍然存在;供需调整下能源金属或将迎来修复。

宏观方面,国内经济数据改善,海外仍存在不确定性。国内方面,9月官方制造业PMI升至50.2(一致预期50,前值49.7),叠加此前房地产相关政策,有望提升行业下游采购意愿。但地产链的传导有时间顺序,铜、铝等处于竣工侧的金属可能有滞后。海外方面,9月美国季调后非农就业人口增加33.6万人(预期17万人),制造业PMI为49,持续回升,整体乐观,但利率政策尚不明朗,可能对金属价格造成扰动。

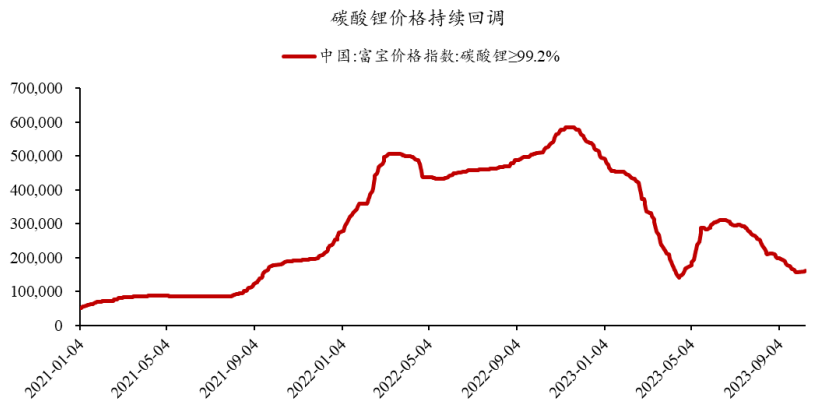

能源金属方面,华为问界大卖说明新能源车市场需求仍然坚挺。今年以来,国内外新能源汽车增速较去年放缓,但仍保持同比40%的高增长,对应碳酸锂需求持续增长(预计今年同比+30-40%)。在碳酸锂价格已经创两年新低的情况下,不少锂盐厂开始减、停产挺价,预计将改善后市供应情况。10月10日富宝碳酸锂指数报160000元/吨,上涨2000元/吨,电池级碳酸锂报166500元/吨,上涨1500元/吨;工业级碳酸锂报153500元/吨,上涨3000元/吨。

数据来源:wind

中证有色指数当前市盈率(TTM)为16.03x,对应五年来17.25%分位,投资者可关注有色ETF(159881)的投资机会。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !