看到几个爆亏案例,

分享一波~

初闻不识剧中意,再看已是剧中人...

01

案例一:毛大师(不要追高、不要反复横跳、不要加杠杆)

毛大师是集思录上的著名反指,据说“毛师出征,寸草不生,买啥啥跌”。

9月18日,他在集思录上发帖,回顾了今年的操作。

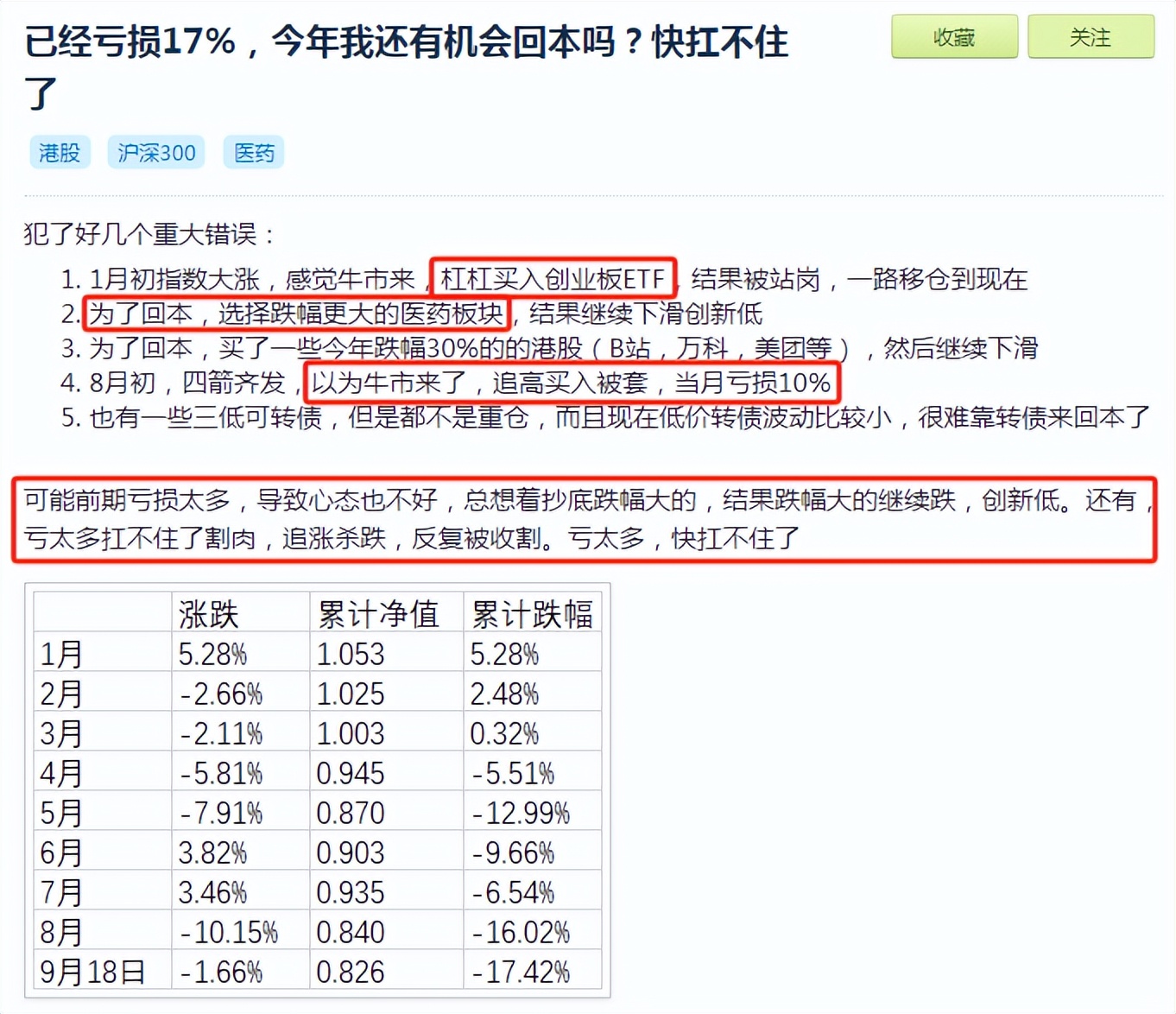

亏了17%,主要是犯了这么几个错误:

1)加杠杆,1月初指数大涨,感觉牛市要来,杠杆买入了创业板ETF,一路移仓到现在(就是加杠杆买了创业板,死扛到现在)。

2)为了回本,选择了跌幅更大的医药,后来又换到港股,从一个坑跳到了另一个坑。

3)8月初,利好四箭齐发,再次预感牛市要来,追高被套,亏了10%,创了今年最大单月亏损。

几个教训,或者说经验吧:不要追高、不要反复横跳、更不要轻易加杠杆。

小散嘛,要有自知之明,和机构相比,我们唯一的优势就是“钱是自己的”,可以死扛。除此之外,我们相对机构毫无优势,无数优秀基金经理已经现身说法,择时很难赚到超额收益,轮动做对了是大赚,做错了会踩坑,机构尚且不能进退自如,小散就不要参与这类强博弈游戏了吧~

案例二:拿买房款炒股巨亏,夙夜难寐(不要承担超出自己承受能力的风险)

1)贴主背景不错,2019年硕士毕业后进大厂,赶上了3年基金大年,打工 基金一共赚了100万,由此信心大增。

2)2023年父母给了半辈子的积蓄120万,让买房。贴主看空房价,凑在一起220万去炒股,然后亏了60万,低点割肉取出100万付了首付买房。

3)现在账户还剩50多万,只想回本,快抑郁了,每天都睡不好,工作也没心情好好干了。

案例三:抄底腾讯的心路历程(熊市不言底,敬畏市场,不要重仓某个品种)

帖子有点长,感兴趣的可以点链接,这里简单说说过程:

1)2020年入市,十分羡慕长持白马股老股民们漂亮的收益曲线。想追白马股,但转念一想,资金量不大,入场又晚,跟随的话估计永远也赶不上老股民,然后选择追涨杀跌,趋势交易,提高资金利用效率,试图弯道超车。

2)2021年关注了某大V,被其价投理论折服。大V重仓腾讯,贴主也开始买腾讯。

3)刚开始顺风顺水,赚了点钱。某天,预感到上涨趋势到头,想止盈,但思忖良久后还是决定践行价投理念,然后腾讯一路向下,阴跌不止。

4)某天,腾讯跌到理想买点,仓位加到40%。

5)但腾讯并没有止跌,而且因为仓位重,其他品种上赚的钱还不够填腾讯的坑。最惨时,腾讯仓位在40%的基础上腰斩了,大概是说加仓到40%后,腾讯股价又跌了一半多。

6)腾讯股价跌到300后暴涨,抄底的人欢喜,没抄底的人遗憾。但腾讯股价并没有因此稳住,之后继续跌,跌破200,抄底的人比着300时少了不少。

在这期间,贴主也受到了影响,300附近买的在接近400的地方卖了,200附近买的在接近300的地方卖了,自言“不算抄底,只是做T降低成本”。

7)2022年10月,行情最低点时,也就是腾讯200块钱左右,贴主卖了一套房,纠结卖房款是再买套房呢?还是抄底港股,或者买可转债呢?

最终决定贷款再买一套房,剩下的钱买可转债,错过了港股的大底部。

8)2022年底到2023年初,港股大涨,中概大涨,腾讯大涨,恍若一梦,回不去了...

02

然后对昨天的文章打个补丁,

“医药拐点出现了”,

可能说的有些绝对,评论区有小伙伴质疑~

但咋说呢,一个观点而已,有可能对,也可能错。

但既然说出来了,其实也就做好了被打脸的准备,主要是越来越多的信号显示:医药可能真的跌不动了。

这里结合最新情况,再说2个观察到的信号:

信号一:基金经理,既包括医药基金经理,也包括非医药基金经理,对医药都麻木了。

先看下医药基金经理的态度,选的是半年报中医药仓位超过50%的基金。

估算误差小于“-1%”,也就是“实际涨幅”比“预估涨幅”高超过1%的基金,有17只。

这些基金大概率在昨天之前加仓了医药。

估算误差大于“1%”的基金没有,大于“0.3%”,也就是“实际涨幅”低于“预估涨幅”超过0.3%的基金,有10只。

这10只基金不排除卖出医药的可能,但一般来说,“1%”以内的误差可能真的就是误差。

放宽条件再看下其他重仓医药的基金经理态度,选医药仓位超过30%的基金。

估算误差小于“-1%”,也就是可能加仓医药的基金增加到了19只。

估算误差大于“1%”,也就是可能减仓医药的基金,出现了一只。

剩下18只基金,估算误差介于0.3%-0.74%之间,可能减仓了医药,但也可能就是估算误差。

总的来说,不管是医药基金经理,还是重仓医药的非医药基金经理,都躺了,不对仓位做大的调整。

至于基金经理为啥这么做,我们看下行情,

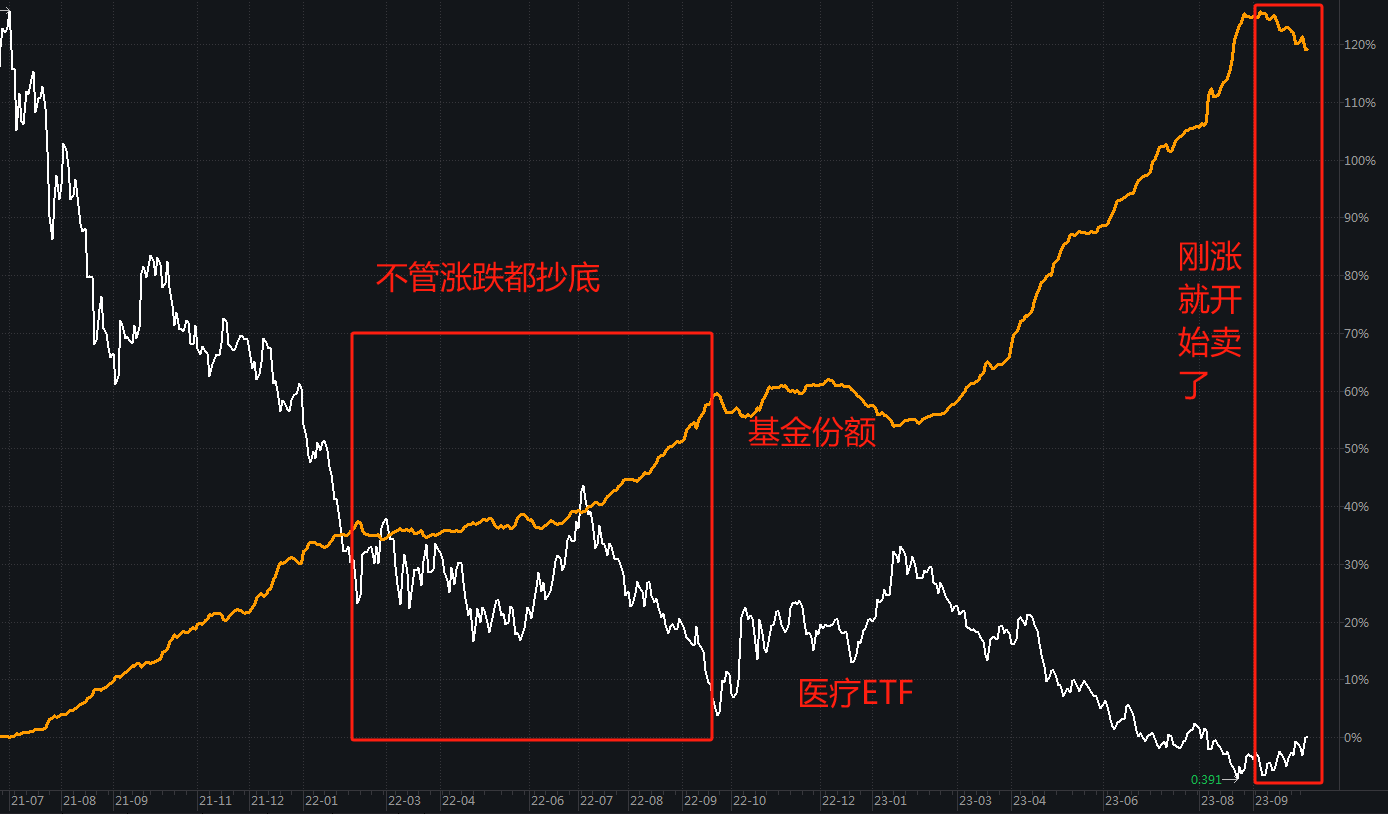

从2021年下半年开始算,医药跌了4波,一波比一波跌的深,医疗ETF从0.953跌到0.391,跌了59%。

特别是最近一波下跌,是在医药估值历史低位的基础上,又跌了大半年,跌了30%,你让基金经理咋办,抄底一波,被埋一波,割肉吧,那么低的位置,算了,死扛吧...

信号二:部分基民的情绪崩了。

以最火的医疗ETF为例,

白线是医疗ETF的走势,黄线是基金份额。

一个明显的现象:医疗ETF略微刚抬头,就有资金选择了撤退。

对比下行情,现在医疗ETF才刚刚涨回到2个月前的位置,撤退资金除非精准抄底,否则大概率是亏本离场。

再对比下2022年的火热,不管医疗ETF涨还是跌,都有资金抄底。磨了一年多后,有基民扛不住了...

所以还是昨天的那句话,“行情总在绝望中诞生,在半信半疑中成长”,

医药基金经理、非医药基金经理都对医药躺平,行情刚抬头就有基民想撤退,这算不上绝望,那还有什么算得上绝望。

在这种大背景下,再想想昨天说的2个新变化:

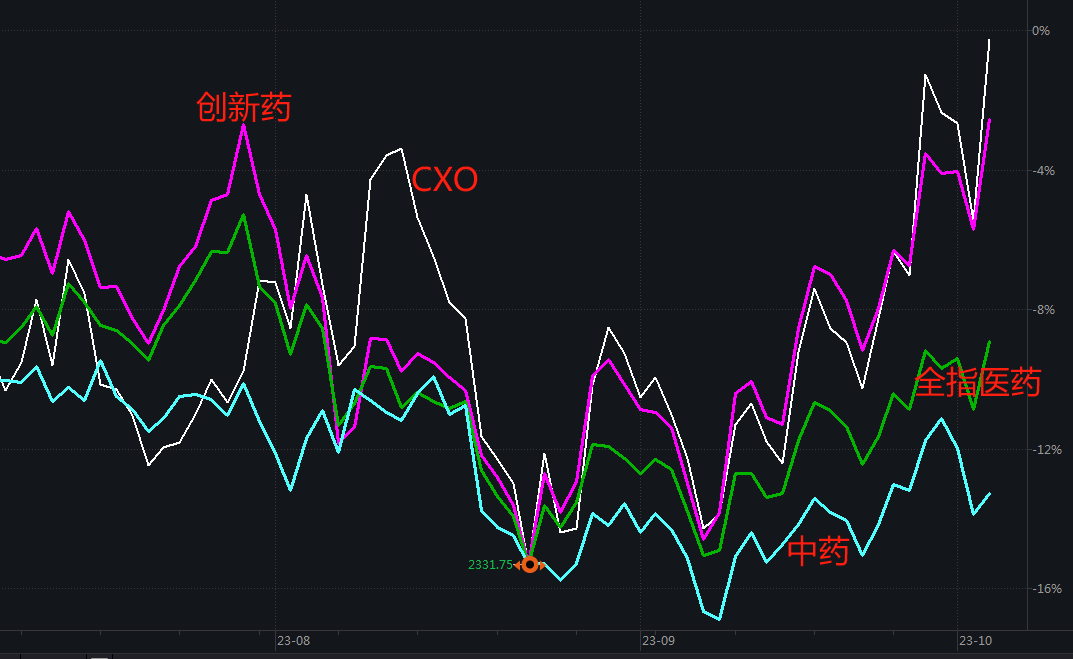

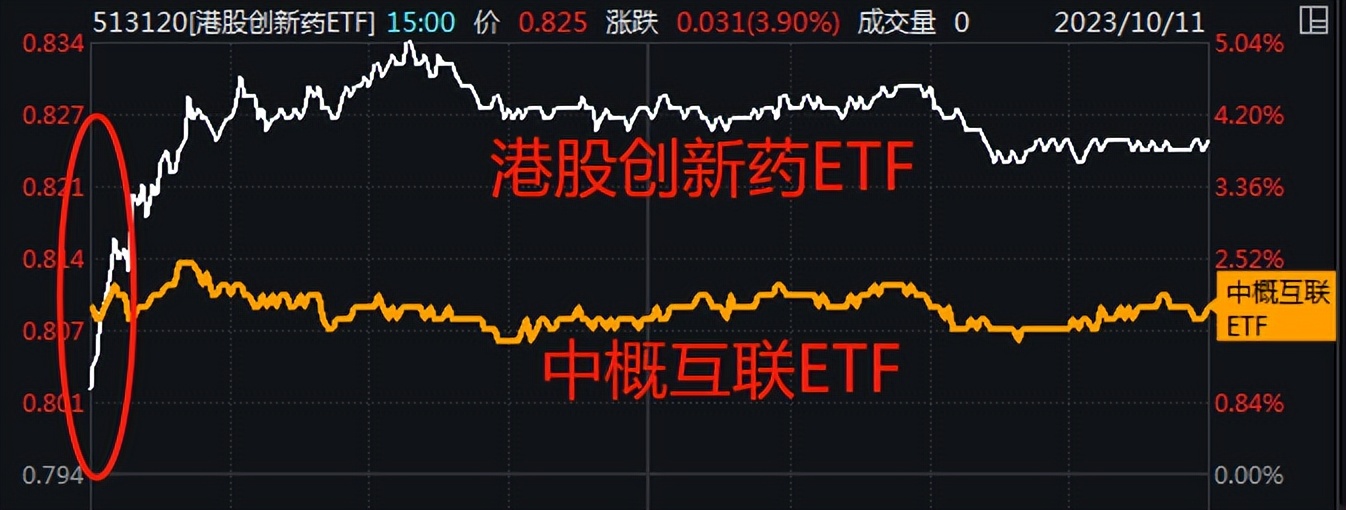

新变化一:创新药、COX,8月下旬就开始反弹了,而且是领涨全市场。

新变化二:面对同样的利好,互联网一步到位,开盘涨2%,之后横盘震荡。创新药则走出了上攻行情,开盘涨1%,最高涨5%,多涨的那4%可能计入了什么。

还有今天的盘面,创新药、CXO继续上涨。

此情此景,很难不让人多想:

行情总在绝望中诞生,在半信半疑中成长。绝望之后的领涨,是不是能把它理解为拐点已经出现?

这是昨天说“医药拐点已经出现”的原因,又用了1000字,算是把问题说清楚了。

当然,还是文章开头说的那句话,一家之言而已,可能对,也可能错,做好了被打脸的准备。

另外,这里绝对没有强烈看好医药的意思。

在这轮回调中,懒猫感受最深的一点就是:永远不要丢了对市场的那份敬畏之心。

以港股为例,

去年3月份,让人绝望过一次;10月,又绝望了一次,竟然跌破了20年的支撑位,创了新低;今年,第三次绝望,虽然没创新低,却阴跌了大半年。

前事不忘后事之师,港股的教训还在眼前,就不要在医药上犯同样的错误了,且走且珍惜,不要死磕一个品种,也不要死守一个逻辑,这世上唯一不变的就是一切都在变...

当然,还有更重要的一点,不要轻易加杠杆,或者说就放弃杠杆吧,参考文章开头的几个案例~

03

还有一个小补丁。

之前不是介绍了让利基金嘛,

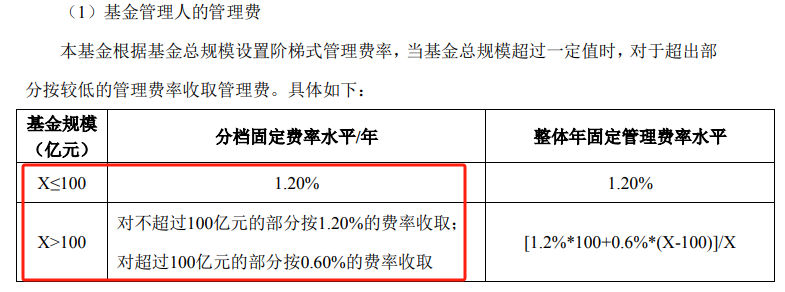

与规模挂钩,规模越大,管理费越低;

与业绩挂钩,降低管理费,改收业绩提成;

与持有时间挂钩,持有时间越久,管理费越低。

当时,后2个让利方法都有新基金在发行,规则已经明确。倒是对于规模挂钩的让利基金挺好奇,不知道怎么个让利法。

现在谜底揭晓了,

分档收管理费,100亿以内的规模按1.2%/年收,超出100亿的部分按0.6%/年收。

当时我还猜测,如果分档收,100亿以内的按1.2%/年收,100亿以外的按优惠费率收,会不会造成基民赎回老份额买新份额。

现在想想,是想多了,还可以合在一起算管理费嘛。

比如,基金规模是120亿元,

100亿以内的按1.2%/年收,收1.2亿元。

剩下20亿按0.6%/年收,收0.12亿元。

1.2 0.12 = 1.32(亿元)

1.32 / 120 = 1.1%

等于大家的管理费都降到了1.1%,对所有人都是公平的...

*免责声明:文章内容仅供参考,不构成投资建议。

$华夏回报混合A(OTCFUND|002001)$$医疗ETF(SZ159828)$$港股创新药ETF(SH513120)$

本文作者可以追加内容哦 !