01 市场观点

当前宏观经济和房地产行业处于寻底阶段,近期外资流出有所放缓,市场对短期经济改善的定价有待破局,底部区间须保持耐心。虽然政策层面当前可能已进入落地观察期,但制造业、出口等内生动能仍在修复,地产销售改善放缓后反而可以期待政策加码,不宜低估政策的持续性。至于海外,9月美国通胀引发紧缩交易升温,年内再次加息的可能性或仍无法排除,外围市场仍有待消化短期加息和远期降息节奏的不确定性。

关注行业上,均衡配置应对较快轮动,顺周期板块持股需关注性价比,科技制造方面可优先关注前期超跌的医药、半导体等领域。短期政策进入观察期,国内经济进入探底企稳过程中,顺周期主线需开始关注持股性价比。后续可期的政策抓手依然围绕地产、资本市场等方面,由此若顺周期出现回调,可逢低布局,关注消费(白酒/医美/保险)、地产链(厨电/消费建材/家装家居)、以及“活跃资本市场”政策预期发酵下的大金融(券商/银行)。科技成长亦会受益情绪改善而出现回升,除AI以外,自主可控进展有所变化的半导体、数据要素、军工、创新药等领域值得重点关注。对于今年宏观经济周期和产业周期没有方向上大变化的市场大环境,以高股息为代表的稳健型配置策略或会有相对较好的表现。

02 市场回溯

尽管9月出口、社融有所改善,但中秋国庆黄金周消费不及预期、地产销售疲弱,加上9月通胀疲弱,反映居民预期改善仍需时间,国内经济预期走弱叠加海外风险扰动,节后第一周A股小幅调整,其中国证2000、创业板指、沪深300、上证指数涨跌幅分别为0.32%、-0.36%、-0.71%、-0.72%。

风格方面,成长>金融>周期>消费;具体来看,成长板块涨跌参半,华为产业链持续释放利好,带动电子板块上涨 4.90%,而全球移动宽带论坛的召开,提振智能算力行业需求预期,计算机、通信板块有所上涨,而电力设备、军工、传媒均跌超1%;除银行上涨0.35%外,金融板块多数下跌,相对抗跌;大宗商品价格大幅波动,加之国内地产数据持续疲弱,周期板块走弱,其中建筑和建材领跌,石油石化、环保、机械均跌超2%;消费板块内部行业分化较大,其中社会服务、商贸零售、纺织服饰领跌,而华为产业链带动汽车上涨3.38%,减肥药概念则驱动医药生物上涨2.00%。

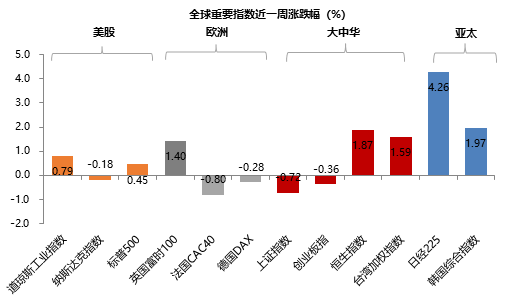

随着市场继续消化通胀已趋势性回落的事实,以及本周美联储多位官员释放鸽派言论,加之巴以冲突引发避险情绪升温,本周美债利率有所回落,受此影响美股小幅上扬,其中道琼斯工业指数上涨0.79%,标普500上涨0.45%,仅有纳斯达克指数下跌0.18%。欧洲股市多数下跌,其中法国CAC40下跌0.80%,德国DAX下跌0.28%,仅有英国富时100上涨1.40%。亚太市场多数上涨,日韩地区表现更好,其中日经225上涨4.26%,韩国综合指数上涨1.97%,恒生指数上涨1.87%,台湾加权指数上涨1.59%,创业板指微跌0.36%,上证指数下跌0.72%。

资金面

本周美元指数小幅上涨,人民币贬值压力有所减弱。截至10月13日,美元指数收盘价106.6767,周涨幅0.54%;美元兑离岸人民币(USDCNH)收于7.3129,离岸人民币兑美元升值0.05%。外资流出规模有所减小,北向资金单周累计净流出131.44亿(前值净流出175.27亿)。

估值面

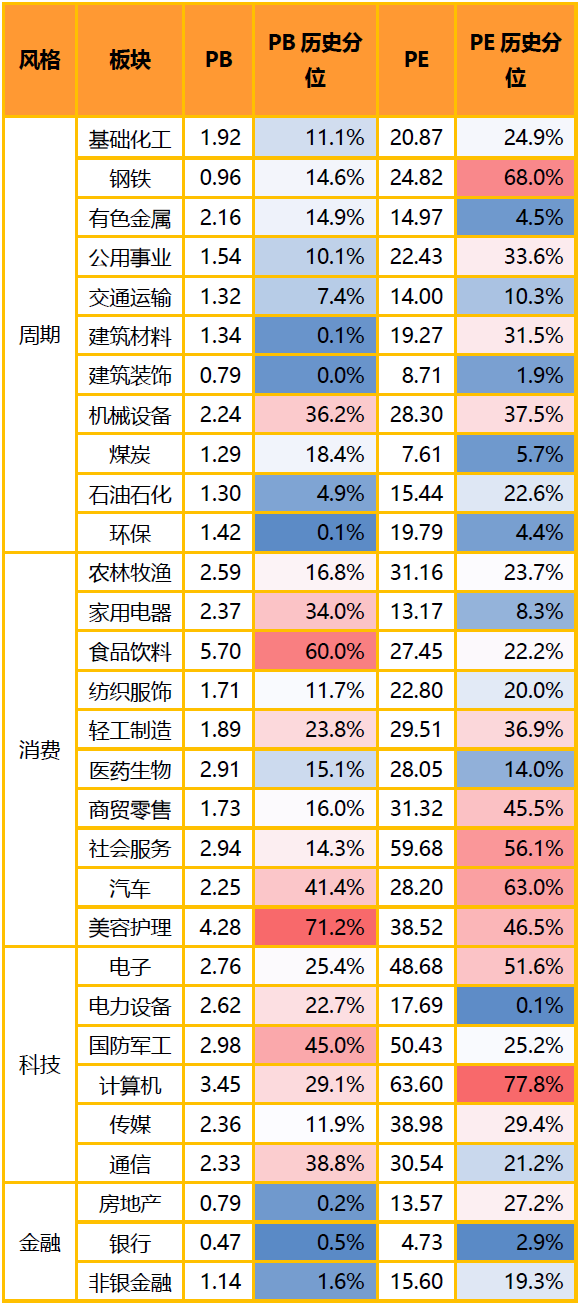

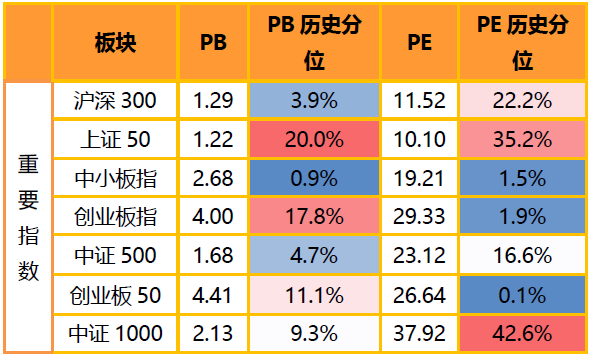

本周宽基指数估值多数下跌,其中大盘权重指数表现劣于中小盘指数。具体看,沪深300的估值不变,上证50的估值分位下跌0.4%,中小板指的估值分位下跌0.1%,而创业板指的估值分位上涨0.1%,中证500指数估值分位下跌1.5%,中证1000指数的估值分位下跌0.1%。横向比较看,当前多数宽基指数的估值分位水平仍处于30%以下的历史低位区间。

分板块来看,各板块估值水平多数下跌,其中周期和消费板块的估值分位下跌幅度相对较多。具体来看,周期板块估值分位多数下跌,仅有色金属估值分位有所上涨0.5%。其余板块估值分位均有下跌,其中机械设备、石油石化、建筑装饰、交通运输、建筑材料跌幅超2%;消费板块估值分位多数下跌,社会服务领跌,跌幅为4.6%,纺织服饰、商贸零售、食品饮料、农林牧渔、轻工制造跌幅超2%。华为产业链驱动汽车领涨,上涨2.6%,景气持续上行,减肥药、CXO等板块大涨,驱动美容护理、医药生物估值分位分别上涨1.1%、0.9%;科技板块估值分位涨跌参半。华为产业链持续释放利好,带动电子板块估值分位领涨4.6%。智能算力行业有望迎来爆发性需求,提振计算机、通信板块估值分位分别上涨0.8%、0.3%。此外电力设备、传媒、国防军工估值分位分别下跌0.4%、1.2%和1.7%;金融板块估值分位多数下跌,房地产、非银金融板块估值分位分别下跌2.2%、1.0%,银行板块估值分位上涨0.5%。

情绪面

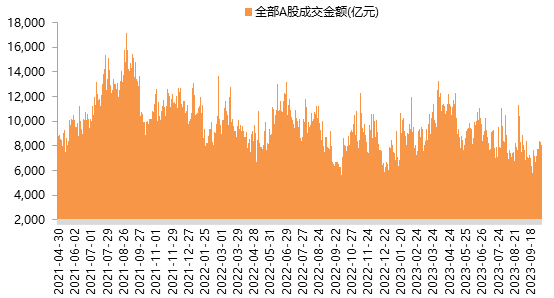

本周A股交投活跃度与节前一周相比有所回升,A股日均成交额上升至0.8万亿的水平(前值0.7万亿)。上证综指、沪深300与创业板指换手率均有所回升,其中上证综指换手率56%、沪深300换手率32%,创业板指换手率159%。

03 要闻点评

(1)海外方面,美国劳工统计局公布的数据显示,美国9月CPI同比上涨3.7%,涨幅与上月持平,超过预期的3.6%;环比增速较上月的0.6%放缓至0.4%,超出预期的0.3%,显示通胀依然顽固。

不过,美联储更为关注的核心CPI有所放缓,剔除食品和能源成本的核心CPI增幅,从上月的4.3%降至4.1%,为近两年来最小涨幅。然而,这一涨幅仍高于4%,远超美联储2%的目标水平,并且核心CPI增速与上月持平,维持在0.3%,与预期持平。此外,美国9月PPI同比增长2.2%,大超预期的1.6%,连续第三个月超预期上涨,较8月的1.6%大幅反弹,为自2023年4月以来最大的同比增幅;PPI环比上升0.5%,也超过预期的0.3%;剔除波动较大的食品和能源,9月核心PPI同比增长2.7%,而预期为2.3%,8月为2.2%。核心PPI环比增长0.3%,预期为上涨0.2%。总的来说,9月整体通胀和核心通胀的表现都明显得益于二手车价格的持续回落,后续需要警惕汽车行业罢工对二手车价格的影响以及核心服务通胀走势,而一旦核心通胀出现明显反复,会对后续美联储货币政策产生一定干扰。此外,考虑到美国经济仍有韧性,核心通胀压力仍大,年底核心通胀大概率仍在3.5%以上,这离美联储的目标尚远,美联储短期出现降息的概率不大。

(2)国内方面,本周信贷与经济数据密集发布。9月新增信贷2.31万亿,同比少增1600亿,略低于预期的2.54万亿,但好于季节性(近三年同期均值2.01万亿),其中居民贷款增加8585亿,同比多增2082亿;企业贷款新增1.68万亿,同比少增2339亿;非银贷款减少1844亿,同比多减914亿。

居民短贷连续两个月同比多增,反映居民消费有所好转;按揭贷款改善,但与同期地产销售情况明显背离,延续性仍有待观察;企业中长期贷款同比少增、主因去年高基数,实际表现仍好于季节性,指向企业投资有所改善;冲量需求下降,票据融资、企业短期贷款同比均少增。

此外,海关总署发布的数据显示,9月出口金额同比下降6.2%,进口金额同比下降6.2%,顺差777.1亿美元。9月出口延续强于预期和前值,基数回落之外,外需韧性应是主要支撑;趋势上,7月大概率是本轮出口同比读数低点,后续降幅大概率继续收窄,年底可能小幅转正。

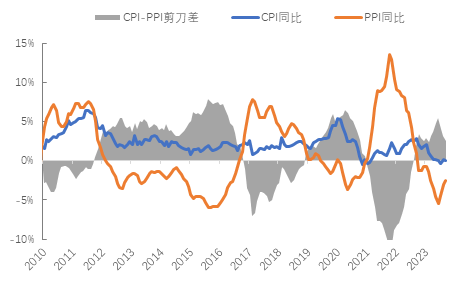

(3)通胀方面,9月CPI同比增长0%,预期增长0.2%;PPI同比下跌2.5%,预期下跌2.4%。总体看,9月物价延续偏弱,CPI同比由涨转平;核心CPI继续持平前值;PPI连续3月降幅收窄、但仍略低于预期。

结构上看,9月CPI食品分项环比涨幅收窄0.2个百分点至0.3%,猪肉价格回落是主要拖累;9月PPI生产资料环比涨幅扩大0.2个百分点至0.5%,原油、煤炭等能源价格上涨,有色价格回升等是主要支撑。往后看,2023全年CPI中枢可能持平和微升;PPI降幅可能继续收窄、绝对值大概率仍将偏低;换言之,低物价环境短期应会持续,物价中枢回升可能要到2024年。

$金鹰科技创新股票A(OTCFUND|001167)$

$金鹰主题优势混合(OTCFUND|210005)$

$金鹰改革红利混合(OTCFUND|001951)$

风险提示:本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

本文作者可以追加内容哦 !