摘 要

1、三季度GDP同环比分别增长5.2%、1.3%。根据统计局初步测算,四季度经济只要增长4.4%以上,就可以保障完成全年5%左右的预期目标。三季度的亮点主要在于消费的提振,消费意愿、消费能力、消费场景这三大决定消费复苏力度的要素,目前都正在朝积极方向发展,消费仍在持续复苏。

2、得益于政策催化、车企大力降价促销和国内自主品牌竞争力的提升,汽车行业景气度有望延续。未来随着促消费政策对汽车市场的持续刺激作用,特别是对增换购需求的进一步促进,预计四季度乘用车销量仍能实现较好的增幅,或可关注$国泰800汽车与零部件ETF联接C(OTCFUND|012974)$。

3、近期,地缘冲突升级,全球市场避险情绪显著升温,加上双节期间金价回调至今年以来低位,推动金价大幅反弹。长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,或可考虑逢低布局$国泰黄金ETF联接C(OTCFUND|004253)$。

4、本轮地产链有望步入企稳通道中,建材板块基本面大幅恶化的可能性不大,在政策发力的背景之下,需求有望边际改善。在后续基数走低、原材料成本缓和的背景下,企业业绩有望持续改善。随着基本面压力趋弱和情绪筑底修复,建材板块配置价值有一定提升。近期或可关注$国泰中证全指建筑材料ETF联接C(OTCFUND|013020)$和同属地产链下游的$国泰中证全指家用电器ETF联接C(OTCFUND|008714)$。

正 文

一、大盘分析

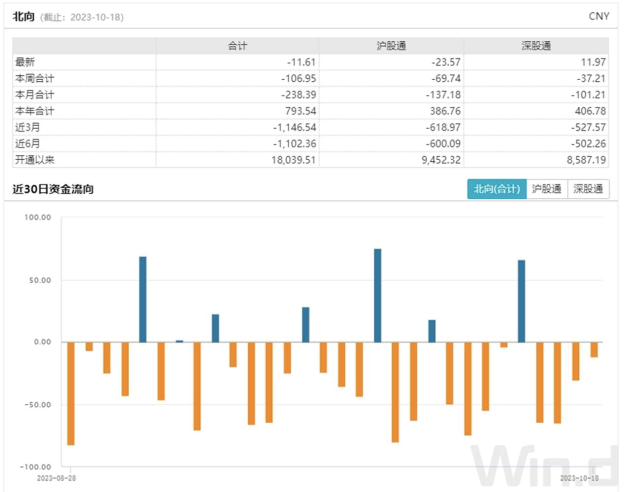

10月18日,A股低开低走,深成指、创业板指均再创年内新低。截至昨日收盘,沪指跌0.80%,深成指跌1.24%,创业板指跌1.20%。两市个股普跌,下跌超4500家,市场成交额7667亿元,较前日有所放量,北向资金净卖出超11亿。

盘面上,昨日受美国政府计划阻止出口高性能AI芯片影响,AI赛道集体下挫。昨天,英伟达概念、CPO、算力、游戏等板块领跌。市场大跌之下,华为汽车概念股逆势上扬。

昨日上午,国家统计局发布今年前三季度GDP数据。初步核算,前三季度国内生产总值913027亿元,按不变价格计算,同比增长5.2%,三季度环比增长1.3%。三季度GDP环比增长有所加快,反映经济修复动能增强。根据统计局初步测算,四季度经济只要增长4.4%以上,就可以保障完成全年5%左右的预期目标。

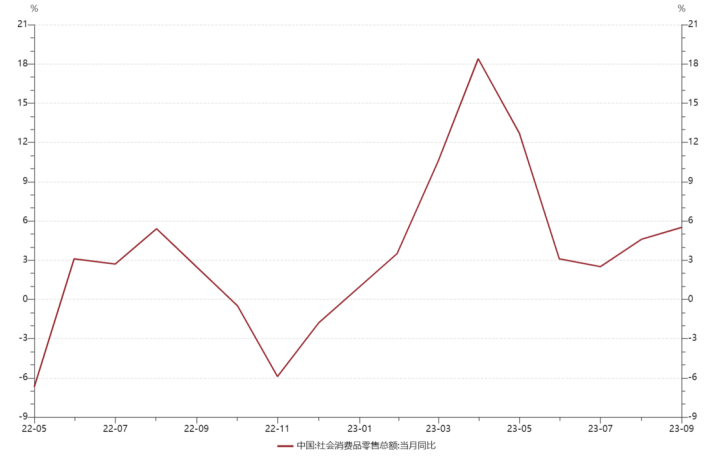

与前两季度相比,三季度的亮点主要在于消费的提振,商品零售和服务零售均表现积极。前三季度,社会消费品零售总额同比增长6.8%,其中9月同比增长5.5%,比上月加快0.9个百分点,增速连续2个月加快,创下今年6月以来新高。消费意愿、消费能力、消费场景这三大决定消费复苏力度的要素,目前都正在朝积极方向发展,消费仍在持续复苏。

二、汽车板块

昨日汽车板块逆势上行,汽车800ETF联接C(012974)上涨。

9月汽车产销分别完成285万辆和285.8万辆,同比分别增长6.6%和9.5%,环比均增长10.7%。出口方面,乘联会统计口径下的9月乘用车出口(含整车与CKD)35.7万辆,同/环比分别增长50%和8%,其中新能源乘用车占比为25.4%。库存方面,据中国汽车流通协会,9月汽车经销商综合库存系数为1.51,环比下降1.9%,库存压力有所缓解。

“金九”销量超预期,预计四季度景气度有望延续。8月以来,知名车企继续开展限时促销,折扣力度只增不减,各地购车补贴也在延续,部分城市还在考虑放宽限购。成都车展以来,多款优质新车上市叠加持续向好的购车环境,旺季汽车销售火热。

此外,国内自主品牌,历经多年竞争及发展,研发、生产等能力持续提升,产品竞争力不断走强。9月12号,问界新M7智驾版,搭载自动驾驶ADS 2.0,预计年底覆盖全国,据公司披露累计大定已超六万台。随着智能化迭代加速,车企有望开始从硬件造车向软件生态切换转变盈利模式,提高品牌粘性,头部车企有望优先受益。

得益于政策催化、车企大力降价促销和国内自主品牌竞争力的提升,汽车行业景气度有望延续。未来随着促消费政策对汽车市场的持续刺激作用,特别是对增换购需求的进一步促进,预计四季度乘用车销量仍能实现较好的增幅。看好汽车板块投资机会的小伙伴或可借道汽车800ETF联接C(012974)、$国泰智能汽车股票A(OTCFUND|001790)$等把握汽车行业智能化发展的未来景气度红利。

三、黄金板块

近期,地缘冲突升级,全球市场避险情绪显著升温,加上双节期间金价回调至今年以来低位,推动金价大幅反弹,黄金ETF联接C(004253)上涨,近期表现强势。

上周巴以冲突持续升级,截止目前已造成近4000人死亡,以色列总理发誓“摧毁哈马斯组织”。10月13-14日,以色列对加沙地区持续进行空袭,并警告南加沙地区民众撤离,或预示将展开进一步的地面军事行动。黎巴嫩真主党的参与使市场对中东其他国家被卷入冲突的担忧升温,黄金大涨。美国在试图遏制冲突升级,短期局势较不明朗,避险情绪对金价盘面有所支撑,但短期金价涨幅较快,一旦有停火的倾向可能会有回调风险。

从美国宏观基本面看,短期来看美国通胀具有粘性,高利率的时间可能拉长,在宽松预期较为明确或是高利率的后果显现之前,可能金价短期依然横盘震荡。

中长期看,美国经济呈现“滚动式交替下滑”趋势,美联储加息见顶的趋势不改,通胀回落、加息见顶+经济下行的预期对金价构成利好。

回到内盘,沪金近期与国际金之间的溢价也持续回落,已至合理区间。长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,或可考虑逢低布局黄金ETF联接C(004253)。

四、地产板块

上周,央行公布2023年9月金融统计数据,9月社融新增4.12万亿。其中,居民中长贷同比多增2014亿,单月实现同比转正且新增规模高于2021年同期,“认房不认贷”、限购放松及首付下调等政策初见成效。本轮地产链有望步入企稳通道中,建材板块有望迎来中长期基本面的改善。

从板块层面看,基本面大幅恶化的可能性不大。在政策发力的背景之下,需求有望边际改善。从企业层面看,2023年中报显示,虽然公司收入增速有所放缓,但在原材料价格下降、应收规模收缩之下,如防水、瓷砖行业部分公司盈利已经修复到10%左右。在后续基数走低、原材料成本缓和的背景下,企业业绩仍有望持续改善。

基本面方面,全国水泥出货率较节前上升1.0个百分点,同比下降6.4个百分点,同比降幅收窄。全国水泥价格较节前上涨0.4%,延续上涨走势。玻璃方面,节后市场成交恢复较快,下游普遍有所提货,库存有所下降。

近期积极政策持续出台,经济企稳回升基础得到巩固,制造业PMI指数重返扩张区间并实现连续四月回升。今年以来,消费建材龙头企业整体表现出较强经营韧性,盈利改善趋势有望持续。随着基本面压力趋弱和情绪筑底修复,板块配置价值有一定提升。近期或可关注建材ETF联接C(013020)和同属地产链下游的家电ETF联接C(008714)。

本文作者可以追加内容哦 !