陈栋,作为光大保德信的中生代基金经理,具有14年股票投研经历、逾8年组合管理经验,历经市场考验,已成长为一位兼顾好公司和好价格的成长股猎手。

2015年4月,陈栋开始担任光大保德信银发商机混合的基金经理。如果以一个完整的自然年为业绩评价单位,自2016年开始至2022年,这只产品已经连续7个自然年跑赢中证偏股基金指数。市场仅19只产品做到这一点;而在这19只基金中,7年期间未更换基金经理的仅有7只。

最近,陈栋把目光进一步投向了科技行业,由其拟任基金经理的新基金“光大保德信数字经济”即将盛大发行。

今天,我们就来熟悉一下这位投资老将的投资经。

周期:万物皆周期,把握核心要素

万物皆周期,是陈栋坚信不疑的投资理念之一。

对于陈栋来说,不仅仅是传统的资源股被视为周期股,消费、医药、科技、制造等行业也具有周期属性,只是其背后的驱动因素有所差异而已。

比如,对于传统资源型行业来说,由于产能扩张的速度比较慢,价格变化受到供需两个层面的深入影响,而对于非传统周期行业来说,价格受宏观需求变动的影响更大。

陈栋需要做的就是对影响行业周期性的核心要素深入理解,并在此基础上对板块的配置进行调整。

尽管如此,陈栋认为,与周期相比,同样重要的是识别一些能够穿越周期的核心要素。从行业和公司的底层逻辑和核心驱动因素出发,理解公司的价值创造过程和商业模式,在跟踪产业发展趋势和行业景气度的基础上,考虑以比较合理的价格买入具备核心竞争力的优秀企业。

选股原则:好赛道、优卡位、强壁垒

在个股的选择上,陈栋坚持好赛道、优卡位、强壁垒三大原则。

首先,好赛道意味着该产业的市场空间比较大,同时其渗透率或替换率具备较高潜质,而且最好其门槛比较高,中短期内很难出现颠覆者;

其次,优卡位是指公司在产业链里具备较强的议价能力,竞争格局较为稳定;

最后,强壁垒是指公司在研发专利、渠道流量、客户黏性、平台效应等方面具备一定竞争力。其中,强壁垒的建立非常困难,但也不容易被打破,这与公司管理层的战略方向、专业背景、执行能力等很多因素有关。

也正是基于这三大原则,陈栋选择了在此时发行一只科技主题基金。除了估值考量的因素之外,陈栋更看重科技周期带来的成长前景。在陈栋看来,科技行业最大的魅力就在于每一次的技术创新或模式迭代,都可以为后来者提供弯道超车的机会,同时涌现出更多投资机遇。

展望:科技盛宴或将到来

陈栋总结了科技行业的三个主要特点。

其一,是技术迭代快,但迭代路线有迹可循。不管是智能手机、移动互联网,还是智能汽车,都遵循着“硬件更新-软件升级-商业模式创新”的大致路径,这让投资者只要多去复盘、总结,就能找到一些规律,有助于把握好投资的方向与节奏。

其二,在TMT领域,由于具有 to C 属性,创新的产品、模式经常会成批涌现,带来了源源不断的产业变革、弯道超车机会。

其三,判断一项创新是否具有长期投资价值,取决于其对生产、生活效率的提升程度。而如今,全球正在面临一轮以AI、5g等为代表的新一轮科技革命周期,数字技术将作为核心驱动力量,不断提高经济社会的数字化、网络化、智能化水平,并加速重构经济发展与治理模式。

变化就是机遇,在这一轮新的科技周期中,中国恰好处在全球领先水平,有望在这一轮科技盛宴中分享时代红利。

数据来源:

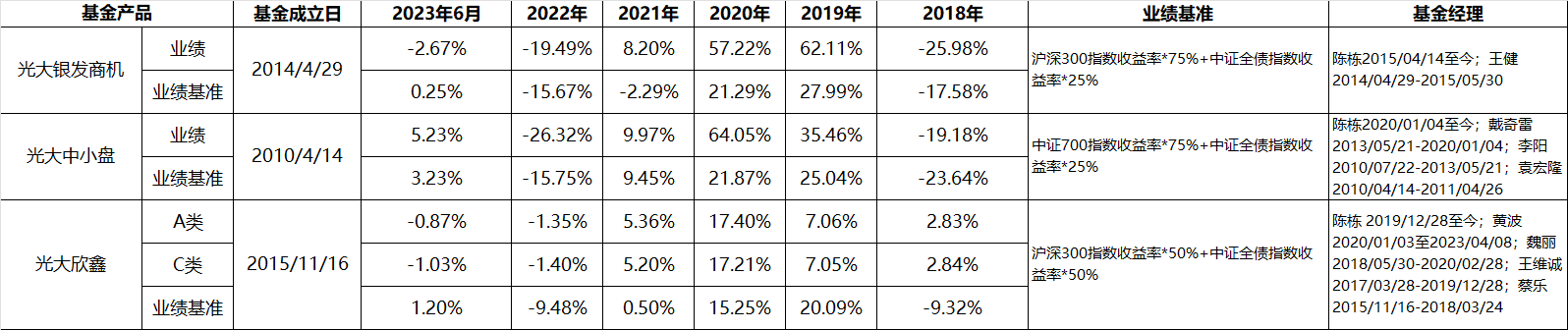

光大银发商机基金经理陈栋自2015年4月14日开始管理。全市场19只、7只数据来源于wind和相关基金的定期报告,2016年以前成立并存续至2022年末的全市场主动权益基金共1482只,连续7年跑赢中证偏股型基金指数有19只,其中全市场主动权益基金包括普通股票型基金、偏股混合型基金、平衡混合型基金和灵活配置型基金。光大银发商机、中证偏股基金指数及业绩基准近7个完整自然年度涨幅分别为2016年-12.89%、-17.00%、及-7.71%,2017年13.03%、12.63%及15.93%,2018年-22.93%、-24.58%及-17.58%,2019年62.11%、43.74%及27.99%,2020年57.22%、51.50%及21.29%,2021年8.20%、4.05%及-2.29%,2022年-19.49%、-21.80%及-15.67%。光大银发商机2023年上半年的业绩及业绩比较基准分别为-2.67%、0.25%,数据来源于定期报告。

【风险提示】基金有风险,投资需谨慎。在进行投资前敬请投资者仔细阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件,光大数字经济主题、光大银发商机的产品风险等级为R3(中风险),适合风险评级C3(平衡型)及以上的投资者。敬请投资者关注产品的风险等级与自身风险评级进行独立决策。本材料不构成任何法律文件或是投资建议或推荐。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证上述基金一定盈利,也不保证最低收益。上述基金的过往业绩、净值高低、获奖情况及相关行业排名并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对上述基金业绩表现的保证。本基金的投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,基金资产并非必然投资于港股。本产品由光大保德信基金发行与管理,代销机构不承担产品投资、兑付及风险管理责任。本基金募集规模上限为10亿元人民币(不含募集期利息),基金管理人可对募集期的销售规模进行控制,具体规模控制的方案详见届时相关公告(如有)。

$光大保德信银发商机混合A(OTCFUND|000589)$

本文作者可以追加内容哦 !