10月18日,鑫苑置业发布公告称,因重大事项存在不确定性,公司发行的“19鑫苑01”、“20鑫苑01”、“21鑫苑01”债券将于10月19日起停牌。而就在前两日,鑫苑服务发布了关于鑫苑置业质押其4.02亿元存款的仲裁结果。

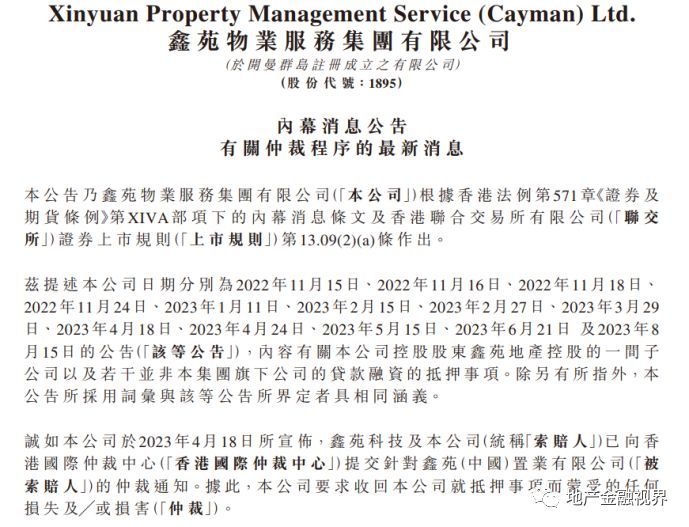

10月16日晚间,鑫苑物业服务集团有限公司(以下简称“鑫苑服务”)发布公告称,香港国际仲裁中心已就抵押事项作出最终且具法律约束力的仲裁裁决,要求鑫苑置业赔偿因其行为而使鑫苑服务蒙受的损失。

这场旷日持久的“子告父”戏码有了最终结果:鑫苑服务打赢了。但是,就鑫苑置业最新发布的债券停牌公告来看,鑫苑服务不仅打赢了官司,也打乱了鑫苑置业的“自救”,揭开了蒙在鑫苑置业身上已久的遮羞布。

据地产金融视界了解,此前,鑫苑服务旗下附属公司存置于郑州银行及华夏银行合共约4.02亿元的定期存款,被其控股股东鑫苑地产的一间子公司以及若干非鑫苑服务旗下公司质押。

此次质押事项直接导致鑫苑服务年报难产、交易停牌等一系列问题。

据鑫苑服务8月15日公布的调查结果显示,质押所获融资最终输送至鑫苑置业,用于其日常业务活动,即项目建设及交付保证。随后,鑫苑服务向香港国际仲裁中心提交了针对鑫苑置业的仲裁,要求收回公司就抵押事项而蒙受的任何损失。

仲裁在近日有了最终结果。据鑫苑服务日前发布的公告,仲裁中心已作出最终且具法律约束力的仲裁裁决,要求鑫苑置业有责任立即向鑫苑服务支付蒙受的损失,包括存款本金4.02亿,定期存款利息损失2443.82万元,以及审核调查成本359万港币,合计人民币约4.3亿元。

若鑫苑置业负责任且有能力履行仲裁要求,那么鑫苑服务就能成功追讨全部的受损利益。如果鑫苑服务能借此理顺公司财务状况,顺利补发2022年业绩及2023年中期业绩,其复牌将会迎来巨大进展。

但是,鑫苑置业早就已经负债累累,不堪重负了。是否能偿还、何时能偿还,还是一个大问题。鑫苑服务方面表示,在专业顾问的协助下,将采取一切必要及适当行动执行仲裁裁决。

质押事项始末

质押事项的披露起源于鑫苑服务的自曝。

2022年11月15日,鑫苑服务发布公告称,识别出旗下附属公司存置于郑州银行及华夏银行合共约4.02亿元的定期存款已被质押,作为鑫苑地产的子公司以及若干非鑫苑服务旗下公司的贷款融资抵押品。

鑫苑服务还特别指出,抵押事项是在现任董事会任何成员或高级管理层不知情及未经同意下进行。

地产金融视界了解到,鑫苑地产持有鑫苑服务3亿股股份,持股比例为60%;而鑫苑置业则由鑫苑地产全资拥有。鑫苑地产是鑫苑服务和鑫苑置业的控股股东。

自曝存款质押事项的后一天,鑫苑服务公告暂停在港交所的交易,并宣布进行调查。此后几个月内,鑫苑服务就质押事项及暂停买卖的最新信息陆续发布13篇公告。

质押事项发生后,鑫苑服务成立了独立调查委员会进行调查,并持续停牌,甚至就此事向香港国际仲裁中心提交针对鑫苑置业的仲裁。受此事件影响,鑫苑服务至今仍未刊发2022年全年业绩及2023年中期业绩。

地产金融视界获悉,关联交易在鑫苑系中并不罕见。鑫苑服务于2020年1月1日至2021年3月31日期间,与母公司及附属公司进行了十项须予公布及关联交易以及透过其持有51%权益的合营公司与母公司的附属公司进行了一项交易。

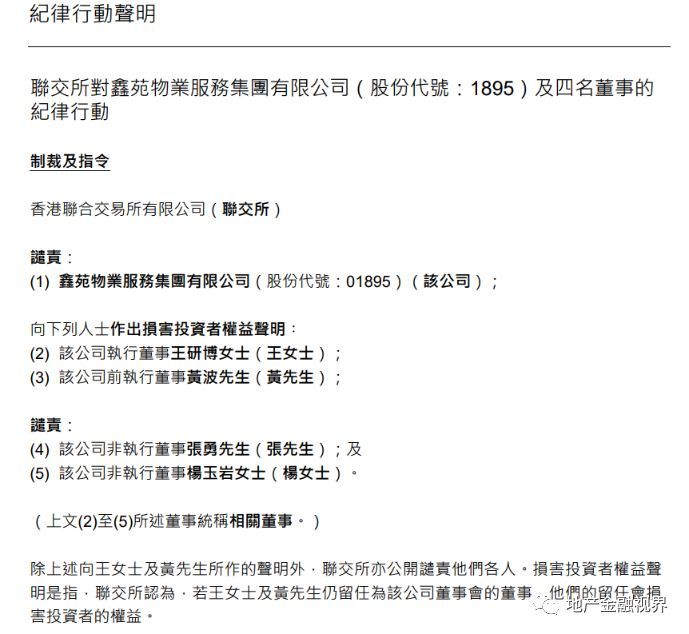

相关交易受到香港联交所的持续关注。2022年11月28日,香港联交所发布对鑫苑服务及四名董事的纪律行动声明,谴责该司执行董事王研博、前执行董事黄波损害投资者权益及谴责非执行董事张勇、杨玉岩。

在这则联交所的纪律声明中所提及的非执行董事张勇,正是鑫苑系的老板,鑫苑集团的董事长。

联交所提到,相关交易的内部批准程序中,王研博及黄波均有密切参与。张勇及杨玉岩在鑫苑服务及母公司均担任要职。张勇为母公司的董事会主席、执行董事及行政总裁并持有母公司29%股权,而杨玉岩则为母公司董事并持有母公司26%股权。

由于担任上述职位,他们当时均知悉或理应知悉相关交易。鑫苑服务及相关董事已与联交所协定,承认各自的违规事项,并接受上市委员会向他们作出声明中的制裁及指令。

鑫苑服务曾被张勇寄予厚望。在港上市时,张勇就表示,鑫苑服务的上市将为公司未来的发展注入雄厚的资本实力,开辟更加广阔的发展空间。

而如今,为了盘活鑫苑置业,张勇不顾鑫苑服务的生存压力,在未知会并取得鑫苑服务董事会同意的情况下,质押了其4.02亿元存款向鑫苑置业输血,引发了外界强烈质疑。同时,也引起了鑫苑服务不顾情面向仲裁中心提交仲裁。

虽然仲裁中心要求鑫苑置业赔偿鑫苑服务的损失,然而,鑫苑置业后续是否能及时赔偿损失,鑫苑服务又是否能补全2022年业绩及2023年中期业绩并顺利复牌,仍存在不确定性。

“地产老板”也不乐观

从自曝存款被质押,到如今赢得官司,鑫苑服务经历了将近一年时间。

虽然仲裁有了好的结果,但是顺利追回存款的前景却并不乐观,因为如今鑫苑置业面临着更大的压力。不仅面临多年经营亏损的情况,甚至债务也频频违约,一年内连续多次成为被执行人,是否能补上漏洞仍是问题。

地产金融视界了解到,2022年6月24日,鑫苑置业曾收到纽交所的通知信,称其ADS交易价格低于合规标准,并且公司恢复合规的适用补救期将于2022年12月24日到期。

按照相关规定,如果在六个月补救期届满时,补救期最后一个交易日的ADR收盘价为1美元,并且如果在补救期最后一个交易日结束的30个交易日内未达到1美元的ADR平均收盘价,纽交所将启动停牌和退市程序。

此外,受债务违约影响,在2022年5月31日-7月1日,鑫苑置业及其子公司曾三度被法院列为被执行人,被执行金额总计10.6亿元。

票据和债券难以按期支付也是鑫苑置业面临的常态。

2022年10月11日,鑫苑置业于新交所上市的两只优先票据“14% UNSUB NTS 25/01/2024 USD (REG S)”和“14.5% UNSUB NTS 17/09/2023 USD (REG S)”未能按时偿付美元债利息发生违约,触发了约2.3亿美元本金的提前偿付。

据此,两笔违约本息合计为约2.67亿美元,约合人民币20亿元。这发生在鑫苑服务自曝存款质押事项前不久。

今年6月12日,鑫苑置业宣布将向现有未偿票据XIN 14.5 09/17/23、XIN 14 01/25/24及XIN 14.2 10/15/23提出交换要约,且聘请Alvarez and Marsal Corporate Finance Limited作为重组顾问,新发票据将于2027年到期。

今年以来,随着政策端的持续发力,房地产市场出现回暖态势,许多企业挣扎求生,正在试图寻找一条求活之路。但鑫苑置业的债务压力却不容乐观,并未出现回暖迹象。

今年3月,鑫苑置业宣称对“19鑫苑01”展期,到期日调整为2025年4月1日,本金于到期日一次性兑付,利息按展期方案约定进度支付;7月,鑫苑置业又宣布对“21鑫苑01”债券展期,到期日调整为2026年1月7日。

种种延期举动暗示着鑫苑置业如今面临严峻的还债压力。

10月18日,鑫苑置业最新公告称,因重大事项存在不确定性,经公司申请,“19鑫苑01”、“20鑫苑01”、“21鑫苑01”将于2023年10月19日起停牌。

地产金融视界了解到,鑫苑置业发行的这三支债券的规模都不小,且利率较高。“19鑫苑01”发行规模9.8亿元,期限5年,票面利率8.4%;“20鑫苑01”发行规模9亿元,期限5年,票面利率8.35%;“21鑫苑01”发行规模5亿元,期限5年,票面利率8.35%。

此次债券停牌,也暗示鑫苑置业因冲裁结果受到巨大冲击,是否能顺利解决仍未可知。

近年来,鑫苑置业的经营状况也并不乐观。地产金融视界了解到,2017年-2022年鑫苑置业录得收入分别为19.8亿美元、22.2亿美元、24.8亿美元、17.5亿美元、15.4亿美元和9.5亿美元,其营业收入在2022年跌下10亿美元的门槛。

随着营业收入的下滑与债务压力的增大,鑫苑置业陷入持续亏损的旋涡。自2020年至2022年,鑫苑置业已经连续三年持续净利润亏损,分别亏损0.68亿美元、4.13亿美元和2.59亿美元。

实际上,早在鑫苑置业2020年年报“难产”之际,其流动性问题就开始被持续关注。到2021年下半年,其债务违约、票据逾期、项目停滞等消息更是不断涌现,直到由质押事件引爆,使得鑫苑系的种种问题真正浮出水面。

鑫苑系该何去何从?

鑫苑置业在美上市的那年,正是董事长张勇的高光时刻。那年孙宏斌才刚刚崭露头角,卖掉二次创业打造的顺驰集团,正式开启融创的创业之路。

可见,被称为“国内房企纽交所第一股”的鑫苑置业在房地产行业发展初期的确辉煌一时。然而,处在顶峰的张勇却犯了多数“暴发户”会犯的错误,被胜利的迷雾遮住了理性的眼睛。

转过头来的2008年,鑫苑置业将集团总部迁至北京,宣布开始进军全国房地产市场。显而易见,底蕴不足的鑫苑置业虽然铺大了盘子,但并没能获得实质性的进步。

此后十余年,鑫苑置业畅想扩张的美梦,却并没有取得理想的成绩。张勇曾多次更换鑫苑置业的掌舵人,包括引入了时任万达副总裁的王信琦,以及之后的万达老将张立洲,但都没有取得好的效果。接棒张立洲的李尚荣也在2020年6月离职,入职尚不满一年。之后,由贺海飞接任总裁,一直持续至今。

这十年也是地产行业的黄金十年,许多头部房企正是抓住这段时间的机遇,迎来规模与效率的大幅提高。然而,坚持“不囤地、不捂盘、零库存”开发模式的鑫苑置业,却没能在黄金时代站稳脚跟,始终徘徊在中小房企之列。

资料显示,2014-2021年,鑫苑置业的销售额分别为82.3亿元、135.6亿元、190.7亿元、233.1亿元、295.1亿元、221.9亿元、226.3亿元及200.5亿元,在2017年达到高点后便停滞不前,甚至还出现下滑。

2017年,在鑫苑置业销售额达到顶峰之际,张勇大手笔拿下纽约时代广场的广告大屏,面向全球华人送上了新年祝福。但颇为唏嘘的是,这次高光之后,鑫苑系便跌入低谷,不仅是经营上被人落下一大截,更是陷入债务泥潭的旋涡。

2021年以来,鑫苑置业的危机逐渐爆发。财务危机、债务违约等消息不断传出,并从财务危机传导至项目危机,进而导致项目停工、业主维权,企业风评急速下滑。

迄今为止,鑫苑置业仍有七次被法院列为被执行人的记录,被执行金额达13.77亿元。此外,鑫苑置业还被三家法院限制了高消费。再叠加此次抵押事项引起的风波,鑫苑置业的名声也随着业绩一起跌向了低谷。

今年以来,虽然房地产市场有所复苏,但这艘大船骤然转向所产生的余波还在持续,曾常年稳坐销售榜首的“宇宙房企”碧桂园也深陷债务泥潭。鑫苑置业能否顺利度过难关还尚未可知。未来,鑫苑服务能否拿回损失成功复牌,鑫苑置业又能否顺利走出困境,地产金融视界将持续观察。

本文作者可以追加内容哦 !