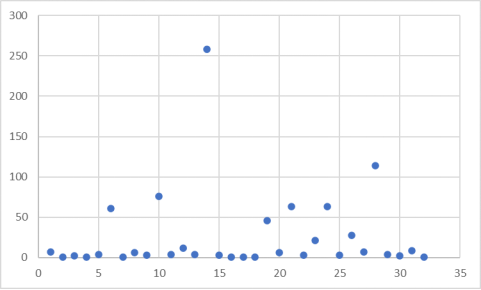

2023年10月20日,上证指数再次跌破3000点,收于2983点,这也是上证指数在近10年来第34次跌破3000点。从历史数据来看,“收复3000点”最短只用了1天,最长用了258天,大多数情况下,都是在50天以内“收复”的。这次需要多长时间呢?

近10年上证指数收复3000点所用时间:

数据来源:wind,截至2023-10-20

上证指数这次跌破3000点,几乎是毫无阻力,大家纷纷用“躺平”来表示“无声的抗议”:相关部门也不出“政策”了,基民们“不买也不卖”了,财经博主“停更”了……

在低谷期,少了一些“喧闹”,也少了一些“浮躁”,也更多了一些思考,即便是作为投资大师的沃伦·巴菲特、彼得·林奇等等大师,也不乏是“从失败中起”的。

能从过去的“失败”中总结经验,才能够在下一次取得更好的“成功”。

2019年以来的行情,与以前显然有了更多的变化:

“讲故事”的方法显然是不奏效了,市场会更看实实在在的业绩,如果只是“炒热点”,行情往往不太长。2019-2021年大火的新能源、消费和医药,都是处于行业景气度较高的阶段,一旦行业的景气度下降,就会出现“杀估值”的情况。预计未来的市场,仍然是会保持这样的特点,想要有好的业绩表现,是必须得有实实在在的业绩支撑的,要寻找未来好的投资方向,一定得找一些景气度提升的行业。

低利率、低增长的“新常态”:经济的高增长回不去了,高利率也回不去了。所以,余额宝的年化6%将成为历史,固收类的收益下行是一个趋势性的。对于股市来说,“全面牛市”也成为了历史,“结构化”的机会将至关重要。

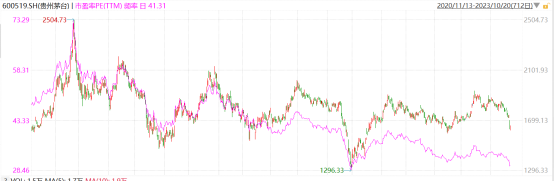

顶流基金经理的崛起与衰落:当“选基金就是选基金经理”已到为大家的共识时,这些“顶流基金经理”们却用实际行动给大家上了一次“投资者教育”课。所谓的“价值投资”不过是“怼消费”,所谓的“成长投资”不过是“怼新能源”,如果基金经理们只是在押赛道,“选基金经理”也就成为了“赌运气”的事。这是与大家当初选基金经理的初衷是相违背的。号称“价值投资”,但却在茅台市盈率高达70倍的时候仍然“拿着”,这样的投资,显然是在“割韭菜”。

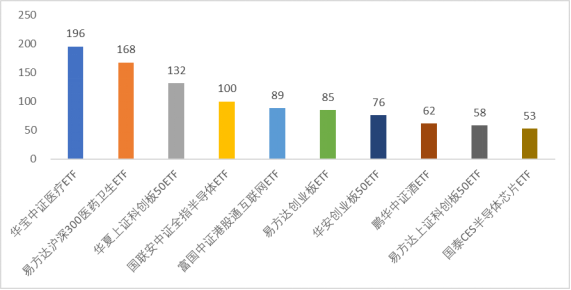

如果说,基金经理们都是在“怼赛道”,那还不如自己去选赛道好了。这也是今年指数基金受到市场追捧的重要原因。这对投资者来说,或许是一个无奈的选择。如果这些基金经理们能够给大家赚来“超额收益”,1.5%的管理费是我们需要出的,但如果只是“躺平式”的管理,方向的判断还得靠投资者自己,那何不去买一个管理费只有0.5%的指数基金呢。

在今年上半年规模增长TOP10基金,清一色的是指数型的ETF基金。看来大家是在用脚在投票了。

股票型基金2023年规模增长TOP10:

数据来源:wind,截至2023-6-30,单位:亿份

美国的基金指数化,是由于“韭菜”被割完了。中国的基金指数化,却是顶流基金经理们“割韭菜”割得太狠了。

如果消费现在已经能投了,消费的主要机会在白酒,那就直接去投白酒就好了。选一个顶流,也是去投白酒,很多时候还跑不赢白酒指数。

主动管理的生命就在于“主动”,主动去切换行业和个股。如果只是简单地无脑地“长期持有”,基金经理也就失去了自身的价值。

就如同市场回不到“全面牛市”的时代了,基金经理们也很难再回到“积极作为”的时代了。当“老一代”的基金经理们已经固化,想要寻找“积极作为”的基金经理,或许就只能在新生代或中生代的基金经理中找了,尤其是一些还不太知名的基金经理,或许更应该是我们关注的重点。

显然,现在的A股市场仍然是“韭菜丛生”,超额收益仍然会是“普遍存在”的。主动管理型的基金,仍然是我们要关注的,虽然选起来难度要大很多了。

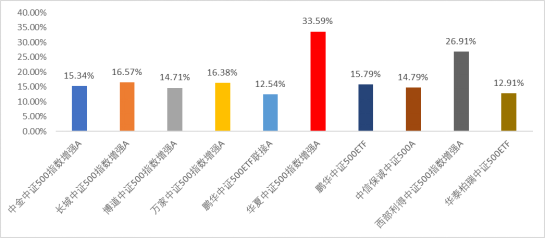

当然,指数基金也最好选择“指数增强”型的,原因跟主动管理是相似的,管得比较好的沪深300指数增强基金,年化的超额回报可以达到5-10%的水平,而一些中证500和中证1000指数的增强基金,年化超额回报甚至可达10-15%。

中证500指数基金近3年超额收益TOP10:

数据来源:wind,截至2023-10-20

如果你以前没怎么关注指数增强基金,现在要把这一课抓紧补上来。

不少人会担心中国的股市会成为第二个香港市场,显然是过虑了。

就如同,在以前的时候,不少人担心中国的经济会成为第二个日本是一样的。

看经济,看市场,不能简单地看表面,而更为重要的是,要看到其背后的逻辑。

就像咱们看产品不能看表面收益一样。

看到一个债券产品,在大家年化3%左右的时候,他“毫无波澜”地给大家赚上6个点。你需要做的不是去感慨他的管理能力有多强,而是要去看看他这个钱是从哪赚的。

债券类产品想获得“超额收益”,无非是拿一些质地差一些的债券、拉长久期、放大杠杆或者是交易差价。

“太阳下面没有新鲜事”,获得超额收益,必然是承受了“超额风险”,未来还能不能继续保持这样的高收益,需要去评估这个“超额风险”会付出的“超额损失”的条件会不会出现。

恒大债券在没爆雷的时候,年化回报可以高达10%,如果你当时持有了,短时间内在账面上体现的就是高收益,但一旦爆雷,就会面临大幅的亏损。

我们看到不少的基金,不管是股票类的还是债券类,业绩出现了塌陷,从一个“画线派”变成一个“瀑布派”,就是这个原因。

看中国的市场也是这样的,你不能只看到A股和港股现在都比较弱,就想着A股是会变成港股。

港股是个没爹孩子,所以全世界都好的时候,大家就会来投一点。当大家都不好的时候,各路资金都纷纷流回本国去“救主场”了,港股市场就被遗弃了。

A股市场是一个典型的波动较大的“周期市场”,既不像港股,也不像美股。

所以,既不要期待A股会成为美股,也不要担心A股会成为港股。不管咋个说,A股市场也是一个有“主力资金”的市场。

在目前沪深300、深证成指、创业板指等主要指数的估值百分位都跌到了近5年的极低的10%以下分位的时候,已经没有“离场”的必要了。

我们现在要做的,其实就是要去“时间换空间”。

不同的人,或许有不同的方法,从我自己来说,仍然是会坚持“周期轮动”的投资方法:依据市场的周期状态来制订投资计划,在市场的底部坚持投,在市场的顶部位置考虑回避。

从今年的市场来看,股市是处于底部位置的,不管短期是涨还是跌,都应该是坚持去投的;债券市场是处于市场的顶部位置的,所以要“买短不买长”。黄金处于20年的高位,更多的是从安全资产的角度而不是从短期涨跌的角度考虑。

从人口周期的角度来看,房产整体上已经难有“超额回报”了。

所以,从主要资产来看,股市显然是最宜投资的资产。

另外,股市不仅仅是一个“经济现象”,会反映经济的基本面。也是一个“货币现象”,在货币超发所带来的价格上涨,也会体现到股票价格的上涨上。

这个过程,可能会有“时间差”,所以,这个时候,我们需要的就是“耐心等”。

对于我们的个人投资来说,这个时候最关键的就不是“啥时候涨起来”的问题,而是要管理好自己的现金流的问题。起码要在1年左右的时候里,能够确保自己可以坚守。

对于连跌了2年的市场来说,我们有必要去守一个“机会”。

有一些理财经理也没闲着,主动去联系了在其他行买基金亏损的客户,通过“转托管”等方式,成功地把其他行的基金和资产搬到了自己家,这是一个非常值得大家学习的经验。

在目前的市场环境下,大家也都在亏损,对于大多数的投资者来说,盈亏自负是大家都懂的道理。但这个时候,我们的客户,更需要的是一种陪伴,更需要你再给她打打气,告诉她可以再继续坚守。

可以不谈基金,可以不谈盈亏,但不能与客户“失去联络”。

在不少的人对客户“能躲就躲”的时候,这些主动联系客户的理财经理,也正是在为自己的业绩爆发“积累客户”。

想要在牛市的时候才去找客户的理财经理,也如同是看别人赚了钱才想着去投资的基民,结果不可能会好的。

在市场低迷的时候,不仅仅是磨炼我们的意志,更是考验我们配置的合理性,亦或是大家人生的分水岭。

重要提示:

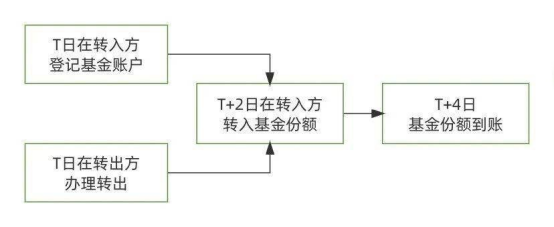

在天天基金网上持有“红袋鼠轮动”、“红袋鼠百万计划1号”、“红袋鼠百万计划2号”和“红袋鼠稳健”的投资者,已可一健转换到现在的“丰慧轮动”、“丰慧百万计划1号”、“丰慧百万计划2号”和“丰慧稳健”。

具体操作如下:

第一步:在天天基金网上搜“丰慧”,选“投顾”,把四个投顾组合一一加开,并在左下角点“设自选”。

第二步:在自己基金投顾的持仓页,找到自己持有的相应的投顾产品,同样是将相应的投顾打开后,找到持仓页底部的“转换”。然后选择所对应的策略“转入”即可。注意在选择转换比例的时候选“全部”。

风险提示:市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。

本文作者可以追加内容哦 !