伴随汹涌而至的通胀,美国老百姓也纷纷开始消费降级,美元树几乎成了美国人的大润发。

作者 | 布尔乔亚的丧钟 编辑 | 小白

作者 | 布尔乔亚的丧钟 编辑 | 小白

当电梯门缓缓打开时,伊坎已在门口等候多时。他手里托着一杯马天尼,满面笑容:“喝一杯吗?” 3分钟前,当霍华德·莱文踏入一楼大厅时,他双手微微颤抖。因为,华尔街最令人闻风丧胆的激进投资者,卡尔·伊坎,就在楼上等他。 伊坎直入主题:“你把公司卖了吧。” 霍华德心想,这么做真的值得吗?公司是父亲毕生心血,这是他从6,000美元起家,一砖一瓦打造出的商业帝国,如今在伊坎眼里只是可供交易的商品。 可惜,尽管莱文用尽浑身解数,他的阻挠依然像螳臂当车般无力。 一年后,这家公司就以85亿美元的对价被出售给了美元树,愤怒离场的伊坎虽因售价太低、装进腰包的小目标太少而不悦,但至少当作慰藉费绰绰有余。  通货膨胀和消费降级,美元树如今成为美国人的大润发 美元树(Dollar Tree,股票代码:DLTR.O),虽然只是上文的接盘侠,但这真实发生的故事也反映了当下北美硬折扣零售行业的现状。 北美传统零售业在互联网,高通胀,贸易战等不利因素的联合夹击下叫苦不迭,而这其中,净利润率最薄的硬折扣零售业,最先感觉到寒意。 美元树的历史可以追溯至1986年,麦肯·布洛克、道格·佩里和雷·康普顿创办的“仅售1美元(Only $1.00)”公司,他们在佐治亚州、田纳西州和弗吉尼亚州共计开设5家门店。 1993年,“全都是1美元(Everything's A Dollar)”公司以名字太相似的理由起诉了他们,所以“仅售1美元“改了名字,也就有了沿用至今的名字——美元树。

通货膨胀和消费降级,美元树如今成为美国人的大润发 美元树(Dollar Tree,股票代码:DLTR.O),虽然只是上文的接盘侠,但这真实发生的故事也反映了当下北美硬折扣零售行业的现状。 北美传统零售业在互联网,高通胀,贸易战等不利因素的联合夹击下叫苦不迭,而这其中,净利润率最薄的硬折扣零售业,最先感觉到寒意。 美元树的历史可以追溯至1986年,麦肯·布洛克、道格·佩里和雷·康普顿创办的“仅售1美元(Only $1.00)”公司,他们在佐治亚州、田纳西州和弗吉尼亚州共计开设5家门店。 1993年,“全都是1美元(Everything's A Dollar)”公司以名字太相似的理由起诉了他们,所以“仅售1美元“改了名字,也就有了沿用至今的名字——美元树。  过去长达35年的经营历史中,公司历经无数风雨,依然保持着绝大部分商品1美元售价的承诺,给无数生活拮据的美国人和加拿大人提供了生活的支持,成为北美当之无愧的最著名一元店连锁品牌。 不过,由于美元树的业务范围仅限美国和加拿大,过度依赖这两个经济体的宏观经济环境,导致这个老企业依然没有抗住2021年的通胀。 2021年11月,美元树发布新闻稿:公司原有1美元商品将涨价至1.25美元。从此,公司的一元商品将成为历史。 实际上,2021-22年的通胀如此恶劣,以至于沃尔玛(WMT.N)、塔吉特(TGT.N)、开市客(COST.O)、罗斯百货(ROST.O)等零售巨头都受到明显冲击。 对此,风云君曾有分析,感兴趣就不要错过。 (无所不有的)

过去长达35年的经营历史中,公司历经无数风雨,依然保持着绝大部分商品1美元售价的承诺,给无数生活拮据的美国人和加拿大人提供了生活的支持,成为北美当之无愧的最著名一元店连锁品牌。 不过,由于美元树的业务范围仅限美国和加拿大,过度依赖这两个经济体的宏观经济环境,导致这个老企业依然没有抗住2021年的通胀。 2021年11月,美元树发布新闻稿:公司原有1美元商品将涨价至1.25美元。从此,公司的一元商品将成为历史。 实际上,2021-22年的通胀如此恶劣,以至于沃尔玛(WMT.N)、塔吉特(TGT.N)、开市客(COST.O)、罗斯百货(ROST.O)等零售巨头都受到明显冲击。 对此,风云君曾有分析,感兴趣就不要错过。 (无所不有的)

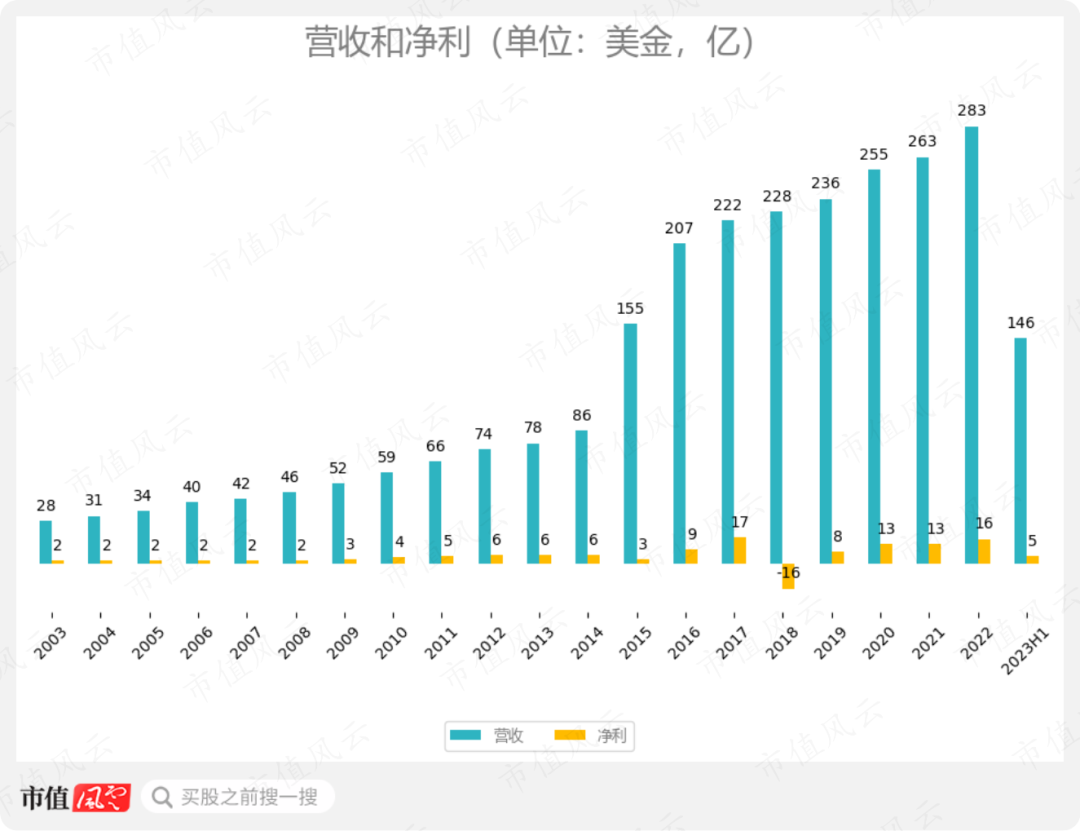

一个冷知识:公司财年截至每年1月的最后一个星期六。该做法常见于美国零售业。如此财年周期会使Q4数据涵盖每年1月的新年假期和马丁·路德·金纪念日假期,让Q4数据更好看。虽然,这其实只是一个寅吃卯粮的小把戏。 因此,本文为与公司统计口径统一,将2022年1月底至2023年1月底称为2022年(等同财年)。 2022年,公司营收283.32亿(同比+7.64%),毛利率31.53%,净利16.15亿(同比+21.65%);2023年H1,营收146.61亿(同比+7.15%),毛利率29.21%,净利7.19亿(同比-44.28%)。 (注:本文除额外说明,金额单位默认美元)  (来源:) 2022年净利明显增加,主要系营收增长和毛利率改善:

(来源:) 2022年净利明显增加,主要系营收增长和毛利率改善:

1. 美元树门店业务的同店营收同比+9.0%,为近30年最高增长;家庭美元商店(Family Dollar)门店业务的同店营收同比+2.4%;2023年H1,净利明显下滑,主要系进货成本上升,高毛利率商品的销量下滑,盗窃带来的损失,通货膨胀带来的员工薪酬和门店运营维护成本上升的综合影响。 虽然名创优品(09896.HK,MNSO.N)大概是在规模和定价模式最相似的中国上市零售商,但美元树有它自己的特点:商品大多以1.25元定价,且以廉价生活必需品为主。 按公司官方网站的不完全统计,商品类别包括:家庭用品、玻璃器皿、餐具、清洁用品、零食和食品、保健和美容用品、玩具、礼品、文具、手工艺用品、教学用品、书籍、汽车用品、宠物用品、季节性商品和装饰品等。2. 2022年,得益于国际物流成本的下降,公司毛利率提升至31.5%。

(来源:mashed.com) 也意味着,美元树的主要客户为低收入人群,他们因可支配收入有限,所以偏好廉价的生活必需品。美元树对这点心知肚明,主动将门店开设至低收入人群的生活区。 2014年,美元树40%的顾客的家庭收入低于2.5万。该收入水平已是阿拉斯加州一家三口家庭的联邦贫困线(FPG)水平。 不过,伴随通胀,美国老百姓也纷纷开始消费降级,美元树几乎成了美国人的大润发。2022年Q2的业绩会上,CEO麦克·维特尼斯基(Mike Witynski)称公司过去一年新增的客户里,过半的家庭年收入都在8万以上。 而且更高比例的用户选择信用卡支付,而不是现金。反映美国人的现金流比以往都更紧张。 截至2023年Q2,公司更是发现,在过去一年新增的500万新顾客里,其中260万的家庭收入超过了12.5万,这已算是高收入人群了。 美元树已经从贫困家庭的折扣店,摇身一变成为千家万户的杂货店。以至于2023年10月11日,达拉斯的一家美元树店,门店的告示为了照顾各式各样的顾客,用上了6种不同的语言。

(来源:mashed.com) 也意味着,美元树的主要客户为低收入人群,他们因可支配收入有限,所以偏好廉价的生活必需品。美元树对这点心知肚明,主动将门店开设至低收入人群的生活区。 2014年,美元树40%的顾客的家庭收入低于2.5万。该收入水平已是阿拉斯加州一家三口家庭的联邦贫困线(FPG)水平。 不过,伴随通胀,美国老百姓也纷纷开始消费降级,美元树几乎成了美国人的大润发。2022年Q2的业绩会上,CEO麦克·维特尼斯基(Mike Witynski)称公司过去一年新增的客户里,过半的家庭年收入都在8万以上。 而且更高比例的用户选择信用卡支付,而不是现金。反映美国人的现金流比以往都更紧张。 截至2023年Q2,公司更是发现,在过去一年新增的500万新顾客里,其中260万的家庭收入超过了12.5万,这已算是高收入人群了。 美元树已经从贫困家庭的折扣店,摇身一变成为千家万户的杂货店。以至于2023年10月11日,达拉斯的一家美元树店,门店的告示为了照顾各式各样的顾客,用上了6种不同的语言。  (门店因氦气球售罄,而不得不用6种语言进行告示,来源:reddit)

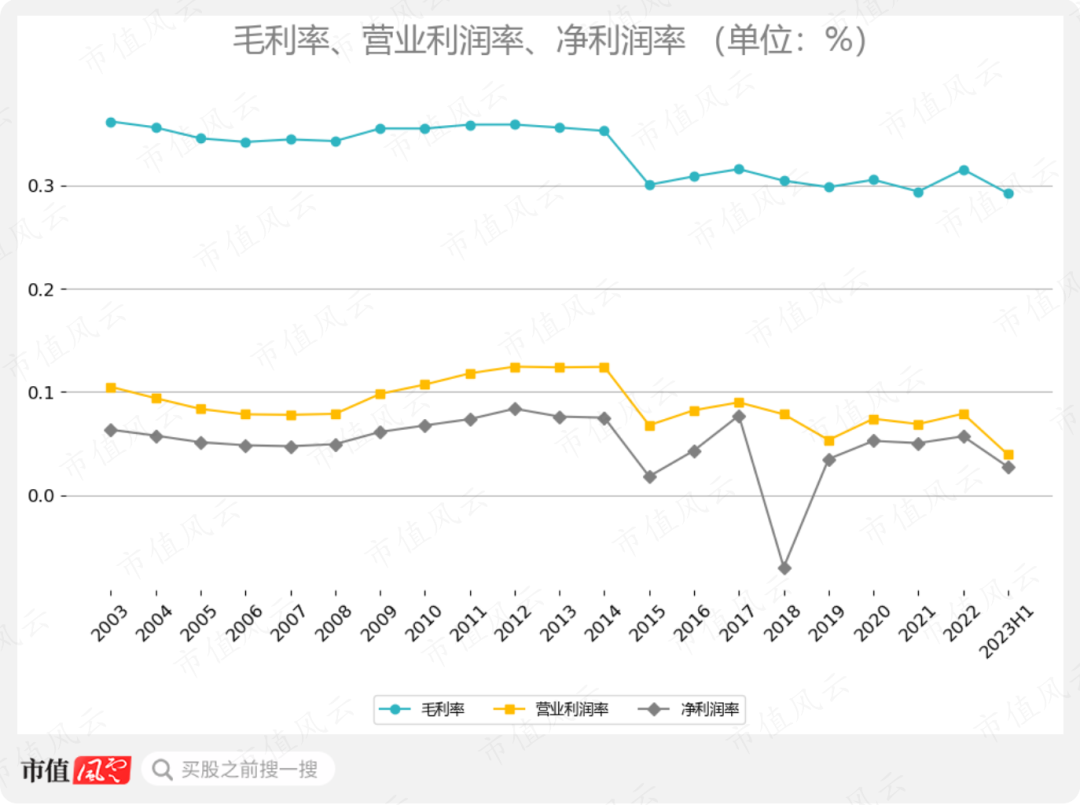

(门店因氦气球售罄,而不得不用6种语言进行告示,来源:reddit)  顾客增加了,并不意味着赚钱就更容易 但是,顾客的增加并没有给美元树带来明显更高的利润:近两年的营收在增长,但成本也在上涨,更高的进货成本和员工薪酬让净利润的改善非常有限。 在过去20年的大趋势上,公司的毛利率、营业利润率、净利润率都在下滑。截至2023年H1,三项数据分别为29.86%、3.93%、3.41%。

顾客增加了,并不意味着赚钱就更容易 但是,顾客的增加并没有给美元树带来明显更高的利润:近两年的营收在增长,但成本也在上涨,更高的进货成本和员工薪酬让净利润的改善非常有限。 在过去20年的大趋势上,公司的毛利率、营业利润率、净利润率都在下滑。截至2023年H1,三项数据分别为29.86%、3.93%、3.41%。  (来源:) 哭笑不得的是,随着经济下行,“零元购”(盗窃)的情况也愈发普遍,让公司的经营雪上加霜。以下是一些数据参考:

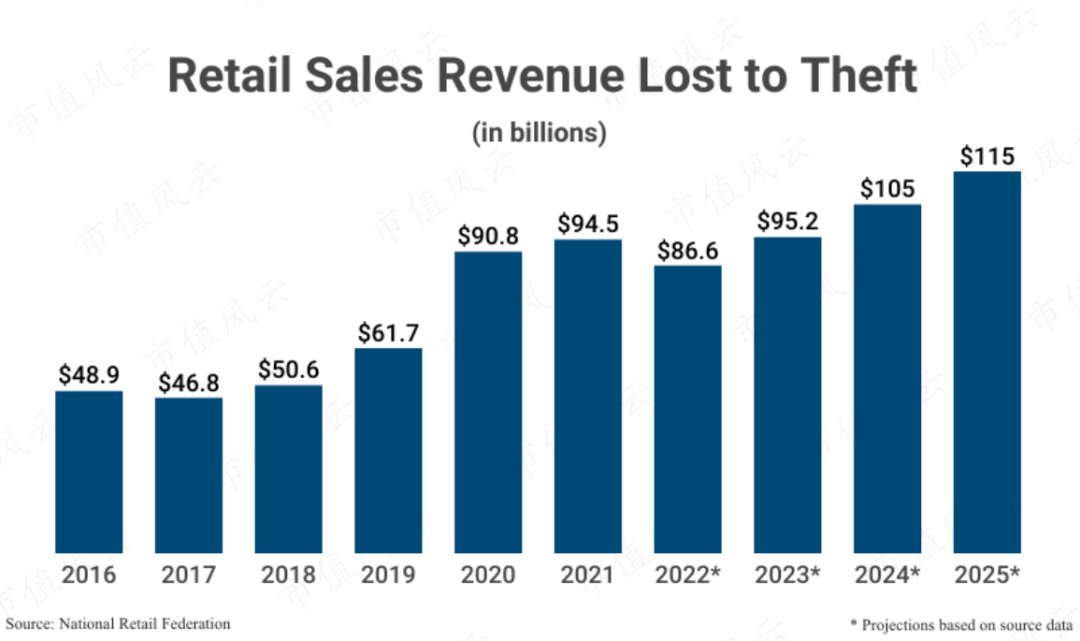

(来源:) 哭笑不得的是,随着经济下行,“零元购”(盗窃)的情况也愈发普遍,让公司的经营雪上加霜。以下是一些数据参考: 1. 根据2023年全国零售安全调查,67%的受访者表示,相比一年前,有组织的盗窃行为有所增加;2. 2022年,盗窃对美国零售业带来的损失达866亿;

(美国零售业因盗窃带来的损失,来源:capitaloneshopping.com)

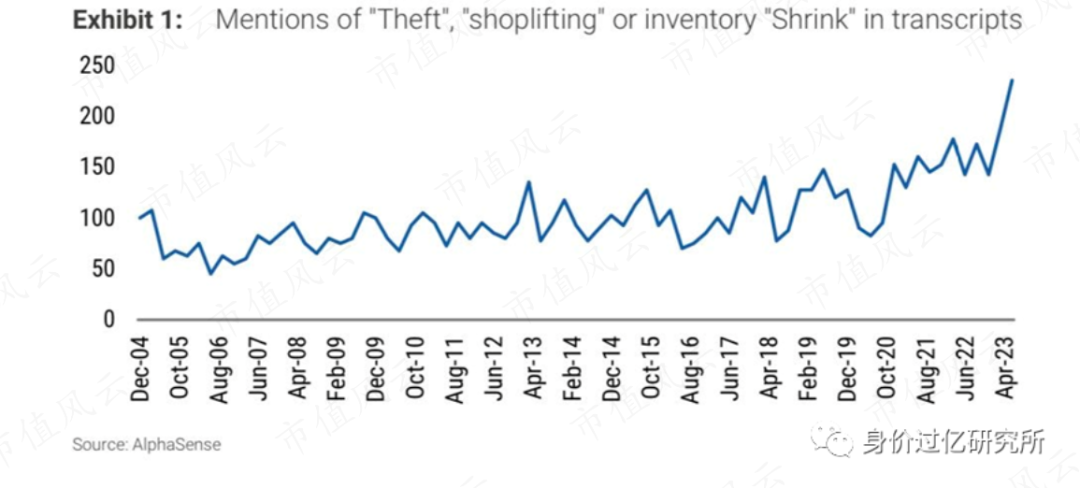

(美国零售业因盗窃带来的损失,来源:capitaloneshopping.com) 3. 由于通胀相关的连锁效应,美国上市公司高管对盗窃和入店行窃的评论比疫情前增加了2.5 倍。

(来源:身价过亿研究所,摩根士丹利) 只能说,价格亲民的美元树,对部分美国人还是太贵了,所以干脆不付钱直接顺走。公司称,2022年,“收缩”(即shrink,系零售行业术语,指由盗窃或内部问题造成的库存损失)已明显影响公司净利润。 现任CEO理查德·德赖林(Richard Dreiling)称,盗窃是公司2023年Q2毛利润下滑的主要原因之一。 尽管公司在做预防措施,例如将部分高价值商品放在更难被顺手拿走的货架位置,下架那些常被盗窃的商品,以及将部分商品锁进玻璃柜等,但德赖林遗憾地表示,盗窃问题依然“远远超出了预期”。 实际上,北美的硬折扣零售行业过去15年很艰难。于2014年被公司收购的家庭美元商店(Family Dollar,股票代码FDO.N),是这个行业的写照。 家庭美元商店,是另一个成长迅猛的硬零售品牌,被收购时,家庭美元商店的门店数量甚至比美元树还多。只不过,业绩蒸蒸日上的表象蒙蔽了这个行业盈利愈发艰难的事实。 家庭美元商店创始人利昂·莱文(Leon Levine)从小就有商人潜质,12岁开始帮忙打理家族企业,19岁和哥哥谢尔曼买下一家床罩工厂,并设法在波多黎各打开了市场。 1959年,22岁的莱文在肯塔基州偶遇了一家一元店,并立刻对这种商业模式着迷,同年11月,他在家附近也开了一家一元店,店内商品定价都在2元以内。 家庭美元商店的成长堪称平步青云,11年后的1970年就上市,2001纳入标普500,2002年成为全球五百强企业。 外表看来,这也是一家潜力无穷的硬零售品牌。所以,当2014年卡尔·伊坎进入家庭美元商店的管理层,闹得翻天覆地时(也就是文章开头的故事),美元树赶紧抓住了机会:拟以85亿的对价收购家庭美元商店100%股份。 美国有句俗语:邻居家的草坪总是更诱人。这句话形容美元树眼中的家庭美元商店很合适。 收购后,家庭美元商店并没有给公司带来想要的增长。2016-22年间,美元树原有业务的营收从101亿增长至154亿,CAGR为7.22%,而收购后的家庭美元商店的营收从106亿增长至129亿,CAGR仅为3.38%。

(来源:身价过亿研究所,摩根士丹利) 只能说,价格亲民的美元树,对部分美国人还是太贵了,所以干脆不付钱直接顺走。公司称,2022年,“收缩”(即shrink,系零售行业术语,指由盗窃或内部问题造成的库存损失)已明显影响公司净利润。 现任CEO理查德·德赖林(Richard Dreiling)称,盗窃是公司2023年Q2毛利润下滑的主要原因之一。 尽管公司在做预防措施,例如将部分高价值商品放在更难被顺手拿走的货架位置,下架那些常被盗窃的商品,以及将部分商品锁进玻璃柜等,但德赖林遗憾地表示,盗窃问题依然“远远超出了预期”。 实际上,北美的硬折扣零售行业过去15年很艰难。于2014年被公司收购的家庭美元商店(Family Dollar,股票代码FDO.N),是这个行业的写照。 家庭美元商店,是另一个成长迅猛的硬零售品牌,被收购时,家庭美元商店的门店数量甚至比美元树还多。只不过,业绩蒸蒸日上的表象蒙蔽了这个行业盈利愈发艰难的事实。 家庭美元商店创始人利昂·莱文(Leon Levine)从小就有商人潜质,12岁开始帮忙打理家族企业,19岁和哥哥谢尔曼买下一家床罩工厂,并设法在波多黎各打开了市场。 1959年,22岁的莱文在肯塔基州偶遇了一家一元店,并立刻对这种商业模式着迷,同年11月,他在家附近也开了一家一元店,店内商品定价都在2元以内。 家庭美元商店的成长堪称平步青云,11年后的1970年就上市,2001纳入标普500,2002年成为全球五百强企业。 外表看来,这也是一家潜力无穷的硬零售品牌。所以,当2014年卡尔·伊坎进入家庭美元商店的管理层,闹得翻天覆地时(也就是文章开头的故事),美元树赶紧抓住了机会:拟以85亿的对价收购家庭美元商店100%股份。 美国有句俗语:邻居家的草坪总是更诱人。这句话形容美元树眼中的家庭美元商店很合适。 收购后,家庭美元商店并没有给公司带来想要的增长。2016-22年间,美元树原有业务的营收从101亿增长至154亿,CAGR为7.22%,而收购后的家庭美元商店的营收从106亿增长至129亿,CAGR仅为3.38%。  (来源:) 而且这次收购增收不增利,公司收购后的第一个完整财年,2017年净利为17.14亿,而此后,公司的净利就再也没有超过这个数字。 实际上,当初在被收购前,家庭美元商店的光鲜外表下,就已暗藏问题:门店管理不善和商品选择不足,导致顾客不断流失。其实老实说,要是当初真的经营不错,也不会引起卡尔·伊坎这样的激进投资者关注了。 风云君过去专门对卡尔·伊坎写过一篇分析,感兴趣的老铁可以一读。 (知天下事的)

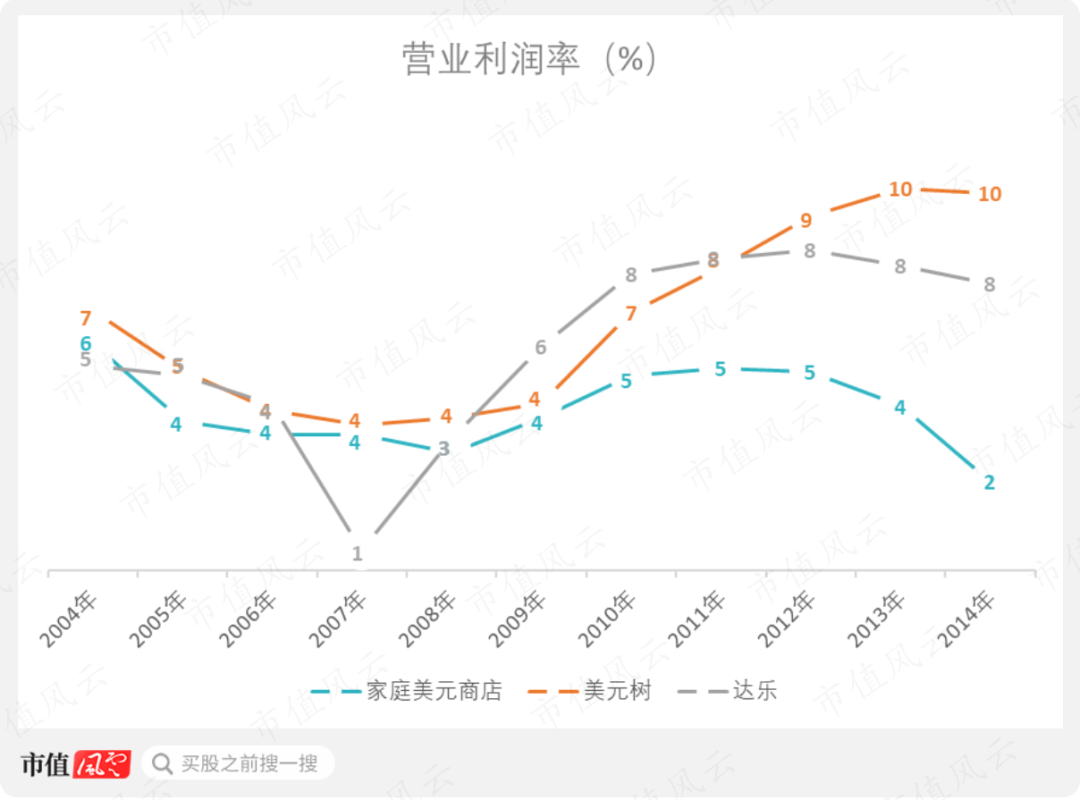

(来源:) 而且这次收购增收不增利,公司收购后的第一个完整财年,2017年净利为17.14亿,而此后,公司的净利就再也没有超过这个数字。 实际上,当初在被收购前,家庭美元商店的光鲜外表下,就已暗藏问题:门店管理不善和商品选择不足,导致顾客不断流失。其实老实说,要是当初真的经营不错,也不会引起卡尔·伊坎这样的激进投资者关注了。 风云君过去专门对卡尔·伊坎写过一篇分析,感兴趣的老铁可以一读。 (知天下事的) 实际上,当时美国上市的三家硬折扣零售公司里,家庭美元商店的营业利润率是最低的,截至2014年收购时,甚至下滑至2%,远低于美元树的10%和达乐(DG.N)的8%。  (来源:)

(来源:)  苍天饶过谁,如今也被激进投资者入局 咒骂不休的卡尔·伊坎批评霍华德·莱文只是为了想要保留CEO职位而唆使公司拒绝达乐的购买要约(美元树承诺将保留莱文的职位)。 虽然嘴上说着“这类美国上市公司烂透了”,但伊坎还是从这次收购中获利了2亿。 不过,接盘的美元树可就没有安慰奖。 2018年Q4,由于家庭美元商店业务的不佳表现,公司对相关商誉计提了27.3亿的减值。并计划于2019年,关停390家并翻新1,000家家庭美元店。 但截至2022财年结束,家庭美元商店的经营情况依然没有明显改善,因此公司的部分股东已在给管理层施压,提议剥离家庭美元商店业务。 天道好轮回,苍天饶过谁。美国上市的三家硬折扣零售商中,达乐和家庭美元商店都先后迫于股东压力而经历重大重组。这次,需要面对重组压力的是美元树。 2021年11月12日,激进投资者保罗·希拉尔(Paul Hilal)通过他的私募基金,Mantle Ridge,在获得美元树1,273万股后(占总股本的5.7%),成为公司第三大股东。 保罗·希拉尔曾在潘兴广场(Pershing Square)工作了十年,担任高级合伙人,(潘兴广场是著名激进投资者比尔·阿克曼(Bill Ackman)成立的公司),并于2016年成立了Mantle Ridge。 Mantle Ridge提出的尖锐要求,和其平静语气形成一种诙谐对比。Mantle Ridge要求全体11名董事会成员悉数离开,理由:“换掉董事会对公司有益”。

苍天饶过谁,如今也被激进投资者入局 咒骂不休的卡尔·伊坎批评霍华德·莱文只是为了想要保留CEO职位而唆使公司拒绝达乐的购买要约(美元树承诺将保留莱文的职位)。 虽然嘴上说着“这类美国上市公司烂透了”,但伊坎还是从这次收购中获利了2亿。 不过,接盘的美元树可就没有安慰奖。 2018年Q4,由于家庭美元商店业务的不佳表现,公司对相关商誉计提了27.3亿的减值。并计划于2019年,关停390家并翻新1,000家家庭美元店。 但截至2022财年结束,家庭美元商店的经营情况依然没有明显改善,因此公司的部分股东已在给管理层施压,提议剥离家庭美元商店业务。 天道好轮回,苍天饶过谁。美国上市的三家硬折扣零售商中,达乐和家庭美元商店都先后迫于股东压力而经历重大重组。这次,需要面对重组压力的是美元树。 2021年11月12日,激进投资者保罗·希拉尔(Paul Hilal)通过他的私募基金,Mantle Ridge,在获得美元树1,273万股后(占总股本的5.7%),成为公司第三大股东。 保罗·希拉尔曾在潘兴广场(Pershing Square)工作了十年,担任高级合伙人,(潘兴广场是著名激进投资者比尔·阿克曼(Bill Ackman)成立的公司),并于2016年成立了Mantle Ridge。 Mantle Ridge提出的尖锐要求,和其平静语气形成一种诙谐对比。Mantle Ridge要求全体11名董事会成员悉数离开,理由:“换掉董事会对公司有益”。  同时,Mantle Ridge提议前达乐CEO,理查德·德赖林,成为公司的新CEO。 2022年3月,美元树与Mantle Ridge达成和解:董事会换下6名董事,并新增7名Mantle Ridge提名的董事,其中,德赖林担任执行主席,Mantle Ridge的希拉尔担任副主席。 截至2023年Q2,Mantle Ridge仍是公司第三大股东,积极推进着转型方案。在Mantle Ridge的推进下,公司于2023年6月公布了转型计划,主要从优化供应链、更新数字化系统、上调员工薪酬三个角度优化公司运营效率。 不过,CEO德赖林坦言,公司目前有诸多挑战,例如:大量门店自1975年就没有翻新,部分门店员工严重不足以至于无法正常营业,部分数字化系统是如此老旧以至于编写这些代码的工程师已退休,等等。 只能说,美元树的转型之路道阻且长。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

同时,Mantle Ridge提议前达乐CEO,理查德·德赖林,成为公司的新CEO。 2022年3月,美元树与Mantle Ridge达成和解:董事会换下6名董事,并新增7名Mantle Ridge提名的董事,其中,德赖林担任执行主席,Mantle Ridge的希拉尔担任副主席。 截至2023年Q2,Mantle Ridge仍是公司第三大股东,积极推进着转型方案。在Mantle Ridge的推进下,公司于2023年6月公布了转型计划,主要从优化供应链、更新数字化系统、上调员工薪酬三个角度优化公司运营效率。 不过,CEO德赖林坦言,公司目前有诸多挑战,例如:大量门店自1975年就没有翻新,部分门店员工严重不足以至于无法正常营业,部分数字化系统是如此老旧以至于编写这些代码的工程师已退休,等等。 只能说,美元树的转型之路道阻且长。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为原创 未获授权 转载必究

本文作者可以追加内容哦 !