2023年美国股票的表现异常出色,但在当前环境下,这种超出的表现看起来越来越脆弱。

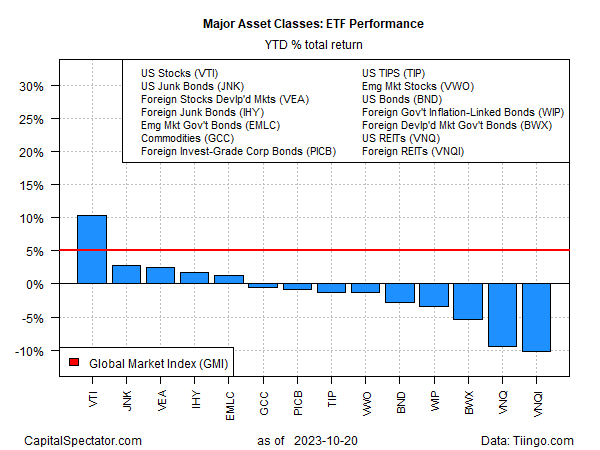

截至10月20日的数据,根据一组代理ETF(交易所交易基金),美国股票仍然在全球市场中遥遥领先。尽管最近有所损失,但富国全美股市指数基金(VTI)的涨幅为10.3%。

尽管与7月底VTI的涨幅相比大致只有一半,但相对而言,它仍然在竞争中占据了很大的优势。

今年表现第二强劲的资产是美国垃圾债券(JNK),涨幅相对较为温和,为2.8%。同时需要注意的是,大部分主要资产类别今年的表现都是亏损的。

表现最差的资产是美国以外的房地产股,通过富国全球除美国房地产指数基金(VNQI)的表现,截至上周五的数据已经下跌超过10%。

目前主要的阻力来自不断上升的国库债券收益率。在今天的早盘交易中,美国10年期国库债券收益率上升至5%以上,创下自2007年以来的最高水平。较高的收益率使投资者面临与股票越来越有竞争力的替代选择,之前股票受益于接近零的收益率。

LPL Financial的首席固定收益策略师劳伦斯·吉勒姆表示:“风险和回报的最佳组合是长期锁定更高的利率。”

这变得更容易实现,因为“债券守夜人”正在回归,这是瑞银资产管理全球主权债券和货币部门负责人凯文·赵的观察。

“守夜人”这个术语指的是债券投资者认为货币或财政政策通胀,决定出售债券,从而提高收益率。

这对于股票、房价、财政政策、货币政策等资产价格非常重要,因此债券市场不再是免费的游乐场,政府必须在未来方面非常谨慎。”

对于评估资产配置变化的策略师来说,债券的预期回报(用当前收益来估算)已经上升。

换句话说,与以前联邦储备委员会在2023年3月开始提高其目标利率之前收益较低的情况不同,股票的竞争已经不再疲软。

简而言之,最近投资者重新评估了预期回报和风险,市场预期的重新校准对美国股票构成了威胁,尽管它们仍在享受今年迄今为止的超额回报。

市场预期的重新校准将如何展开目前还不确定,但目前来看,最不费力的路径似乎是在更多关于未来的信心出现之前,平衡不同资产表现的差异。

瑞穗国际全球宏观策略交易部门负责人彼得·查特韦尔建议:“债券收益率的任何上升都会给市场带来相同的困难——更高的‘无风险’利率将鼓励投资者减少风险资产的持有,如股票、信用和新兴市场资产,并增加对国库券的配置。”

风险警示:过去表现并不代表未来结果。以上分析并未考虑您个人的财务状况。请在做任何投资之前评估您自身的情况,或是询问独立的投资咨询。

本文作者可以追加内容哦 !