1、市场回顾与分析

主要指数情况

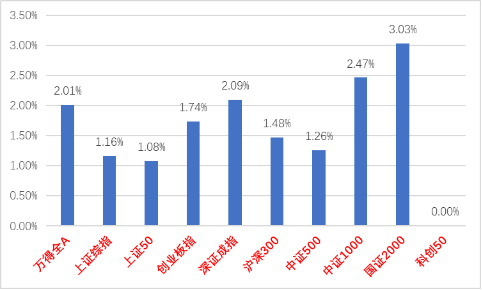

上周A股主要指数均上涨,交易热度上升。

图1:A股主要指数周涨跌幅

(资料来源:wind,统计区间:2023/10/23-2023/10/27)

各行业情况

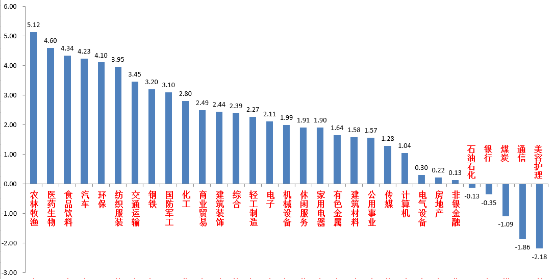

31个申万一级行业中,农林牧渔(5.12%)、医药生物(4.60%)和食品饮料(4.34%)居涨幅前三。美容护理(-2.18%)、通信(-1.86%)和煤炭(-1.09%)居跌幅前三。

图2:申万一级行业周涨跌幅

(资料来源:wind,统计区间:2023/10/23-2023/10/27)

2、策略观点

宏观与市场回顾

10月24日,十四届全国人大常委会第六次会议表决通过:中央财政将在今年四季度增发2023年国债10000亿元,作为特别国债管理。预计赤字率由3%提高到3.8%左右。今年拟安排使用5000亿元,结转明年使用5000亿元。资金将重点用于水利建设和防灾减灾领域。今年使用的5000亿对于今年16万亿以上的基建投资来说可以产生不到3%的拉动,对于短期经济基本面的拉动效果有限,更多的是情绪带动作用。中央加杠杆终于落实,基建也是快速把货币注入实体经济,拉动就业的好方法。也为明年中央进一步加杠杆进行稳增长打开了想象空间。

10月26日,美国三季度GDP环比折年率初值为4.9%(前值2.1%),预期4.7%。9月核心PCE物价指数同比+3.7%(前值+3.9%),预期+3.7%; 美国三季度GDP超预期,消费和库存是主要驱动,核心PCE通胀符合市场预期,联储加息预期有所降温。市场认为经济高增或难以持续,美股、美债收益率同步下行。

10月27日,1-9月规上工业企业盈利同比-9.0%,前值-11.7%;其中,9月单月同比11.9%。工业企业盈利累同比降幅延续收窄,单月同比连续2个月保持两位数正增长;原因主要有低基数影响和上游原材料、下游消费相关行业盈利占比回升。库存端看,库存增速小升。工业企业盈利数据表明我国经济基本面仍处于弱复苏进程中。

当前,公募基金三季报已经披露完毕,三季度相对二季度,普通股票型基金加仓0.34%至89.89%,偏股混合型基金减仓0.25%至87.11%,灵活配置型基金加仓0.75%至73.02%,平衡混合型基金减仓0.06%至58.12。行业方面,食品饮料仓位提升1.46%至14.38%,医药生物仓位提升1.05%至13.03%,这两个行业成为加仓最多板块。另外非银金融、汽车、有色金属、基础化工等行业加仓幅度也相对居前;而TMT仓位整体回落,计算机、通信、传媒仓位分别下降1.78%、0.71%、0.47%,仅电子仓位继续抬升0.39%;电新仓位下降最多,回落3.98%至11.01%。公募基金总体仓位较高。

后市展望

上周A股情绪明显好转,开始放量。从基本面看,目前内需仍弱,但经济数据有筑底迹象。从政策面看,财政刺激动作开始出炉。从资金面看,外资开始有流入动作,两融资金、新基金发行等指标处于低位,社保、汇金等均有入市动作。

多个中长期利好因素开始累积,市场情绪也得到一定好转,除上文提到的外,当前三季报接近披露完毕,市场对于业绩的一些担心也即将落地。Apec会议将在11月举办,当前中美关系也有缓和迹象,沟通频次增加,也是为apec会议的元首会谈而预热,利于市场情绪好转。结合A股的低点位,预计短期市场反弹概率增加,可以更加积极一些,对市场抱有审慎乐观的态度。建议投资者短期提升仓位至中等偏高。行业上,鉴于A股依然缺乏主线,继续建议均衡配置风格并注意热点切换,对于红利类行业,如市场情绪好转则不占优,但仍建议作为底仓配置一部分。而对于进攻性较强的顺周期和弱周期标的,以寻找低位和情绪面改善标的(如华为链,卫星互联网,医药等)配置为主。$中加转型动力混合A(OTCFUND|005775)$$中加消费优选混合A(OTCFUND|012202)$$中加消费优选混合C(OTCFUND|012203)$

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

本文作者可以追加内容哦 !