猛兽财经获悉,总部位于新加坡的Trident Digital Tech Holdings Ltd$Trident Digital Tech Holdings L(NASDAQ|TDTH)$(简称:Trident Digital)近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(TDTH) ,Trident Digital计划通过此次纳斯达克IPO上市以每股9美元的拟议中间价出售187.5万股B类普通股,并募集1688万美元的资金。

公司介绍

总部位于新加坡的Trident Digital是一家为电子商务,食品和饮料,金融科技,医疗保健和服务,批发和零售”等行业的中小企业提供电子商务技术解决方案和数字化转型服务的公司。

截至2023年6月30日,该公司已为200多家客户提供了服务。

猛兽财经通过查询Trident Digital的招股书得知,Trident Digital管理层由创始人、董事长兼首席执行官Soon Huat Lim先生领导,他自公司于2021年成立以来一直在公司工作。

截至2023年6月30日,Trident Digital已经获得了36,342美元投资。除此之外,股东们还向Trident Digital Tech Ltd、Trident Group Holdings、Tri Wealth、Soon Tai Lee和Yat Hong Lo等投资者预付了750万美元的认购款。

行业概况

根据Mordor Intelligence2023年的市场研究报告,新加坡信息和通信技术产品和服务市场的规模预计将在2023年至2028年期间增长8.2%。

需求增长的主要原因是数字化发展项目的启动,5G无线标准功能的持续推出以及政府对该行业的优先考虑。

预计到2025年底,整个新加坡岛将实现5G的全面覆盖。

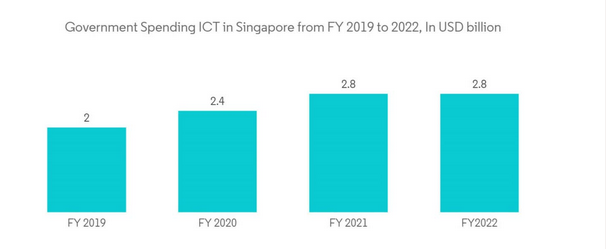

下图为新加坡政府在信息和通信技术方面的支出:

(1)总收入:Trident Digital 2021年、2022年和截至2023年6月30日的总收入分别为:657,092美元、1,262,899美元、481,165美元。

(2)毛利润(亏损):Trident Digital 2021年、2022年和截至2023年6月30日的毛利润分别为:200,447美元、262,210美元、91,596美元。

(3)毛利率:Trident Digital 2021年、2022年和截至2023年6月30日的毛利率分别为:30.51%、20.76%、19.04%。

(4)营业利润(亏损):Trident Digital 2021年、2022年和截至2023年6月30日的营业利润分别为:97,463美元、1,256,486美元、1,906,312美元。

(5)综合收益(亏损):Trident Digital 2021年、2022年和截至2023年6月30日的综合收益分别为:29,661美元、1,166,971美元、1,826,559美元。

(6)经营现金流:Trident Digital 2021年、2022年和截至2023年6月30日的经营现金流分别为:244,100美元、609,946美元、2,380,926美元。

截至2023年6月30日,Trident Digital拥有400万美元的现金和1100万美元的总负债。

截至2023年6月30日的12个月内,Trident Digital的自由现金流为负(310万美元)。

IPO详情

根据IPO招股书,猛兽财经将Trident Digital的IPO情况整理如下:

(1)Trident Digital计划通过此次纳斯达克IPO上市以每股9美元的拟议中间价出售187.5万股B类普通股,并募集1688万美元的资金。

(2)没有现有股东表示有兴趣以IPO价格购买Trident Digital的股票。

(3)创始人Lim是唯一的B类股东,每股有六十票。B类股东每股有一票表决权。

(4)创始人将在IPO后立即拥有公司的投票控制权,根据纳斯达克的规则,该公司将被视为“受控公司”。

(5)该公司还将成为一家“外国私人发行人”和“新兴成长型公司”;这样做的好处可以使其能够向公众投资者披露更少的信息。

(6)但是这种类型的公司股票通常在IPO后普遍表现不佳。

(7)标普500指数将不再允许像Trident Digital这样的拥有多种股票类别的公司进入其指数。

(8)如果Trident Digital能成功在纳斯达克IPO上市,那么除去承销商超额配售期权的影响,该公司IPO时的市值将达到4.51亿美元。

(9)关于悬而未决的法律的诉讼,管理层表示,该公司可能会受到法律的索赔,但在其看来,索赔不会对其运营或财务状况产生重大不利影响。

(10)该公司目前计划不支付股息,并保留未来的收益(如果有的话),用于再投资,以满足公司的增长和营运资金需求。

(11)该公司是一家开曼群岛公司,因此公众投资者只会在开曼群岛公司中拥有权益,而不会在基础运营实体中拥有直接权益。

(12)在新加坡提供数字化转型服务的市场机会预计将以温和的增长率增长。

(13)该公司未来可能会寻求在新加坡以外的地区扩张,并在亚太地区更大的市场开展业务。

(14)作为一家即将上市的公司,该公司面临的商业风险包括规模小、收入增长变化很大以及亏损在不断增加。

(15)管理层希望企业价值/收入倍数为355倍。

(16)鉴于该公司的收入在不断下降、亏损也在不断增加、营收基础很薄弱以及估值过高,猛兽财经非常不看好Trident Digital此次纳斯达克IPO。

中介机构

猛兽财经通过查询Trident Digital的IPO招股书得知,美国老虎证券(US Tiger Securities)是Trident Digital此次纳斯达克IPO上市的唯一账簿管理人。

【境外IPO上市】的从业者比如会计事务所、律师事务所、上市公司、投行、咨询机构、券商、审计机构等相关从业者,可以联系猛兽财经,大家可以一起合作、交流、资源对接。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。

本文作者可以追加内容哦 !