——基金经理画像:广发基金·蒋科

有超额收益的基金经理大体可分为两类:一类是稳健型,特点是市场上涨时,基本能跟上市场的表现;市场下跌时,跌得比市场少。

另一类是进取型,特点是市场下跌时,跌幅跟市场差不多;市场上涨时,涨得比市场多。

国内公募基金经理中,成长风格选手往往属于进取型,行业配置较为集中,在上涨时表现出高弹性,下跌时可能也会跑输市场。

我最近关注到一位基金经理,他兼顾了成长派的锐度和均衡派的稳健,一方面挖掘成长股中的alpha机会,另一方面在成长股之外,利用自己广阔的能力圈,采取辅助策略去获得多元化收益。

任职3年以来,在成长风格总体偏逆风的市场里,他管理的组合取得了不错的收益和更小的回撤,获得了机构投资者的认可。

本期【基金经理画像】栏目为大家介绍一下广发基金·蒋科。

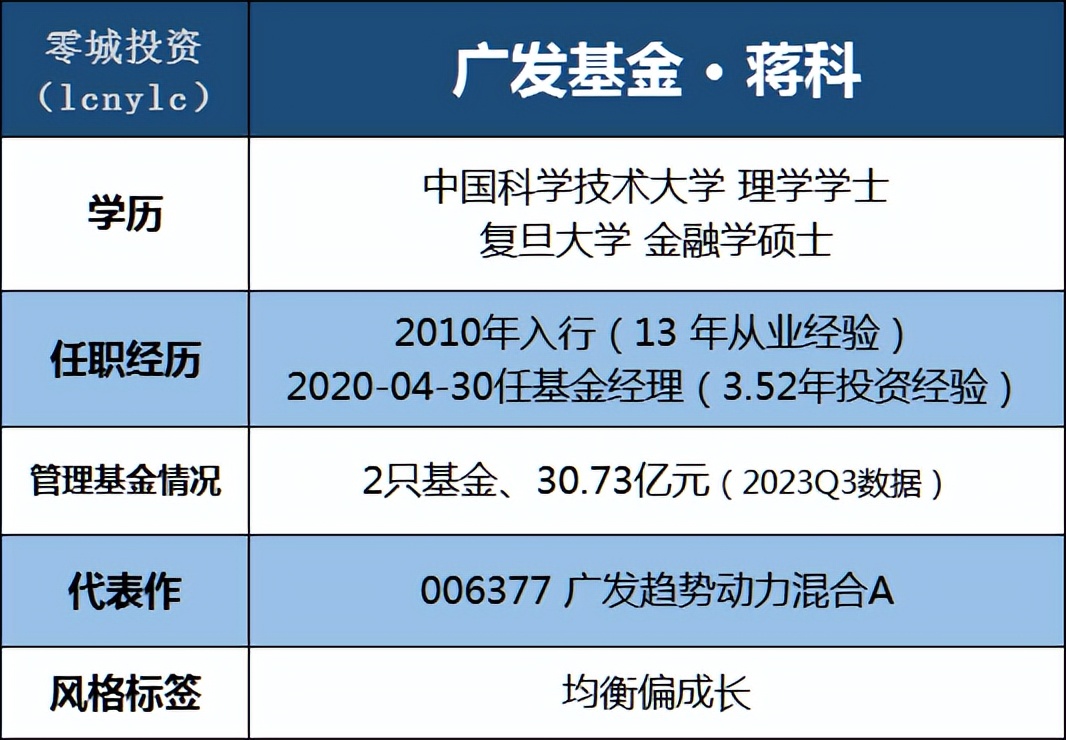

一、基本情况

蒋科具备理学和金融学的复合学历,2010-2015年在海通证券研究计算机行业;2015-2018年在上投摩根基金相继研究计算机与建材行业。

2018年10月,蒋科加入广发基金成长投资部,研究方向从主攻计算机延伸到TMT板块,并向建材、机械、化工等周期成长行业拓展,形成了较为全面的能力圈,也为他后来形成宽广的投资视野打下了较好的基础。

二、业绩和风险控制情况

代表作广发趋势动力,蒋科于2020-4-30开始参与管理,2021-1-21开始独立管理;截至2023-11-3,任职以来收益率为44.40%,同期沪深300下跌7.31%。在近几年成长风格整体跑输市场的背景下,取得这个业绩已经十分不错了。(数据来源:choice)

下图是蒋科任职以来业绩(黑线)对比沪深300(蓝线)和偏股基金指数(红线,代表同类基金水平),可以看到,蒋科独立管理以来,正好遇到A股市场回调,但他明显跑赢了同类基金,并取得不错的正收益。(数据来源:wind,2020-4-30至2023-11-3,框内部分代表蒋科开始独立管理)

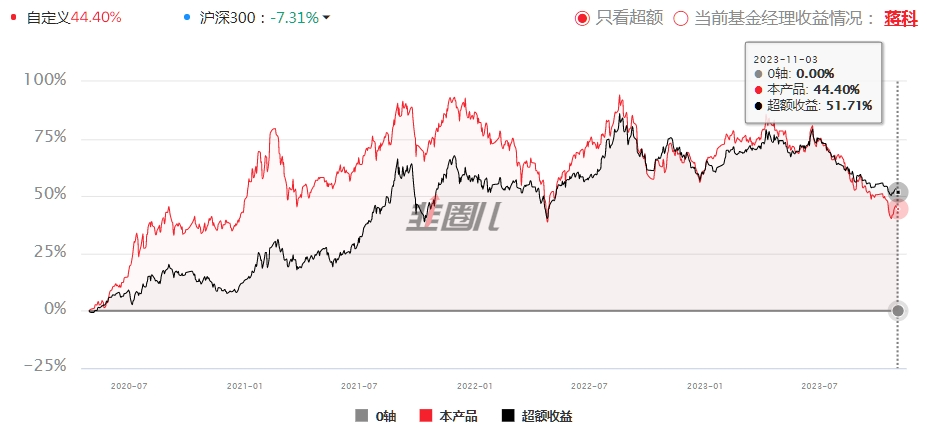

蒋科的风格均衡偏成长,虽然任职以来处于成长风格的逆风期,但他相对沪深300的超额收益较稳健。下图为广发趋势动力的净值(红线),以及相对于沪深300的累计超额收益(黑线),任职前3年都战胜了沪深300,今年前10个月暂时跑输。(图片来源:韭圈儿,数据来源:choice)

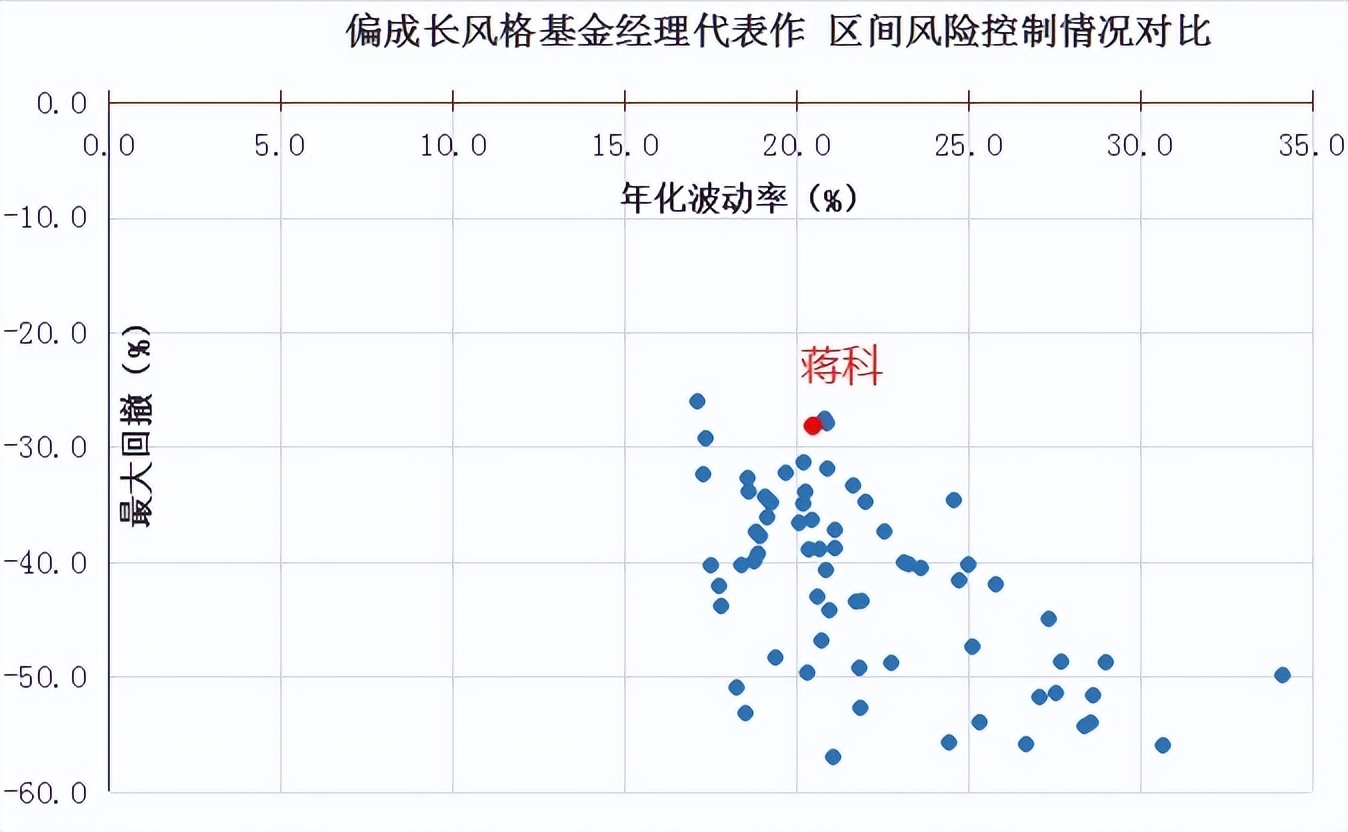

从风险控制来看,蒋科管理广发趋势动力以来年化波动率20.49%,略高于同期沪深300的17.58%和偏股基金指数的18.05%。这是因为蒋科的风格略偏成长。

同时,蒋科管理广发趋势动力以来最大回撤-28.16%,低于沪深300同期的-40.18%和偏股基金指数的-35.72%,体现出较好的回撤控制能力。

三、横向对比

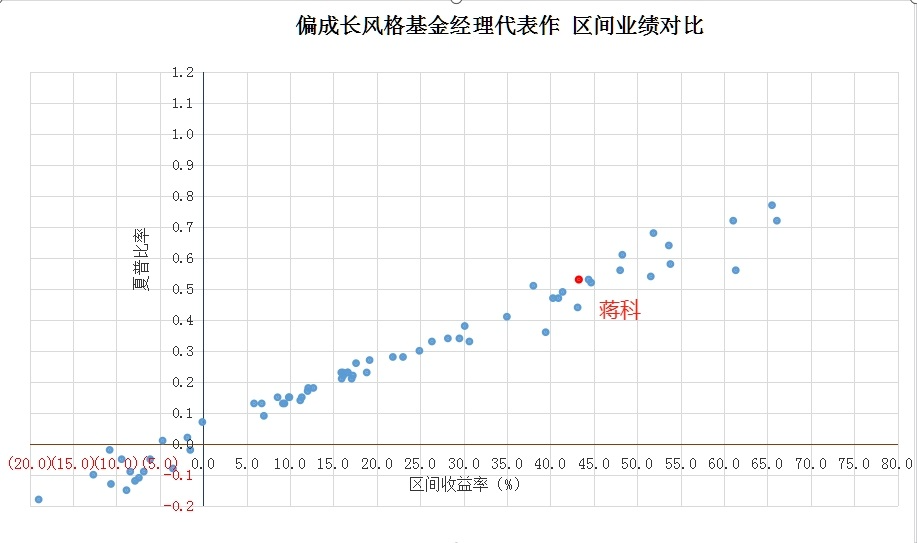

蒋科的风格偏均衡成长。下图是一些同期任职的、风格接近的基金经理代表作对比,从蒋科任职至今。

(2020-4-30至2023-11-3,数据来源:choice)

下图为同期上述经理的风控情况对比:

在上述两组对比中,蒋科的表现不算顶尖,但都居于中上水平。对于管理基金3年多的新锐来说,一上任就遇上风格逆风期,这个成绩已经算很不错。

截至2023年三季度末,蒋科管理规模30.7亿,是比较适中的管理规模。

四、定量分析(以广发趋势动力为例)

1、当前持仓情况

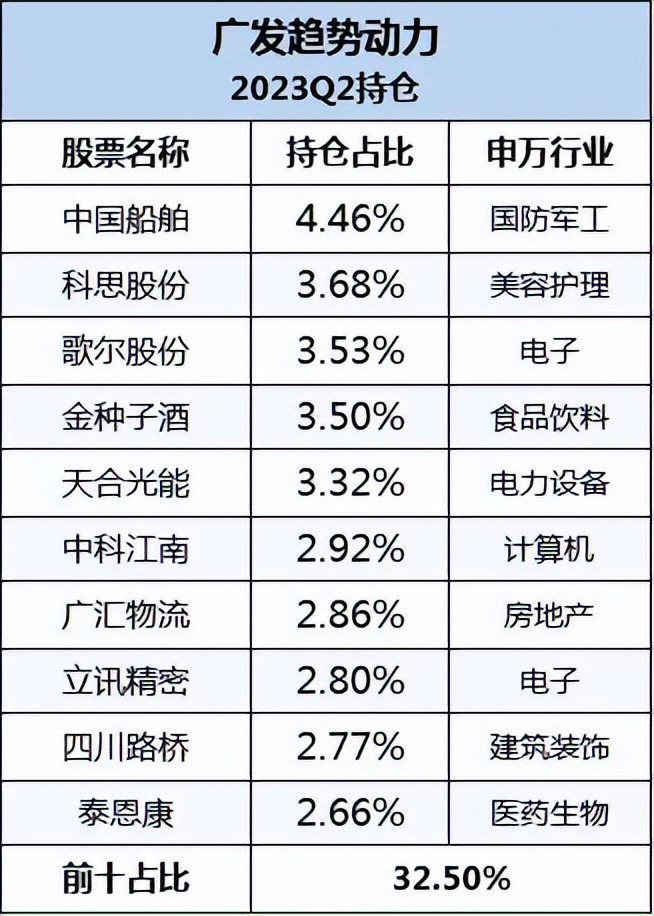

下图为广发趋势动力2023Q3前十大持仓,前十大持仓平均PE为27.9,平均PB为2.9,平均市值为2272.6亿,ROE为10.4%。(数据来源:韭圈儿)

上面这张持仓数据,印证了蒋科均衡偏成长的风格,集中度不高;前十大持仓分布在九个行业,成长型行业居多,持仓估值适中,中盘股居多。

2、历史持仓情况

从广发趋势动力近3年历史行业配置来看,在多个行业均有涉猎,行业配置较为均衡,单一行业的配比一般不超过20%,前三大行业配置一般不超过40%,对电子、计算机、建筑装饰、电力设备等行业配置较多,这些也都是蒋科过往深度研究和跟踪的行业。(截至2023年中报,数据来源:韭圈儿)

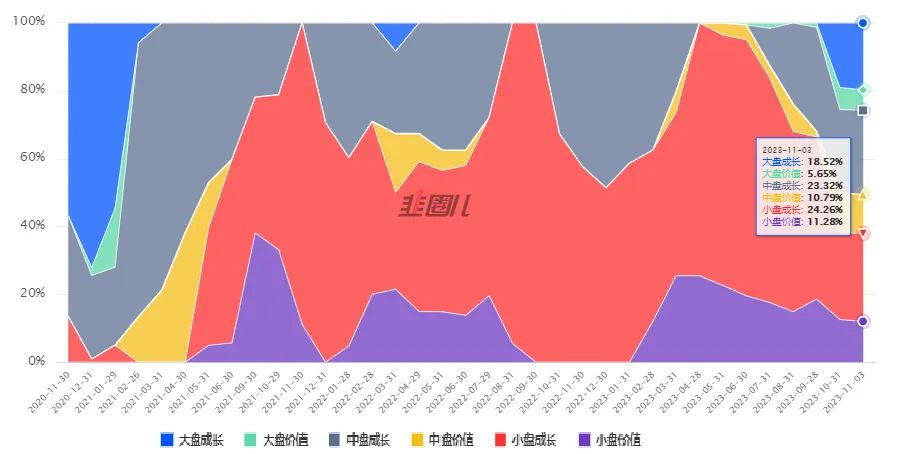

从近三年的风格配置来看,总体上风格偏成长,阶段性会配置一些价值风格。市值偏中小盘,刚好契合近几年的行情。(数据来源:韭圈儿)

从持股集中度来看,从2021年1月独立管理以来,前十大的持股集中度一般低于40%,平均为36.4%,第一大重仓股的仓位一般在6%左右,组合的持仓数常常会超过50只,持股比较分散。(数据来源:历年定期报告)

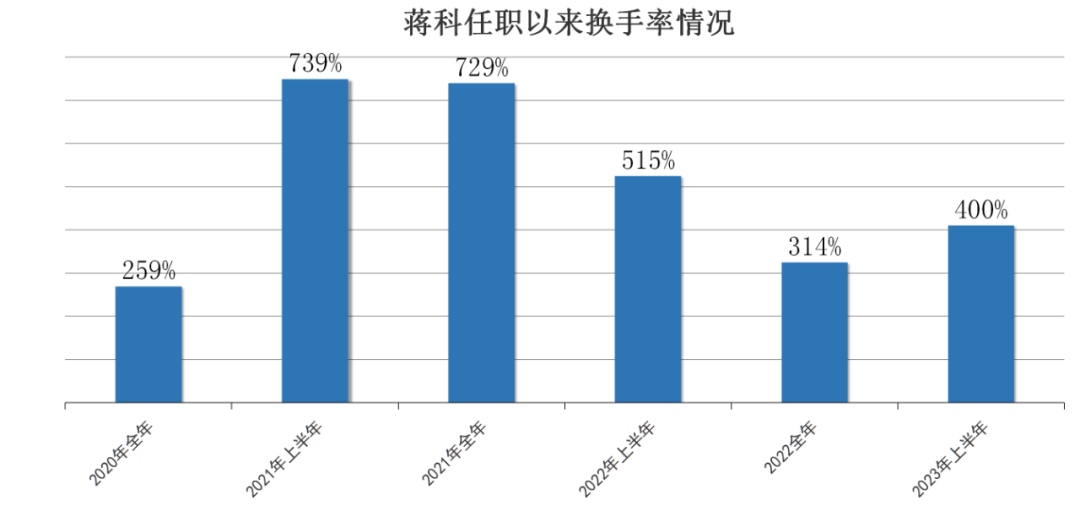

3、换手情况

从近三年来看,蒋科会做一些交易换手,换手率略高于市场平均水平,这也与他的持仓数较多有关。(数据来源:choice)

持股超过两年的重仓股有歌尔股份(10个季度)、中国船舶(9个季度)、天合光能(8个季度)、山东路桥(8个季度)。(备注:根据广发趋势动力定期报告,截至2023年三季度末,歌尔股份、中国船舶仍位列前十大之列)

4、仓位变动

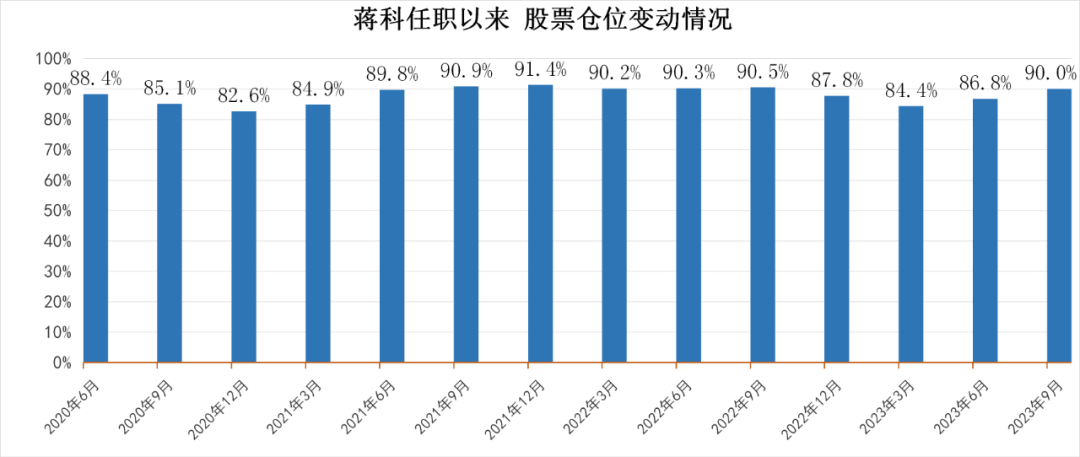

广发趋势动力是一只灵活配置型基金,股票仓位为0%-95%。从蒋科管理以来的仓位变化来看,一直保持高仓位,不太做择时,平均仓位保持在88%左右。(数据来源:choice)

5、持有人结构

蒋科任职以来,逐渐得到机构投资者的认可,机构占比持续提升。2023年中报显示,机构占比达到93%。(数据来源:choice)

五、投资框架分析

根据公开报道,蒋科的投资框架可以用“科技成长为主、多种策略辅助、重视Alpha强于Beta、组合配置均衡”来概括。

蒋科认为,投资回报一般来源于三个部分:一是股息,二是估值,三是盈利增长。其中盈利增长属于确定性较强的投资回报,也是组合的主要收益来源。

他倾向于从确定性出发投成长,追求确定性大于弹性,重视Alpha强于Beta,着眼上市公司的盈利增长,挖掘长期优秀的成长公司。

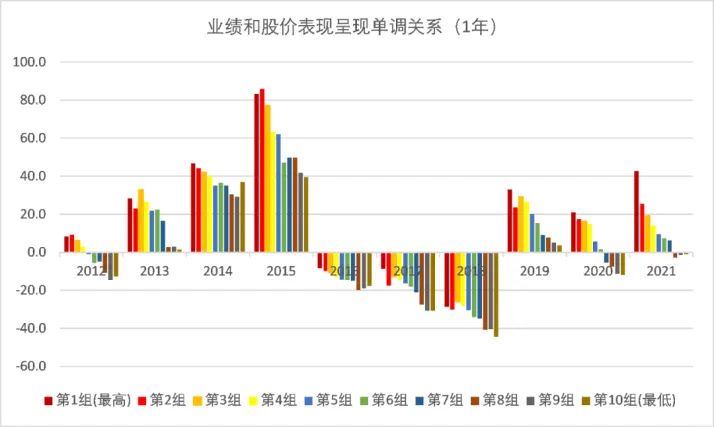

他自己也做过研究测算,发现无论是一年期还是三年期,公司的股价都与业绩增速的相关性非常强。下面两张图是蒋科的测算数据。(数据来源:Wind,2012-2021年,测算内容来自于基金经理的投资随笔《蒋科:投资者的未来》)

对于估值,蒋科认为估值是市场交易的结果,不能以估值提升作为收益的主要来源,这种机会难以把握,但也要在盈利增长的基础上考虑估值可能的变化。

在行业选择上,蒋科关注的成长行业包括新兴成长与周期成长。

新兴成长方向,他重点关注的是科技板块,立足产业趋势,紧密跟踪产业变化,关注新技术、新产品和新模式等带来的产业变革。

周期成长主要由需求驱动,主要关注行业的需求变化,在行业需求持续上行的阶段参与投资。

投资策略方面,蒋科并非只采用单一策略,而是充分借助其在十年行业研究生涯中积累的研究功底,结合不同行业的特点,丰富组合的收益来源。具体来说,主要分为三种策略:产业趋势投资、高安全边际价值投资和困境反转逆向投资。

产业趋势投资是主策略,前面已经介绍过。高安全边际的价值投资和困境反转投资属于组合中的辅助策略,机会不是很多,他平时在研究中发现了也会参与,这样能使得组合风格更加均衡。

另一方面,A股市场风格每隔几年就会切换,当他擅长的成长板块没有机会时,辅助策略可以帮助他在其他领域捕捉机会。这也是蒋科任职以来超额收益比较稳定的原因。

下表中为蒋科独立管理基金以来每季度的前十持仓,根据我个人的猜测,其中标蓝的可能是高安全边际的价值投资标的,标绿的个股为困境反转投资标的,总体上还是产业趋势投资居多。(数据来源:choice,2021Q1至2023Q3)

在个股选择方面,蒋科最主要的着眼点是盈利持续增长,重点考虑企业竞争力、商业模式、业绩可持续性,兼顾估值和成长性。

组合构建方面,蒋科经历过10多年的市场起伏,对市场抱有较强的敬畏之心,更倾向于构建均衡组合,分散配置相关系数较低的多个行业来保持组合的均衡性,单一行业配置比例不会超过20%。

结语:蒋科的投资风格兼顾锐度和稳健,作为一名深耕研究十年、管理公募三年的基金经理,虽然上任即遇到逆风期,但总体取得了不错的业绩。如果后续市场风格偏向成长,他可能会有更加出色的表现。从近期公募基金的主流观点和市场表现来看,成长风格的强势期可能即将到来。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

$广发趋势动力混合A(OTCFUND|006377)$$广发研究精选股票A(OTCFUND|010112)$

本文作者可以追加内容哦 !