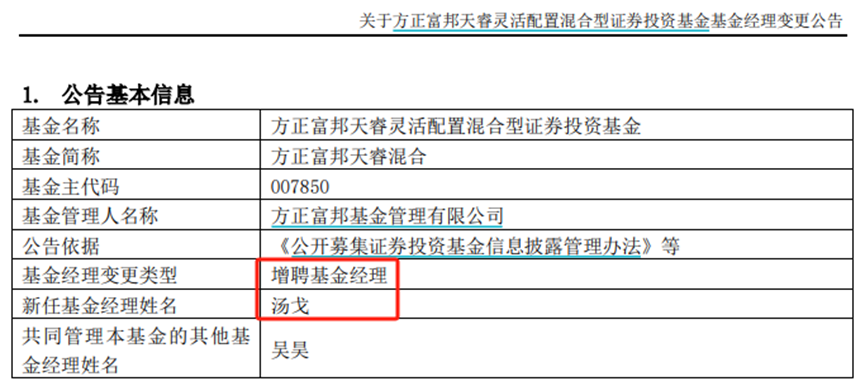

说个大消息,

汤戈复出了!

今天上午,方正富邦基金发布公告,方正富邦天睿增聘汤戈共管。

汤戈是谁?

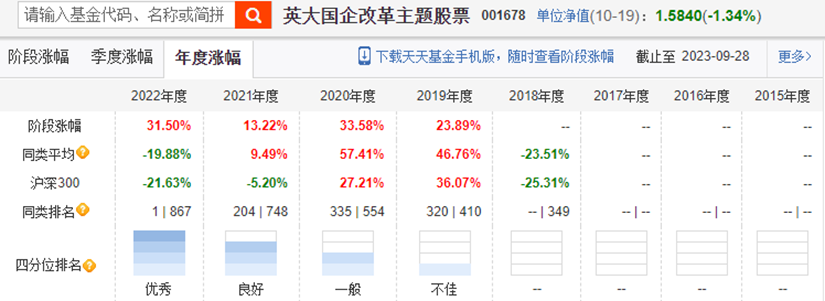

去年股票型冠军基金经理,

他和张媛共管的英大国企改革2022年涨了31.5%,勇夺股票型基金中的第一名。

(数据来源:天天基金,截至2023年10月19日)

当时,大家还对这只基金到底是汤戈主导还是张媛主导,争论不休,

同时,汤戈到底是怎么做投资的,为什么他和张媛共管的4只基金,2022年业绩表现出现分化,大家也是云里雾里。

最近,懒猫有幸跟汤总交流,这些问题都有了清晰的答案。

01

先说说汤戈的职业成长路径。

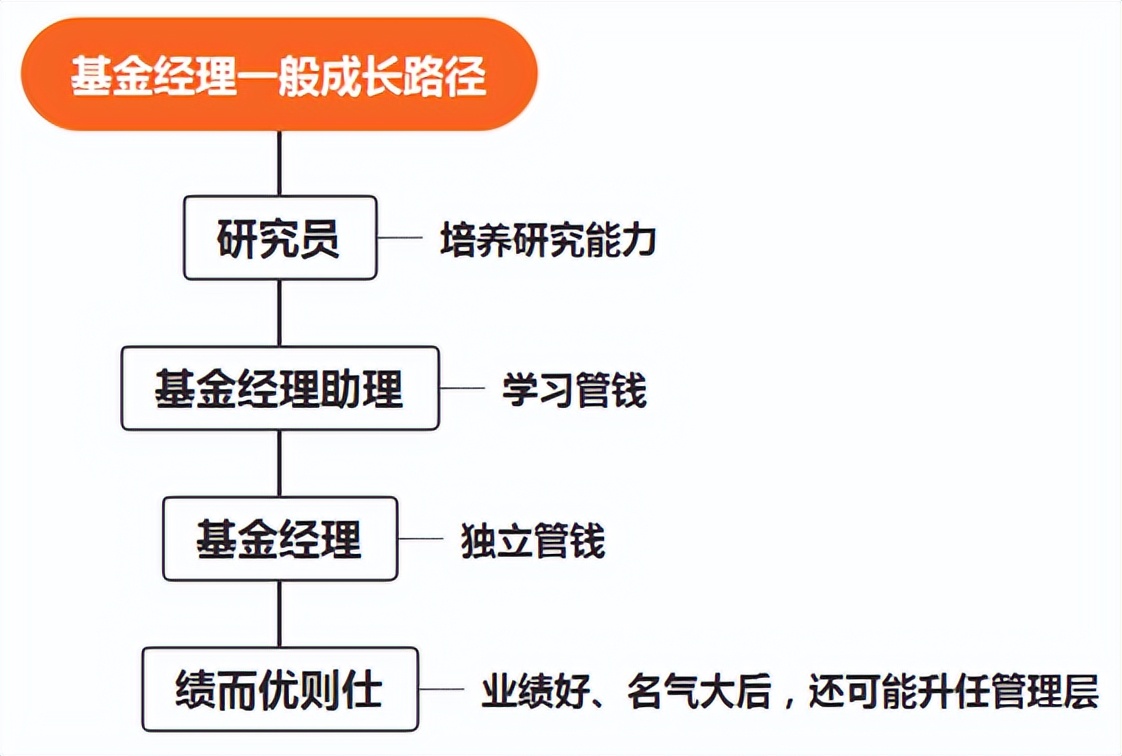

一般来说,基金经理的成长路径是这样的:

第一,先当几年研究员,练功底(如果是毕业去券商的话,可能还要跳槽到基金公司再当几年研究员,毕竟基金经理一般从内部研究员中选拔)。

第二,当基金经理助理,学习管钱。

第三,上任基金经理,独立管钱。

第四,进一步升职,如果业绩好、名气大,还可能“绩而优则仕”,出任公司副总经理或更高的职位。

但汤戈没走这条路,

2001年,他清华大学硕士毕业后是去了券商,干过投行,也干过研究员。

但离开券商后,他并没有加入基金公司,而是去了保险公司。2007年加入英大人寿,负责权益投资,一路做到了资产管理中心的副总经理。

2016年,他又加入了泛海投资集团,任助理总裁,负责公司的整个证券业务条线,人事权、管理权、考核权一手抓。

然后是2020年5月,汤戈去了英大基金,任权益投资总监、权益投资部总经理,负责英大基金的权益投资业务,并于2021年8月亲自下场管公募基金,一鸣惊人,拿下了2022年股票型基金冠军基金经理。最近三年,英大基金权益类资产业绩在143家基金管理人中位居第4,(数据来源:海通证券,2020.10.9-2023.9.28)。这背后英大基金原权益投资总监、权益投资部总经理的汤戈或功不可没。

02

不一样,且多元的职业发展路径也塑造了汤戈不一样的投资思路。

具体来说,

保险公司的经历,让他得以用甲方的视角去思考一只基金好不好,基金经理哪些地方做的好,哪些地方又有欠缺。

所以,在后来管基金时,他特别看重风险收益比。在他看来,基金赚钱,基民不赚钱的原因主要是因为基金波动太大,持有人很容易被甩下车,要给基民良好的持有体验。

在泛海投资时,因为是高管,有证券业务的最高权限,还要带团队,这让他对股票、基金投资也有了更高一层的理解。

投资理念上,

他坚信“价值发现、研究驱动”才是长远之道,通过趋势博弈或者押注赛道、贴标签,都只可能带来短期的业绩,无法长久。

因此他不抱团、不追热点,远离基金主流审美。

例如,2021年春节前,正值核心资产最后的狂欢,汤戈却拿着一堆不抱团的品种,导致排名滑落到后30%。

但春节一过,核心资产一溃千里,汤戈的重仓股进入收获期,排名瞬时提升到前3%。

另外,他并不认可“风险和收益成正比,风险越大,收益越大”的说法。

多年的投资实践告诉他,当你选的品种有问题时,是波动又大,收益又小;当你选对了品种时,又会变成收益大、波动小。

关键在于对投资品种的把握,何时加仓、何时减仓,又该买多少仓位。

因此,他控制回撤的方式并不是择时,也不是分散,而是用正确的选股来穿越周期。

汤戈常年90%以上的高仓位运作,行业集中度偏高,一旦看准了机会,会全力出击。

他说,“仓位是控制终极风险的方法,但频繁地调整仓位就变成了一种赌博,有时候对有时候错,整个过程不见得会有超额收益。选出好的投资标的,既可以保持组合收益,又能控制回撤。”

这两年间,汤戈基本踩准了每一轮节奏,基金净值没有出现大幅回撤,根据wind数据,英大国企改革最大回撤只有-15.72%。

(数据来源:天天基金,截至2023年10月19日)

即便是错了,汤戈也有一套自己的纠偏体系。

他说,选错品种属于胜率的范畴,会用数据和证据去控制胜率。关注重点公司关键数据和证据的变化,当变化符合预期时,胜率就在提升;反之,胜率在下降。如果数据和证据显示判断出错,就卖掉相关品种。

在交易上,汤戈也非常灵活,他并不会死守某一个行业,当业绩兑现,会果断止盈离场。

最后,投资方法上,汤戈不断强调两个词:可复制、可积累。

这个市场上天才型选手不少,但严重依赖个人,是一件风险很高的事情。汤戈一直强调,产业链的深度研究会不断加深研究员对某一方向的深度理解,后续在处理其他交叉印证的品种时,研究员效率会大大提高。

“我们只做胸有成竹的投资,对于我们研究不深的领域,即使是当下热点,我们也不会盲目追逐。因此,我们投资的成功率比较高,保证了组合的绩效。”

03

具体而言,

汤戈是这么做投资的:

第一步,价值发现阶段,深入研究公司和产业链,判断出行业和公司的价值。

第二步,相信万物皆周期的均值回归。好东西不会一直好到天上去,坏的东西也不会一直坏到地里,当然,前提是这是一家好公司。

他相信行业会均值回归,公司的经营周期会均值回归,股票的估值也会均值回归。

通过研究估值和行业转折时所处的位置,可以控制投资品种的性价比,有助于选出位于行业周期底部的优质公司。

相对来说,汤戈更熟悉周期、先进制造、消费、金融地产等行业。

第三步,构建参照系,把不同行业的公司放在一起进行多维度的横向比较,通过客观证据和数据找出那些胜率、赔率比较高的投资机会。

这听上去似乎有些奇怪,比如一只煤炭股,一只珠宝股,如何进行比较?

汤戈说,从历史上来看,两只股票的估值分位数、未来的盈利空间、市值增长空间都是可以算出来,这些是具有可比性的。

当关注的重点行业开始出现肉眼可见的变化,公司的经营周期向上走,同时估值也不贵,他就敢下注重仓。

比如当初买煤炭股,他调研时发现某家公司的股价出现了独特的双低状态,即“低PE+低PB”,深入研究后,他判断这是一个七八年才会出现一次的机会。

所以,2021年8月他上任后就把煤炭、石油石化买到了很高的仓位。

拿了一年之后,他开始逐渐减仓。理由是,周期股的股价由利润驱动,但利润爆发的持续时间并不会很长,时间窗口通常只有1-3年。当周期股的PB提升而PE下降时,这只股票即将迎来卖点。

2022年三季度之后,汤戈开始把仓位切到了食品饮料、电子等行业,把握住了去年底的后疫情,还有今年初的TMT行情。

正因为集中度高,汤戈常常被误认为是“轮动型选手”,

但他自己解释,如今呈现出来的行业轮动特征,只是果,而非因。

他说,如果赔率和胜率都指向了某一个行业,他肯定会往那个方向集中配置,并不会因为担心“赌行业”的质疑,就推翻自己的体系。

最后,关于开头提到的两个问题,

1)英大国企改革到底是由谁主导?

答案是汤戈负责大方向,张媛负责具体落地。

2)为什么共管的四只基金业绩差距大?

答案是,在2021年底汤戈团队就判断,2022年将是一个转折之年,

但有几个关键变量的时间点难以预测,一来,疫情防控政策何时结束?谁也不知道,二来,煤炭经过一段时间的上涨,未来在高基数效应下,什么时候行业增速会降低?这个也有不确定性。

于是,四只产品分配了不同的行业配比,有些产品上游行业配置的更多,有一些中下游配置的更多。

2022年,俄乌冲突的突然爆发意外延长了煤炭的周期,这也让英大国企改革这只基金业绩超越了其他三只。

总的来说,在英大基金一年半的基金经理生涯中,汤戈的表现始终可圈可点。

(数据来源:Wind,截至2023年6月30日)

从英大基金离职后,汤戈加盟了方正富邦基金,现任首席权益投资官、基金经理。

据说,接下来还可能新发基金,关注他的小伙伴不妨留意下~

(数据来源:中国基金业协会,截至2023年10月19日)

*免责声明:文章内容仅供参考,不构成投资建议。

$英大国企改革主题股票(OTCFUND|001678)$$方正富邦天睿混合A(OTCFUND|007850)$

本文作者可以追加内容哦 !