今年以来,红利低波策略以其稳健的收益率、较低的波动率和较小的回撤,在投资界可谓是火出圈了。许多投资者开始重点关注,并积极把握红利策略带来的投资机会。

我们要想投资红利低波策略,首先还是要了解其中的基本原来,首先我们了解什么是红利策略。红利因子其实是投资中常用的因子模型,通过持有长期分红稳定,且分红率和股息率高的股票来获取收益。它可以帮助我们评估一家公司的盈利能力和股息政策,以便做出相应的投资决策。红利因子可用股息率这一指标衡量,其计算公式为,股息率=每股现金股利/每股市场价格=每股盈余×股利分配率/每股市场价格。从公式可以看出,如果分红金额一定时,作为分子的股价越低,股息率就会越高。一般来说,高股息率意味着公司愿意将多数利润分配给股东,是盈利能力较强的体现,这也就解释为何说“红利为矛”了!

那么什么是“低波动”呢?顾名思义,低波指的就是低波动。我们平时在衡量风险的时候,会用到一个关键性的指标,就是波动率。在现实生活中,高波动就一定能够战胜低波动吗?其实未必,有时候高波动反而会因为投机盛行而出现泡沫。而低波动却因为业绩稳健,反而表现的更持久、更出色。如果说红利因子挑选的都是股息率较高的股票,通常业绩稳定,估值较低。那么低波动因子挑选的往往就都是股价波动率较低的股票,这类公司同样营收稳定,并且较少被高估。而低波动也往往意味着低回撤,防御属性较为明显,这就解释为何说“低波为盾”了。

由此可见,高股息和低波动这两个因子,一个是从企业质量的维度来选股,一个是从市场行为的角度来选股。高股息公司往往有着相对较为稳定的盈利能力和充裕的现金流支撑高股利分红。从分母端来看,高股息公司的估值通常较低,在此策略组合下有望构建一定的安全边际,更具备“低波”的防御能力。如果是“高股息+低波动”双策略,二者优势相结合,在防守的同时发起进攻,那么很有可能会实现1+1>2的效果。

并且,低波红利指数的相对强弱与长端利率呈负相关性,目前长端利率仍处于低位区域,有稳定股息的公司更具备防御性,也更容易受到市场青睐,因此我们认为整体市场环境利好红利类指数,当前该指数也具有较高投资价值。

那么,作为普通投资者,该如何把握相关投资机会呢?

市场上高股息策略代表指数如中证沪港深红利成长低波动指数(简称“SHS红利成长LV”)、标普A股红利(CSPSADRP.CI)、中证红利指数(000922.CSI)以及标普港股通低波红利指数(SPAHLVCP.SPI)等指数。这其中,我个人想更多关注一下标普港股通低波红利指数,下面说一下几点理由:

首先,看一下指数构成,从名称中可以看出,这是一个标普指数,我们在标普道琼斯官网上可以查到它,指数摘要里可以看出,该指数是从高股息率投资组合中剔除高波动率股票,可降低投资组合波动率,也就是对高股息股票叠加了低波动筛选,从而提高投资组合的风险调整后收益。主要跟踪标普港股通指数中50只波幅较小、股息率较高的股票。指数针对每一只个股、每一个行业,设定了上限以确保指数成份股和行业的分散性。

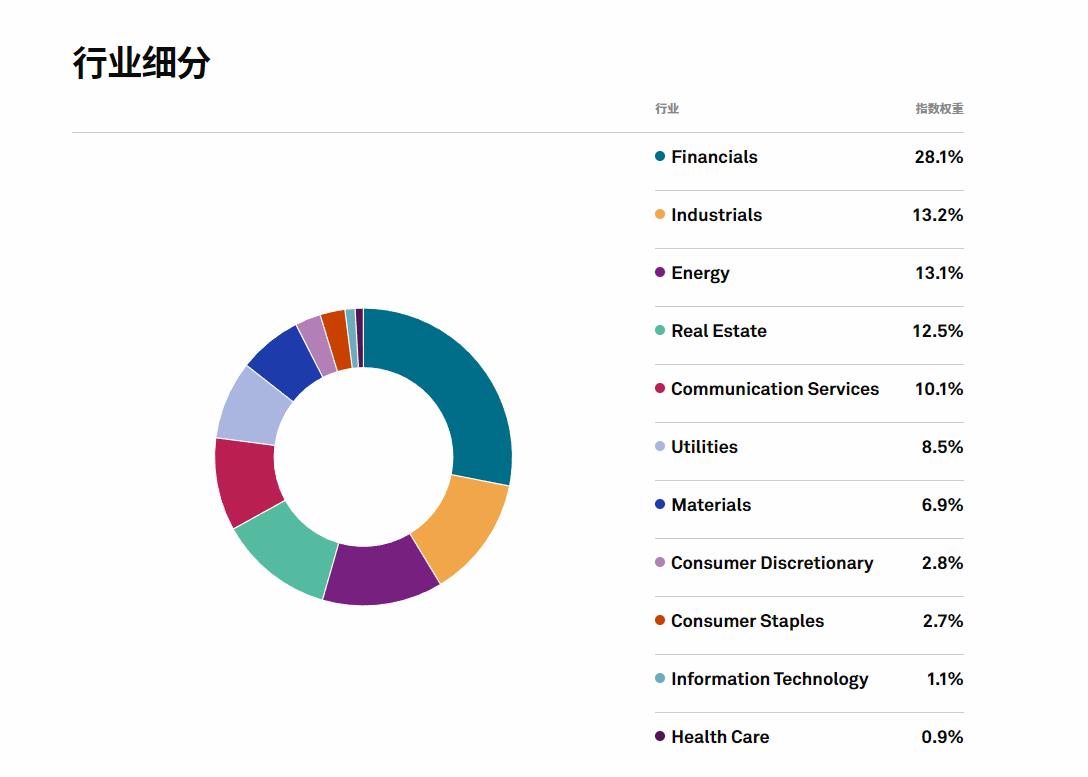

图片来源:标普道琼斯指数网站

图片来源:标普道琼斯指数网站从行业细分来看,该指数重点配置金融、工业、能源等估值较低、分红较高的板块。其中,金融占比28.1%居首位,其次为工业、能源、房地产、电讯等,权重占比均超过10%。指数的前10大成份股基本都来自内地金融、能源、电信等高股息行业中的国央企龙头,这些龙头企业在各自行业建立很强的竞争壁垒,长期基本面比较稳定,抗风险能力较强,具备较好的盈利的持续性。并且该指数当前估值仍处于发布以来低位。指数长期风险收益特征优于主要宽基指数。

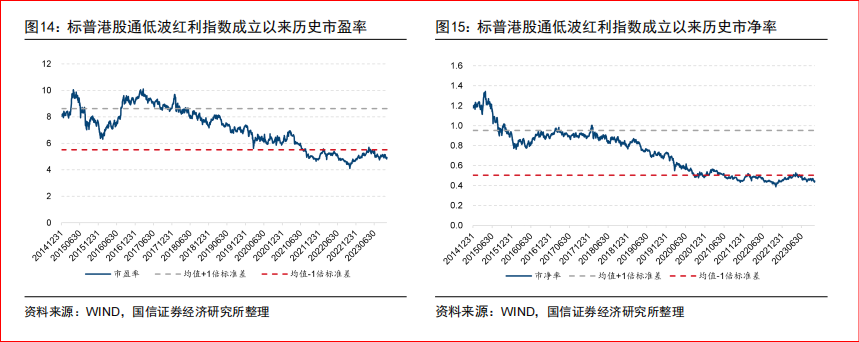

图片来源:WIND

图片来源:WIND其次,从年初至今,港股几乎呈现箱体震荡的“锯齿形”走势,港股目前位置再次回到了历史低位。如果是从去年11月初开始观察港股走势,其实属于一波强势拉升之后的缓慢回调的走势,不同的指数在走势上会有较大的差异。而像标普港股通低波红利指数则明显体现出了涨时不含糊,跌时回撤小的特点,可谓攻守兼备。如上图所示,该指数从去年此时到今年此时,区间涨幅8.10%,在上涨阶段也是取得了不错的超额收益。收益率超越了同期的恒生指数和恒生港股通指数的涨幅。

再次,从估值层面来看,当前港股整体估值处在相当低的水平。截至 2023 年 11 月 3 日,标普港股通低波红利指数的市盈率为 4.93,为发布以来低位区域,存在较大的修复空间。从流动性角度看,一是海外流动性明显宽松,11月美联储暂停加息后,CME对12月美联储不加息概率的预测也超过了80%,并且当前美国疲软的就业、经济数据进一步削弱了美联储继续紧缩的理由。二是国内宏观角度,短端利率明显下行,当前一直到年底国内流动性有望维持宽松,政策上存在进一步降息、降准空间,而明年年初在信贷季节性高增下开年流动性也大概率宽松。海外流动性出现新拐点之际,AH股将迎来系统性修复,同时,无风险利率下行,亦有望提升港股估值。

总结:牛市可涨,熊市抗跌,而当前市场不确定性仍然较强的背景之下,红利、低波、高股息策略更容易受到长期稳健投资者的青睐。尤其是在国内经济弱复苏,长端利率仍处于低位区域的背景下,红利投资的性价比优势得到凸显。因此,选择一个“红利低波”指数产品作为底仓型资产,可以平抑组合的波动性,不失为一种理智的选择。而对于看好标普港股通低波红利指数中长期潜力的投资者,可以关注即将发行的摩根标普港股通低波红利ETF(513630),场外的投资者则可以关注摩根标普港股通低波红利指数基金(A类:005051,C类:005052)。@股吧话题 @东方财富创作小助手 @摩根资产管理

本文作者可以追加内容哦 !