20世纪初,由苯酚和甲醛制成的酚醛塑料面世,标志着塑料时代的正式开始。

塑料的发明堪称为20世纪人类的一大杰作,历经百余年的发展,塑料已经遍布全球,不仅给人们的生活带来各种便利,还在多个领域得到广泛应用。

虽然传统塑料对人类的发展做出了重要的贡献,但却存在极大隐患,就是自然降解时间长,有的长达100年以上。

无法被降解的塑料产生了一系列环境污染问题,对人类生存环境造成很大压力。随着科技的进步,生物可降解塑料逐步登场。

由于具有良好的降解性,生物可降解塑料主要用作食物软硬包装材料,这也是现阶段其最大的应用领域。尤其在外卖高度发达的今天,可降解塑料才能支撑餐饮行业走的更远。

塑料的化学名称是高分子聚合物,属于一种高分子合成材料,与合成橡胶和合成纤维被称为现代三大高分子材料。在化学工业中,先进高分子材料、高端专用化学品和石墨烯、纳米材料等前沿材料是新材料产业的重要组成部分。

今天要说的,就是主营化工新材料的研发、生产和销售的金发科技[600143.SH],今年刚好成立30周年。

公司主要产品包括改性塑料、环保高性能再生塑料、完全生物降解塑料、特种工程塑料等八大类化工新材料,广泛应用于汽车、家用电器、电子电工、新基建、新能源、医疗健康等行业。

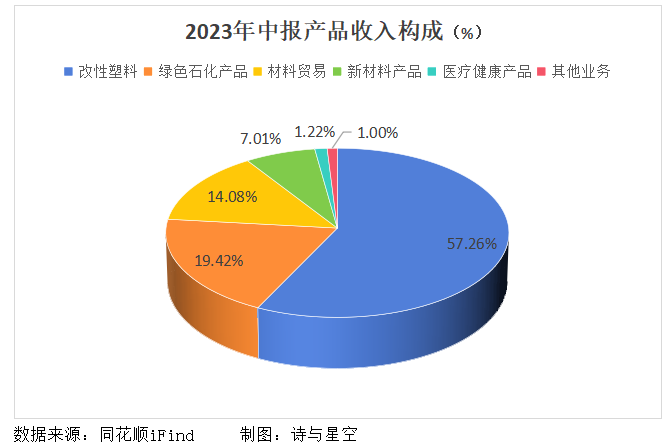

其中改性塑料是主要的收入来源,包括车用材料、家电材料、消费电子材料等,其次是绿色石化产品和材料贸易,二者收入占比合计约33%。

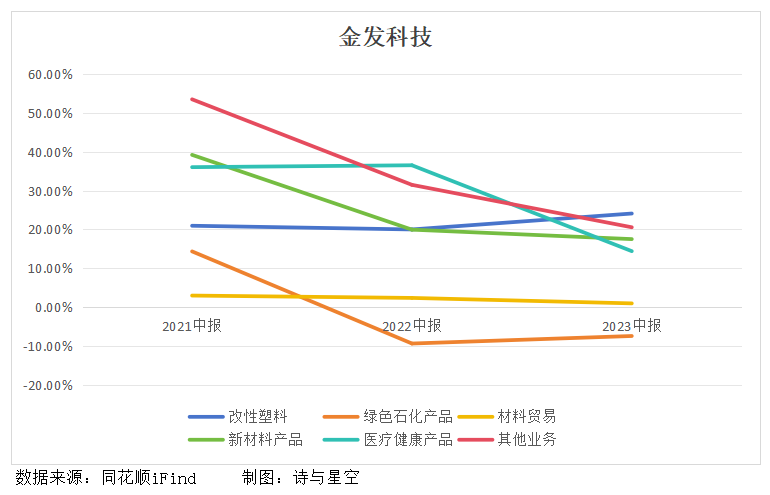

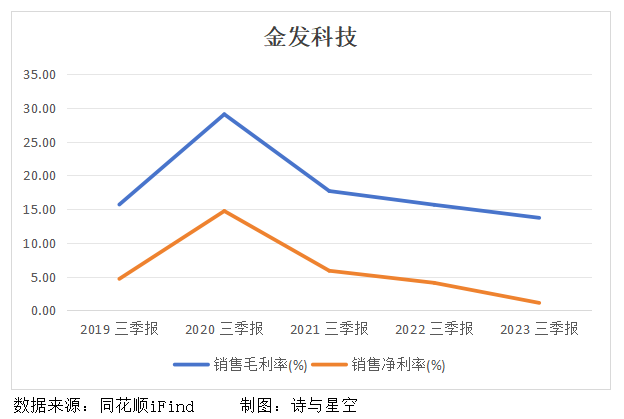

虽然公司年度营收已超过400亿,但主要产品的毛利率却在走下坡路,其中改性塑料的毛利率还未超过25%,绿色石化产品的毛利率竟然为负数,叠加期间费用的影响,公司的盈利空间非常有限。

金发科技旗下拥有56个子公司,还在印度、美国、欧洲、马来西亚设立了四个海外基地,主要布局工程塑料在电子电气行业的应用。但目前海外业务收入占比约20%,助力公司进一步扩大营收规模的能力有限。

今年上半年亚太地区特别是中国将投产大量新产能,同时受国内经济增长放缓、消费需求下降的影响,主要化工产品自2022年底到2023年上半年生产利润率持续下降。

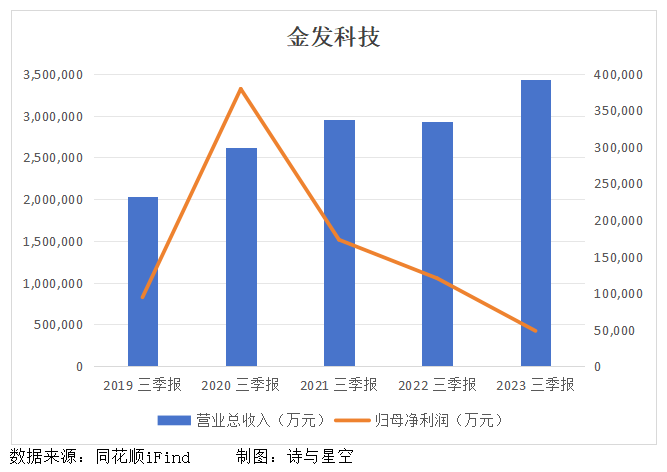

行业的寒风要刮多久暂且未知,但三季报的公布已经宣告了金发科技的业绩开始断崖式下跌。

1、三季报业绩拉胯

前三季度,公司实现营收342.91亿,同比增长16.97%;但归属于上市公司股东的净利润仅4.84亿,同比减少59.75%。

为什么出现增收不增利的情况?

首先,营收增长是因为子公司辽宁金发建成投产、带来销售收入增加。

其次,2023年原材料的价格在2022年高位基础上进一步上涨,并且水煤浆、电等能源价格上升,导致丙烯、甲乙酮等主要产品加工成本增加,因此营业成本持续走高,综合毛利率进一步减少。

最后,利息费用、资产减值成为拉胯业绩的主要推手。

2、沉重的借款负担

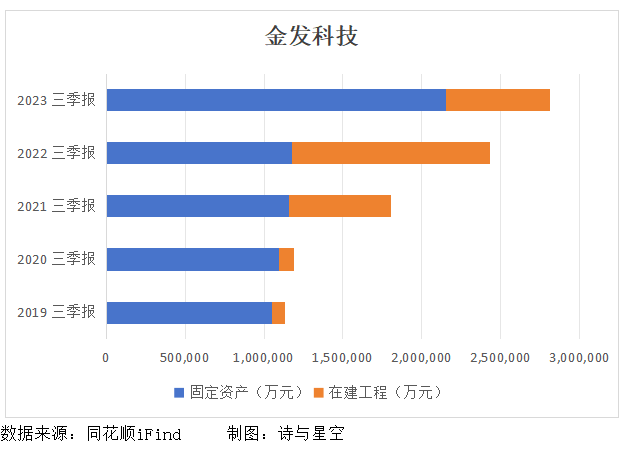

截止第三季度末,金发科技的固定资产和在建工程合计约281亿,比年初增长了11%,占总资产的比重接近50%,属于重资产运营。

超过17个项目处于在建中,其中10个主要项目投资预算共计245亿,工程进度介于46%至100%,资金来源全部是自有资金和借款。

然而公司账面资金约49亿,还有大量受限资产约185亿,包含保证金、在建工程、固定资产、无形资产等,其中用于融资质押的股权账面价值为15亿,用于融资质押的公司已贴现、已背书的应收票据账面价值为12亿。

也就是说,账面资金用于维持日常运营已捉襟见肘,工程建设还需要持续投入资金,公司只能通过借款解决资金缺口,也因此质押了大量资产。

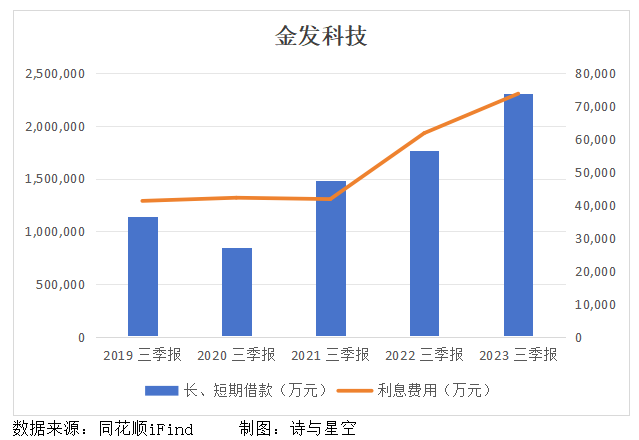

长、短期借款余额节节攀升,截止第三季度末合计为231亿,资产负债率接近70%,资金负担非常重。

利息费用约7.38亿,相当于归母净利润的1.5倍,公司纯纯为银行打工。

除了资金吃紧以外,公司计提的多项资产减值准备也是轮番上阵。

3、资产减值拖累盈利

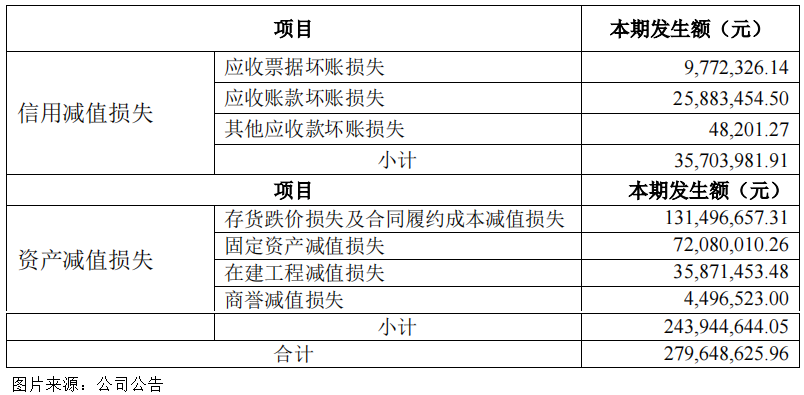

三季报公布的时候,公司同时公告今年1至9月计提各项资产减值准备合计2.8亿元,包括应收票据、应收账款、其他应收款、存货、固定资产、在建工程、商誉等。

其中存货跌价损失及合同履约成本减值损失为1.31亿,固定资产和在建工程减值损失合计约1.08亿。

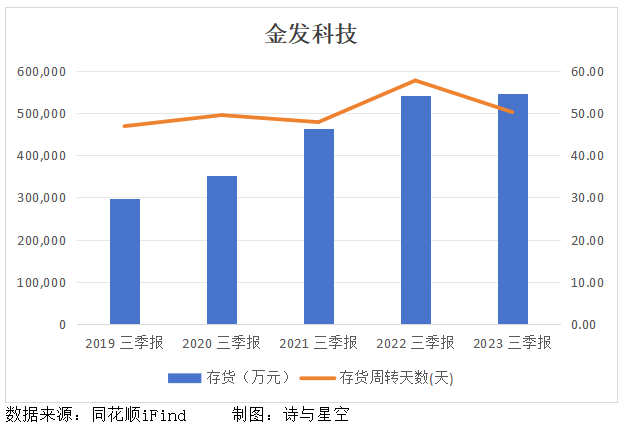

由于存货是按照成本与可变现净值孰低计量,因此当存货成本高于其可变现净值时,就应当计提存货跌价准备。

金发科技的存货主要是原材料、库存商品和发出商品等,而库存商品的减值准备占计提减值准备总额的90%以上。当库存商品周转天数上升、周转速度下降时,存货积压、毁损的风险就会升高,进而发生减值。

另一方面,固定资产和在建工程这类长期资产是对其进行减值测试,测试结果表明资产的可收回金额低于其账面价值的,按其差额计提减值准备并计入减值损失。

可收回金额是资产的公允价值减去处置费用后的净额与资产预计未来现金流量的现值两者之间的较高者。

什么是公允价值?简单来说就是买卖双方在公平交易的条件下所确定的价格。什么又是预计未来现金流量的现值?也就是一个资产所能带来的所有现金净流量,按照一定的折现率折算到现在得到的价值。

除了以上三种计提减值准备金额较大的资产以外,减值损失不多的商誉也成了显眼包。因为截止第三季度末,公司还有2.7亿商誉。在盈利不佳的年份,一旦发生“洗大澡”,将对公司业绩造成更大打击。

4、高额担保的风险

金发科技自身已经负债累累,还为旗下子公司宁波金发新材料提供近10亿元担保,而宁波金发的资产负债率已超过70%,担保风险可想而知。

截止10月23日,金发科技及其子公司对外担保余额为人民币126.63亿元,超过2022年归属于上市公司股东净资产(经审计)的50%,均系金发科技对子公司提供的担保。

需要警惕的是,一旦子公司无法偿还债务,高额担保将连累上市公司陷入困境。

本文作者可以追加内容哦 !