利弗莫尔曾经说过:模式会重复,因为人性几千年没有变过。

文章偏长,可能会颠覆你以往的观点,但对以后的投资具有较大影响,希望,朋友可以耐心抓稳现在的机会,然后,提前为以后储备知识。

过去长达40年的利率下降周期,已经扭曲了投资人的投资思维!我们现在正站在周期的拐点,即将进入大通胀时期,股票、债券、房地产等投资品种高回报的黄金时代很可能接近尾声。

周期的拐点,都是在大部分人毫无意识时,悄然发生的。

尽管周围会发生一些细微的改变,但惯有的思维,让大部分人习惯性的忽视它们。作为一个理性的投资者,理解周期规律,才能在机会来临时及时转变思维,抓住机遇。

一、什么是降息周期?

想要理解这些,我们首先要理解降息周期的概念,降息周期指的是长期利率下降的时期。在过去的40年中,全球主要央行的利率基本上一直在下降。

下图可以看出,从1980年到2020年,全球主要央行的利率一直在下降周期中:

过去的40年中,降息对各类资产价值的影响主要体现在两个方面:

• 借钱的成本降低,企业和个人更愿意借钱投资,推高了股票、房地产等资产的价格;

• 由于利率降低,未来现金流的折现值会提高,这在一定程度上也会影响股票、债券、房地产这些会产生未来现金流的资产。

我们忽略流动性低的房地产,只看流动性高的股票和债券,在低利率周期,股票和债券总体来说是上涨的,只是在小的阶段,有些跑的更快,有些跑的慢,因此在这过去40年,华尔街最常用的策略是股债平衡策略,也就是在短周期内做资产再平衡,调整股债配置比例。(比如:6股4债或者6债4股)。

而现今随着长达40年的低利率周期即将结束,我们即将迎来新的周期,由于资金成本发生了变化,过去40年的策略可能不再适用。我们把时间周期向前移动40年,看看1970年代发生了什么。

二、1970年代都发生了什么?

1、1970年利率上行,通胀高启

从1965年持续到1982年,美国经历了严重的通胀和经济衰退,这段时期被认为是近代历史上通胀率最高的时期之一。由于这一情况,利率飙升到了近20%(如下图)。

在此阶段,股市受到了严重的冲击,经济增长疲弱,失业率上升。对于那些对利率敏感的行业(如房地产股票和汽车行业股票)受到了严重冲击。

下图为标普500趋势线,红色框区域为该阶段对应的行情,在大通胀时期,它并未大幅度下跌,而是无购买力阶段(股市几乎平着走,箱体震荡),在这个阶段大宗商品是上涨的。

根据1970年代的通胀情况,这个时期被称为"大通胀"。

2、目前我们或许已再次进入大通胀周期

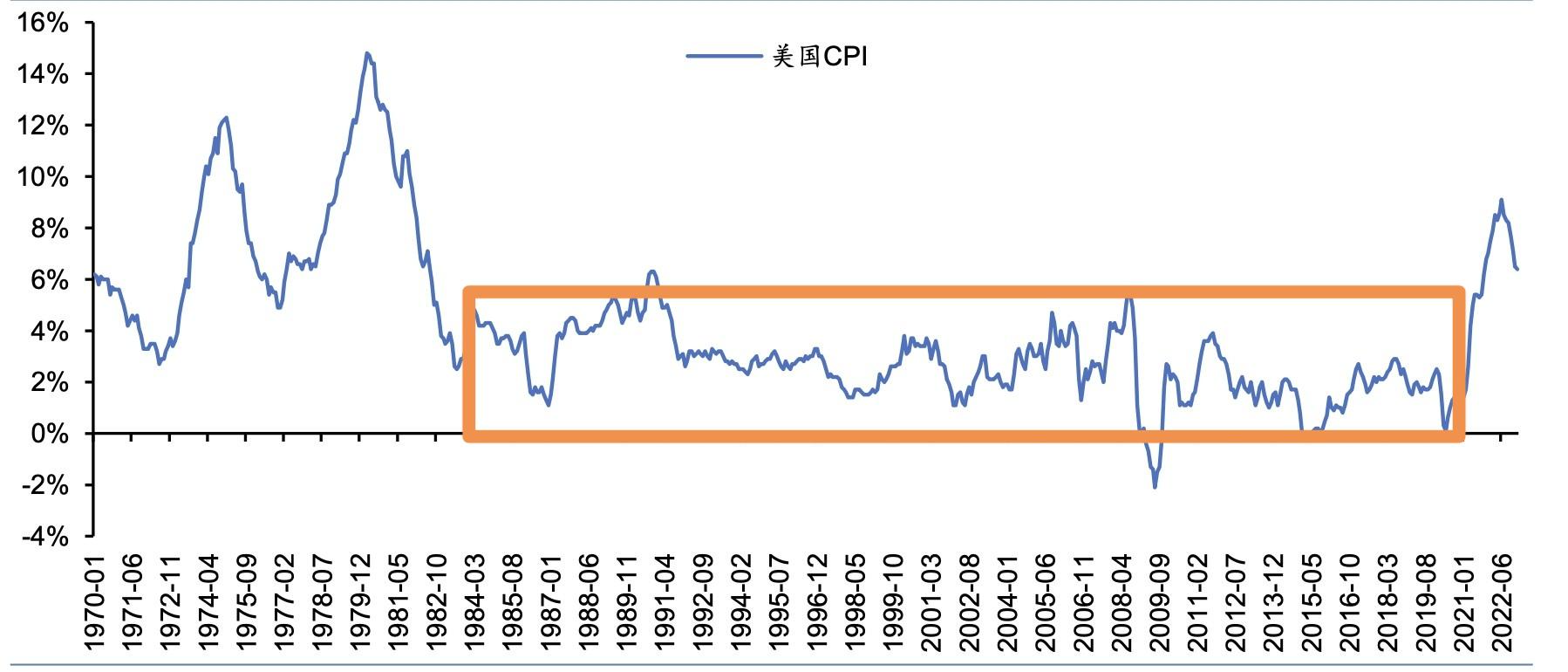

下图为美国1970年至2023年4月的美国CPI数据图,可以看出,过去四十年,虽然美国CPI也会上下起伏,但大部分时间是在0~4%区间起伏。但2022年来,美国CPI在一度达到1970年高位,目前虽然有所回落,但位置依然不低,按照历史规律推算,我们已经逐渐进入高通胀周期。

1982年到2021年这四十年低通胀时期的交易逻辑,大概率不适合未来的市场背景。

离我们最近的大通胀周期是什么时候呢?

在这个时期各类资产都有哪些特征,哪些国家的股市相对更具备价值?

大家可以关注我的文章,我给大家慢慢分析。

大家并不需要一定认同我的观点,但我希望大家通过看我的文章和直播,能够和我一起思考,逐渐关注体验周期的变化,去重视那些之前我们一直忽视的方向的投资价值,抓住四十年一遇的机会。

同名:薇薇庄主

风险提示:以上观点,仅个人看法,不构成买卖建议,市场有风险投资需谨慎。

#“龙飞凤舞”炒作疯狂#$广发纳斯达克100ETF联接美元(QDII(OTCFUND|006480)$$大成纳斯达克100ETF联接(QDII)A(OTCFUND|000834)$$华安纳斯达克100ETF联接(QDII)A(OTCFUND|040046)$

本文作者可以追加内容哦 !