作为实现被动投资的利器,指数基金近年来逆势发展,除了方便投资者捕捉细分赛道投资机遇,还是各类资金低位布局的重要抓手。截至2023年三季度末,市场上非货指数基金资产规模增至2.59万亿元,数量达到了1780只,这还不包括ETF联接基金。

上千只指数基金,上千种选择,到底如何下手?陷入“选择困难症”的小伙伴们不要愁,先摸清指数基金的分类和特性,再对照自己的需求和预期目标去做最终决策。今天我们就来跟大家具体捋一捋指数基金的分类。

由于指数基金投资时复制追踪各类指数,因此分类标准多与指数一致。指数是用来表征综合变动的相对指标,指数基金跟踪的指数通常是指反映股票或债券等价格总体变动情况的证券价格指数。指数的分类标准很多,比较常见的有以下四种。

按照覆盖市场来分,可分为内地、大中华、亚太地区、全球指数

(分类来自中证指数有限公司)

(分类来自中证指数有限公司)这个分类标准可以帮我们划定指数成分股具体覆盖某国家或者区域的市场。就国内投资者来说,内地指数最受关注也最为主流,内地指数根据覆盖的细分市场又可以分为单市场指数(如跟踪上交所成分股的上证50指数、跟踪深交所成分股的深证100指数)、跨市场指数(如 $嘉实沪深300ETF联接A(OTCFUND|160706)$ 、 $嘉实沪深300ETF联接C(OTCFUND|160724)$ )等。

按照资产类别来分,可分为股票型、债券型、基金型、商品型、衍生品型及其他资产类别型

(分类来自中证指数有限公司)

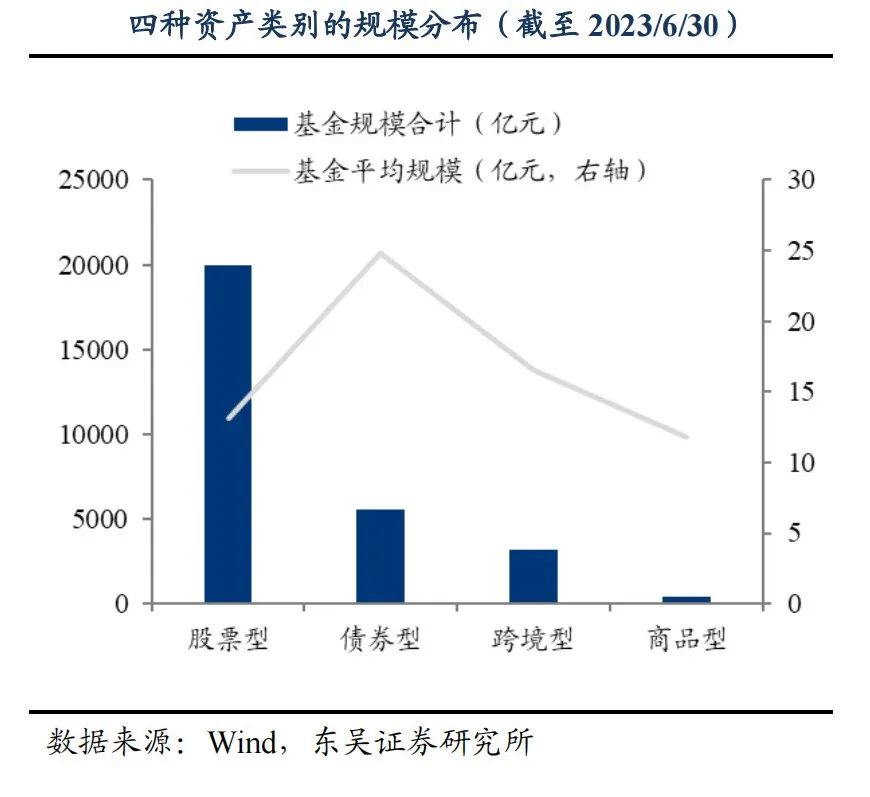

(分类来自中证指数有限公司)资产类别是最常见的指数划分标准,其中股票型在规模和数量上占比最突出。根据东吴证券的研究数据,截至 2023年 6 月30 日,股票型、债券型、跨境型指数基金和商品型基金数量分别为1523 只、225只、194 只和 35 只,规模分别为19944.8 亿元、5587.6 亿元、3213.8 亿元和 413.1亿元,占比分为68.4%、19.2%、11.0%和 1.4%。

(基金规模数据均截至 2023年 6 月 30 日,数据统计来东莞证券研究所)

(基金规模数据均截至 2023年 6 月 30 日,数据统计来东莞证券研究所)股票型指数还可进一步细分为规模、主题、行业、风格、策略指数,具体特点如下:

(分类来自中证指数有限公司)

(分类来自中证指数有限公司)规模指数

规模指数主要按照市值规模选取成分股、并以市值加权的指数,也就是常说的宽基。拿常见的上证50、沪深300、中证500指数来说,其中50、300、500等数字是指构成指数样本按照规模排序提取的数量。

(图表来自中证指数有限公司)

(图表来自中证指数有限公司)以中证规模指数体系为例,在沪深A股中剔除不适合作为指数样本的股票如ST、*ST股票以及上市时间较短的股票,形成中证全指。基于中证全指,按照市值规模进行排名划分编制出不同规模指数,例如沪深300、中证500分别代表排名前300、前500的大市值和中等规模市值股票的表现,两者合起来就是中证800指数,而中证1000代表的是小市值股票的表现,中证2000代表的是微盘股的表现。

中长期来看,追踪按市值规模编制的指数能达到一键配置大盘股、中盘股、小盘股、微盘股的效果。短期来看,也可以在大盘股、小盘股强势市场阶段作为战术投资工具。 $嘉实沪深300ETF联接C(OTCFUND|160724)$

行业/主题指数

行业指数是指成分股同属于某一行业的指数,反映了某一行业的整体走势。由于行业具有不同的利润结构与周期性,在不同市场阶段,不同行业表现不同,投资者可以用行业指数基金进行行业聚焦、轮动投资。

主题指数是成分股均属于某一特定主题的指数,如 $嘉实中证新能源汽车指数C(OTCFUND|012544)$ 、 $嘉实中证医疗指数发起式C(OTCFUND|014603)$ 、 $嘉实上证科创板芯片ETF发起联接C(OTCFUND|017470)$ 等都是常见的主题指数,主题指数限定于某一主题,成分股可隶属不同的细分行业。

行业/主题指数基金也适合看好某一行业或者产业发展的投资者进行中长期配置。

风格指数

风格指数是根据成长、价值等风格特征选择成分股的指数,如沪深300成长指数和沪深300价值指数,如果投资者判断某一风格更适合自己的风险收益偏好且具有超额收益可选择对应的风格指数基金进行投资。

策略指数

策略指数又被称之为聪明贝塔指数,这类指数通常会采用某种投资策略来挑选股票或债券,不只是拘泥于上市公司的市值规模、风格、主题特征。常见的策略包括基本面、红利、价值、低波动、AH优选、行业龙头等。

策略指数中最有影响力的是红利指数 $嘉实沪深300红利低波动ETF联接C(OTCFUND|007606)$ 、基本面指数、价值指数、低波动指数,而红利指数对应的基金品种数量在全世界范围内是最多的,基本面其次,价值和低波动更次之。

按加权方式来分,可分为按市值加权、基本面加权、等权重加权、波动率加权等

如何编制一条指数,涉及到加权算法问题,市值加权是最常见的加权方式,它的赋权标准与成分股的市值大小密切相关,有点“规模越大影响力越大”的意思,沪深300指数、上证50指数和中证500指数都是采用这种加权方法。市值加权的优点是计算简单,容易复制,方便管理,跟踪误差相对较小,缺点是不同市值成分股的涨跌带来的影响差距较大。

基本面加权指不看市值看质地,也就是公司基本面的好坏,选择因素取决于公司的财务状况、盈利状况、市场占有率、经营管理体制、人才构成等,通常以公司的营业收入、现金流、净资产、股息率等四个指标来赋予权重,市值加权是价值投资的常用选择。

等权重法赋予每只成分股相同的权重,对市值、质地不同的公司一视同仁,覆盖更广同时更为分散,它会定期对成分股进行高抛低吸,规避市值越大权重越高的现象,这类方法的弊端是定期调整会产生较多的交易成本,小股票的流动性较弱会增加调仓的难度。

波动率加权法是按照成分股的历史波动率对成份股进行排序和加权,波动率越大的股票被赋予的权重越低,波动率越小的股票则被赋予越高的权重。低波动,意味着持有体验相对更好,拿得住、拿得久,长期坚持下来也有可能实现财富积累,嘉实沪深300红利低波动就是跟踪和复制了这类策略。

除了前面常见的类别之外,还可以根据指数是否考虑再投资收益可将指数分为价格指数、全收益指数、净收益指数

价格指数只反映价格变动,如果指数样本公司发生分红派息,指数点位会自然回落;净收益指数是在价格指数的基础上考虑了指数样本税后现金红利的再投资收益。全收益指数在价格指数的基础上考虑了指数样本税前现金红利的再投资收益。一般来说,净收益指数和全收益指数的收益是高于价格指数的。

目前境内指数基金一般跟踪的是价格指数。我们常常见到的“沪深300”、“中证500”等股票指数,指的都是价格指数。采用价格指数,能够直接反映指数样本的价格变动,有助于投资者制定投资决策。不过由于利息收益是债券投资的重要特征,债券类指数一般采用全收益指数作为标的。

最后提醒一下大家,评价一条指数的好坏,绝对不是看它在某一段时间是否涨幅最大。不同指数的构建目的和设计指数时考虑的因素均不同,选择准确反映相关市场、行业、风格、规模、策略及其他特征属性的指数,有助于我们投资目标的实现。

投宽基看 $嘉实沪深300指数研究增强C(OTCFUND|016134)$

投红利看 $嘉实沪深300红利低波动ETF联接C(OTCFUND|007606)$

投医疗看 $嘉实中证医疗指数发起式C(OTCFUND|014603)$

投芯片看 $嘉实上证科创板芯片ETF发起联接C(OTCFUND|017470)$ $嘉实中证半导体指数增强发起式C(OTCFUND|014855)$

风险提示:基金投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。

本文作者可以追加内容哦 !

![鼓掌 [鼓掌]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot3.png)