摘 要

1、10月美国通胀数据略低于市场预期,市场对美联储加息预期降温,全球风险偏好有所提振,港股11月15日大涨。后市看,10月通胀数据继续走低,叠加10月非农数据反映出就业市场也在有序降温,美联储停止加息的经济信号更加明显。美债收益率有望回落,对于全球资金流动和大宗商品等资产的压制因素可能会逐步减弱,对于权益资产,尤其是分母端敏感的港股可能构成一定利好。

2、10月汽车终端销量持续增长,淡季不淡趋势向好,销量同比增长13.8%。10月以来,各地政府推出扩大汽车消费、汽车购置补贴、落实推广公共/公务用车使用新能源汽车,以及支持充电基础设施建设等政策,继续为汽车、新能源汽车销量增长创造良好环境。同时,涵盖轿车、SUVMPV的多款新车型将在11月广州车展和年底前上市。年底、节前厂家冲量,终端零售折扣预计将加大,因此预计车市11月、12月将延续增长态势。看好国内汽车产业链发展前景的投资者,可以持续关注$汽车ETF(SH516110)$投资机会。

3、地产占钢铁直接需求比例一直在35%左右,但2022年以来,随着地产新开工回落,地产占钢铁行业需求的比例出现下降,新开工的下降对钢铁需求的负面影响不断趋弱。且随着政策支持,地产行业本身下行趋势有限。同时,伴随钢铁需求中制造业及基建占比上升,在政策支持地方债务、制造业逐步回暖的背景下,钢铁行业需求不悲观,投资者可以关注$钢铁ETF(SH515210)$和$有色60ETF(SZ159881)$投资机会。

正 文

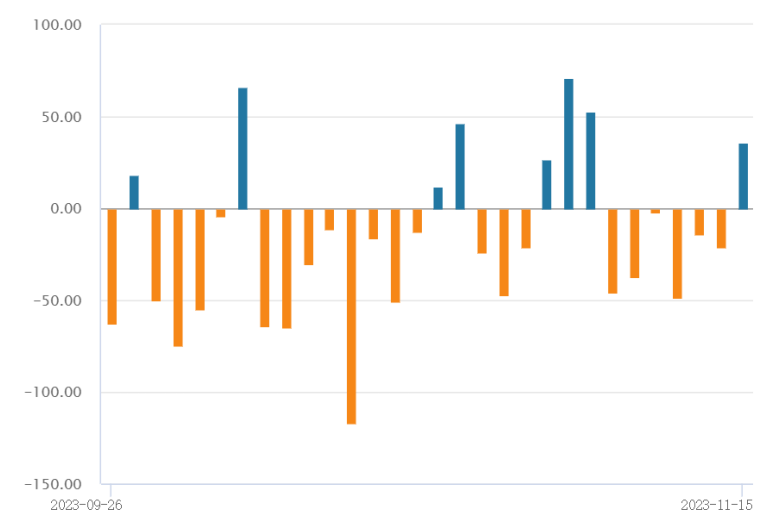

11月15日大盘全天横盘震荡,三大指数集体收涨,上证指数涨0.55%报3072.83点,深证成指涨0.72%,创业板指涨0.53%。量能方面,A股全天成交9932亿元,连续3日环比增量;北向资金净买入36亿元,终结连续6日净卖出态势,其中沪股通净买入23.15亿元,深股通净买入13.11亿元。

盘面上,受中美两国发表应对气候危机联合声明利好,新能源、光伏板块全天高位运行,有色金属、汽车、钢铁涨幅居前。

数据来源:WIND

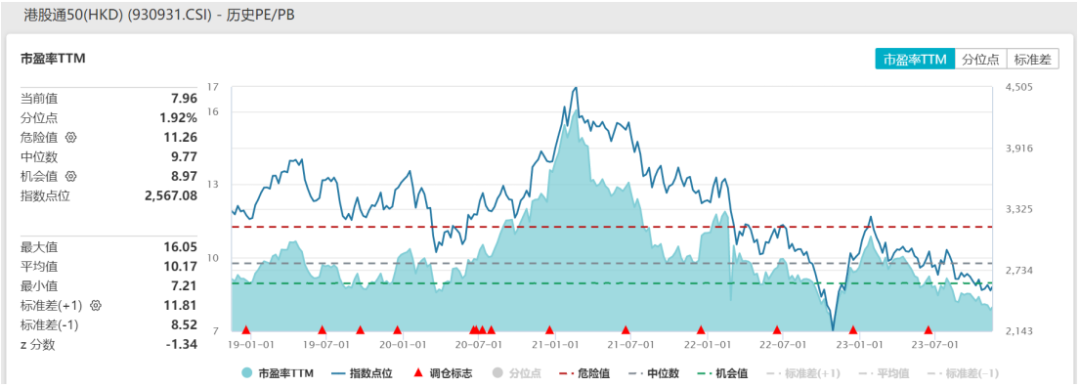

海外方面,10月美国通胀数据略低于市场预期,市场对美联储加息预期降温,美股收涨、美元指数下跌,全球风险偏好有所提振,北向资金11月15日净流入,港股大涨,港股通50ETF(159712)、港股科技ETF(513020)均涨超2%。

数据来源:WIND

10月美国CPI同比增长3.2%,低于市场预期的3.3%和前值的3.7%;核心CPI同比增长 4%, 低于预期和前值的4.1%,为连续第7个月回落,且为过去两年里最低水平。数据出台后,市场预期美联储12月及后续不加息的概率进一步上行。

后市看,10月通胀数据继续走低,叠加10月非农数据反映出就业市场也在有序降温,美联储停止加息的经济信号更加明显。加息见顶后,美债收益率有望回落,对于全球资金流动和大宗商品等资产的压制因素可能会逐步减弱。对于权益资产,尤其是分母端敏感的港股可能构成一定利好。港股经过前期调整后,估值位于低位,具备一定性价比,可持续关注港股通50ETF(159712)、港股科技ETF(513020)。

数据来源:WIND

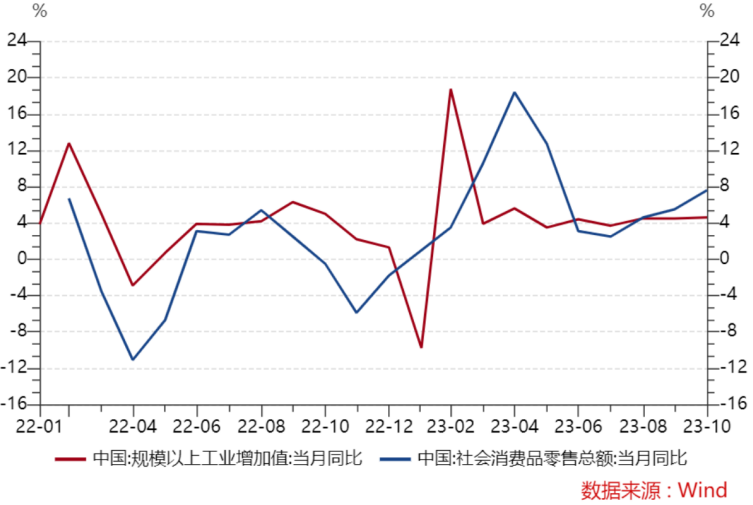

国内经济数据方面,国务院新闻办公室举行新闻发布会,提到10月份国民经济持续恢复向好。生产端,10月全国规模以上工业增加值同比增长4.6%,环比增长0.39%,其中装备制造业持续回升。消费端,10月社会消费品零售总额43333亿元,同比增长7.6%,环比增长0.07%;市场销售加快回暖。投资端,1-10月份,全国固定资产投资(不含农户)419409亿元,同比增长2.9%,比1-9月份回落0.2个百分点,其中房地产开发投资下降9.3%为主要拖累项。

虽然结合CPI及社融数据来看,10月经济数据显示的生产、需求整体有一定回落,但这可能主要是由于前期部分需求提前释放。整体看,国内经济依然处于边际回暖的进程中,中期来看,伴随万亿国债、地产“三大工程”(加大保障性住房建设和供给,积极推动城中村改造和“平急两用”公共基础设施建设)等相关政策的逐步落地,后续经济修复的内生动能有望进一步增强。

国内经济基本面向好、中美关系边际缓和叠加海外加息见顶在即,A股市场或有望迎来多重利好共振,可适当关注科创板100ETF(588120)、上证综指ETF(510760)。

汽车板块11月15日表现亮眼,终端销量持续增长,淡季不淡趋势向好。

数据来源:WIND

据中汽协数据,10月国内汽车产销分别为289.1万辆和285.3万辆,产量环比增长1.5%,销量环比下降0.2%,同比分别增长11.2%和13.8%。出口方面,我国汽车出口量持续增长。据中汽协,2023年10月中国汽车出口48.8万辆,同比增长44.2%。新能源汽车方面,10月新能源汽车销量约95.6万辆,同比增长33.5%,市占率达到33.5%。

在激烈的价格竞争下,乘用车市场格局将加速重塑,头部新能源车企将有望凭借在新能源技术和产业链上的领先优势持续扩大市场份额。国内电动车市场2020年下半年至今经历高速增长,在渗透率超30%的情况下仍维持可观增速。

10月以来,各地政府推出扩大汽车消费、汽车购置补贴、落实推广公共/公务用车使用新能源汽车,以及支持充电基础设施建设等政策,继续为汽车、新能源汽车销量增长创造良好环境。同时,涵盖轿车、SUVMPV的多款新车型将在11月广州车展和年底前上市,且至年底、节前厂家冲量,终端零售折扣预计将加大,因此预计车市11月、12月将延续增长态势。

估值端来看,当前汽车板块PE-TTM约处于过去5年的37%分位点。持续看好国内汽车产业链发展前景的投资者可以关注汽车ETF(516110)投资机会。

有色钢铁板块近期反弹强势,主要逻辑是钢材库存持续下降,盈利继续回升。

上周上海螺纹钢现货涨130元/吨至3970元/吨,涨幅3.39%;期货涨65元/吨至3805元/吨,涨幅1.74%。上周钢材社会库存下降,钢厂库存下降。主要钢材社会库存周环比下降39.09万吨,钢厂库存下降14.32万吨。社会库存方面,螺纹钢社会库存380.60吨,环比下降21.03万吨。

此前中央财政表示在2023年四季度增发国债1万亿元,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板,这将进一步增加对明年经济与基建需求的预期,有效提振钢铁需求。地产占钢铁直接需求比例一直在35%左右,但2022年以来,随着地产新开工回落,地产占钢铁行业需求的比例出现下降,新开工的下降对钢铁需求的负面影响不断趋弱,且随着政策支持,地产行业本身下行趋势有限。

同时,伴随钢铁需求中制造业及基建占比上升,在政策支持地方债务、制造业逐步回暖的背景下,钢铁行业需求不悲观,投资者可以关注相关产品如钢铁ETF(515210)和有色60ETF(159881)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !