11月2日,工业和信息化部印发《人形机器人创新发展指导意见》,机器人产业迎来重磅政策规划,行情热度随之提升。其中提到,人形机器人集成人工智能、高端制造、新材料等先进技术,有望成为继计算机、智能手机、新能源汽车后的颠覆性产品,将深刻变革人类生产生活方式,重塑全球产业发展格局。

特别是长期规划,《指导意见》按照谋划三年、展望五年的时间安排做了战略部署,明确人形机器人发展目标,2025年实现整机批量生产,2027年要形成安全可靠的产业链供应链体系。

在这样的背景下,$机器人产业ETF(SZ159551)$也于11月16日火热上市!

为什么机器人产业受到如此程度的重视?

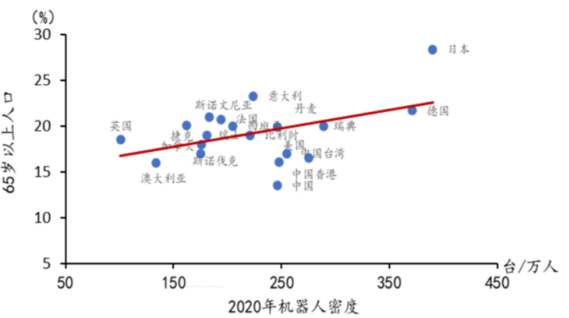

首先是人口老龄化趋势下,机器替代人成为必然选择。从发达国家经验来看, 人口老龄化程度越高,机器替代人的程度也越高。国际机器人联合会(IFR) 数据显示,2020 年瑞典的机器人密度为 289 台/万人,德国为 371 台/万人,而日本则有 390 台/万人。

数据来源:IFR,国泰君安

伴随人口老龄化加速,中国机器人的渗透率也出现大幅提升。我国15-64 岁劳动年龄人口占总人口比例在 2010年达到 74.5%之后开始回落,机器人密度开始出现快速上升,由 10 台/万人增加至 2021年的 322 台/万人,跻身世界高机器人密度国家行列。机器替代人力将成为未来长期发展趋势。

其次是目前机器人产业,特别是核心环节,国产化率依然较低,制约产业链的发展。近几年在政策引导下,工业机器人国产化率不断提升。但三大核心零部件、大小六轴、SCARA 机器人等制造领域国产化率仍低于 50%,系统集成在汽车整车与仓储物流等领域国产化率较低。

国产机器人在传统行业如汽车制造、电子等方面的渗透率仍然较低。总的来看,机器人产业国产化率提升空间较大,这些领域均为高端发展方向。

机器人细分产业链国产化率情况(以工业机器人为例),数据来源:GGII,MIR,智研咨询,虎嗅智库,华宝证券

从投资的视角看,机器人也是一个长期成长的赛道。根据应用领域,机器人可分为工业、服务和特种机器人。

数据来源:中国电子工业协会,中泰证券

根据中国电子学会及 IFR 数据,2021 年全球工业机器人、服务机器人、特种机器人市场规模分别为 175 亿美元、172 亿美元、82 亿美元。预计工业机器人2022-2024 年间市场规模复合年均增速为 9%,服务机器人、特种机器人市场规模复合年均增速分别为 16%、18%。

2022-2024 年间我国工业机器人市场规模预计将仍维持15%的复合年均增速,服务机器人、特种机器人增速将分别达到 25%、24%,我国三种类型机器人市场规模增速均高于全球。

本次政策规划聚焦的人形机器人产业,则是新一轮爆发的增长点。据马斯克预计,特斯拉Optimus将于未来3-5年量产上市,并计划24年用于特斯拉工厂。

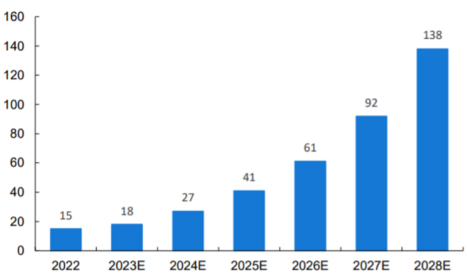

相比于工业机器人,人形机器人更能适应于各类现实生活的场景,使得机器人增大规模效应降低成本。据MarketsandMarkets2023年7月发布的一份报告,人形机器人市场规模将从2023年的18亿美元,增长至2028年的138亿美元,复合年均增速达50%,人形机器人迎来0到1的爆发阶段,国内产业链各环节将有望迎来高速发展。

全球人形机器人市场规模及预测(单位:亿美元),数据来源:Markets and Markets,财通证券

去年以来大火的人工智能大模型,未来也会与机器人相结合,会加快机器人智能化程度的提升。机器人可执行的任务变得越来越复杂,自主性也越来越强、使用门槛将会降低、应用领域将逐渐扩大、生产效率也将会逐步提高,人形机器人需求上的痛点将会逐渐被打通。

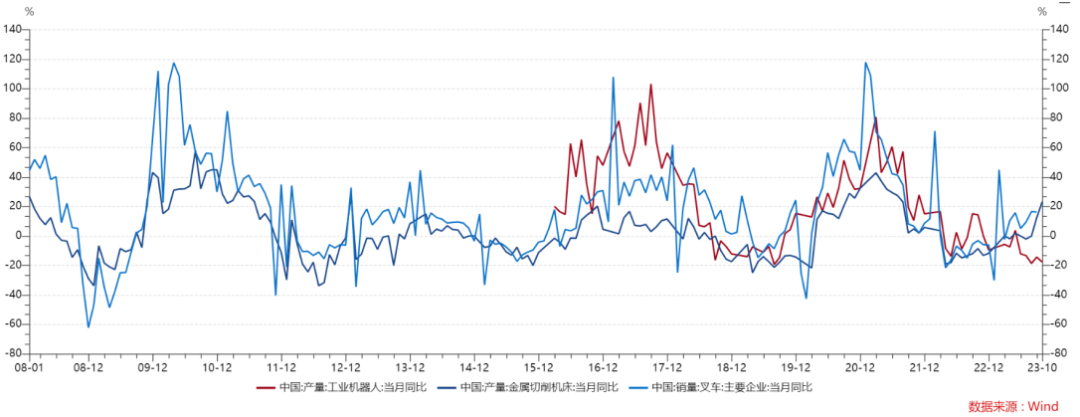

短期维度,机器人产业可能正逐步迎来上行周期。通用机械行业存在 3-4 年周期性波动的历史趋势,金属切削机床、叉车、工业机器人等都属于通用机械设备,上一轮周期自 2019 年三季度左右开始,周期见顶在 2021 年一季度,根据历史周期规律推测,随着下游制造业复苏,工业机器人或将迎来新一轮的上行周期。

截至2023年11月15日,中证机器人指数PE估值为40.95倍,处于历史12.05%分位。2021年以来在运输成本上升、原材料涨价,以及下游需求疲软等背景下,机器人产业估值回落明显。

后续来看,随着制造业复苏,产业盈利能力端压力缓解,小企业出清加速,上市龙头企业在规模效应下盈利拐点值得期待,指数估值存在较大修复空间。从Wind一致预期看,指数2023/2024年盈利预测增速分别达到51.95%/29.96%。

来源:Wind

估值处在历史低位,同时还有高成长前景,短期又有政策催化和景气上行的预期,感兴趣的小伙伴可以关注11月16日上市的机器人产业ETF(159551)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !