为什么做网格

一个成熟的体系中,要有长期策略以及短期策略。长期策略是用来赚增长 + 通胀的大钱。短期波段策略赚的是情绪以及波动的钱。

网格策略就是一个中短期波段策略,它要吃的并不是长牛利润,而是波动利润。如果一个短期波动巨大的品种,与你长期持有的品种相关性又很低,那简直就是极品了。

另外,长期持仓品种,也可以叠加短期波段策略,会让你长期持仓的时候心态更加平和。避免害怕坐电梯,随意卖出导致赚不到大钱。叠加了波段策略,及时实现一部分收益,你的心态会有几何级的提升和改善。

我们应对的金融市场,至少中短期的未来,就会有三种走势:上涨、震荡、下跌。我们要做的,是让自己在任何一种可能发生的时候,无论从事实又或者心理层面,保持冷静。

具体操作步骤

具体到网格的基础策略,就非常简单。

一段话可以说清:

第一步:确定交易品种。

第二步:列出网格表格。

第三步:做压力测试。

第四步:按计划设置好条件单。

第五步:吃喝玩乐、游山玩水。

选什么品种

你要做网格的品种,一定是有底的品种。也就是说,不会死的品种。只要是不会死的品种,就可以通过最宽松的筛选,进入你的选择视野。所以etf是非常适合网格策略的品种。

更严格一点,品种之间会有不同。比如有的不死品种长期会一路上涨,做网格效率会差也很难赚大钱。

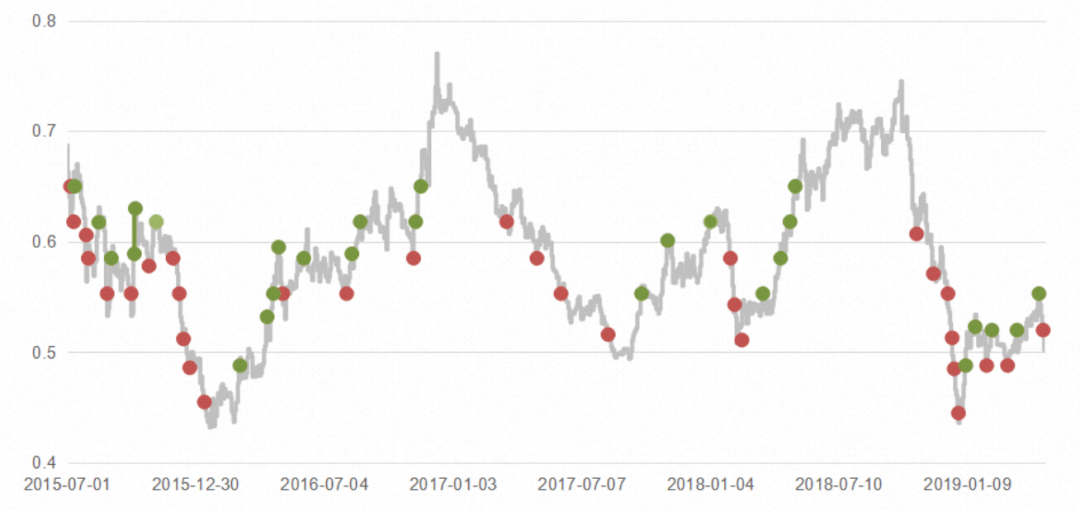

最佳品种,当然是那些没完没了的上下折腾,几年后回头一看我去你怎么一点都没动啊。

这种品种简直可以说是网格策略的最佳伴侣,如果你能找到一个,基本上就等同于你找到提款机了。

当然,长期会缓慢上涨的也可以做。只要你把网格和你的长期持有策略结合就好。

这样,你获胜的概率就变成了 2/3,一个品种上涨、下跌、震荡三种可能性中,你已经能搞定两个可能性,基本上你已经赢了。

再想想办法,把下跌也解决掉,你在资本市场还会输吗?

压力测试

一定要做好压力测试。

网格策略最关键的地方不是能赚多少钱,而是你可以知道最坏情况发生后,自己的账户会怎样。有了这样的准备,无论从策略设计本身又或者你的心态,都会受益匪浅。所以,这是你在本篇文章中要记住的第二句话:压力测试是最重要的。

怎么做压力测试?

很简单。设计交易表格的时候,根据具体情况,模拟最大下跌幅度。比如说,你现在要开始一个中证500的网格,那你就应该知道,下跌 60%,几乎一定是最坏情况了。甚至下跌 50% 也非常困难。那么你如果相对来说激进一点,就可以以 40% 设计压力测试。保守一点,就按照 50% 或者 60% 设计。

压力测试一定要做。一定。因为这是最重要的。

交易细节

第一个,设定交易价格。

所谓网格,就是我们要织一个密不透风的大网,将每一笔进入这个大网的利润吃掉。

第二个细节,关于开始的时机。

最好的开始时机,是价格略低于价值的时候。价格太高,买入的部分很难赚钱。价格太低,赚不了几次就飞了。

建议在估值历史百分位50%以下开始进行网格,最低的价格可以设定为估值历史百分位0%的时候结束网格。

第三个细节,关于网格大小。

普通的品种我一般给 5%。波动大的品种,比如券商指数给 10%。我一般参考PE Band和波动率来设置,仅供参考。

第四个细节,走势相似的品种不要重复开网格。

比如,都是大盘股指数,50和300你就别开两个网格了。占用资金过多,意义也不大。

策略进阶

网格策略1.0最大的问题:在一波强势上涨中,赚得不够多。

网格策略2.0的策略:

留利润:每一次网格卖出操作中,你可以把利润留下。因为这部分是 0 成本,所以你可以无限期持有。

逐格加码:只要一个品种不会死,一定是价格越低价值越大。同时,见底以及波动的可能性也逐渐增加。所以,每一格增加一定投入,最终可以获取更大的利润。这也一定程度上缓解了 1.0 系统中底部利润过低的缺陷。

一网打尽:这是网格 2.0 系统的终极大招,会让利润疯狂奔跑的子策略。大网,中网,小网一起上。如果把 5% 的网格当作小网,那么你可以再设置一个 15% 的中网,一个 30% 的大网。把你的资源分配到三个网格系统中。用 5% 的网格满足日常生活所需,15% 的网格改善生活,30% 的网格赚大钱。

写在最后

网格策略能在震荡市中提供源源不断的利润;

它能满足各位无处安放的交易欲望;

它能避免上上下下坐电梯而又无法实现利润的焦虑感。

但是做波段不是带来收益的主要方式,大钱是坚定持有中赚到的。

本文作者可以追加内容哦 !