——基金经理画像:易方达基金·杨嘉文

2017-2018价值风格表现较好,2019-2020成长和质量风格表现较好,2021年以来则红利和小盘风格表现较好,而10月份市场反弹以来,风格似乎又有所变化。

风格变化事后都能解释的通,但当时去判断,其实是难度非常大的。有没有什么投资策略,在各种行情中都能有不错的表现呢?

注重均衡和性价比的投资策略是个不错的解法,能够长期穿越牛熊,在各种行情中都有不错的表现。

有一位采用该策略的基金经理,任职近6年,业绩排名市场前15%,每年都战胜了沪深300,目前管理规模还不到80亿。而且该基金经理还是任职于头牌厂商易方达基金,我认为非常值得关注。

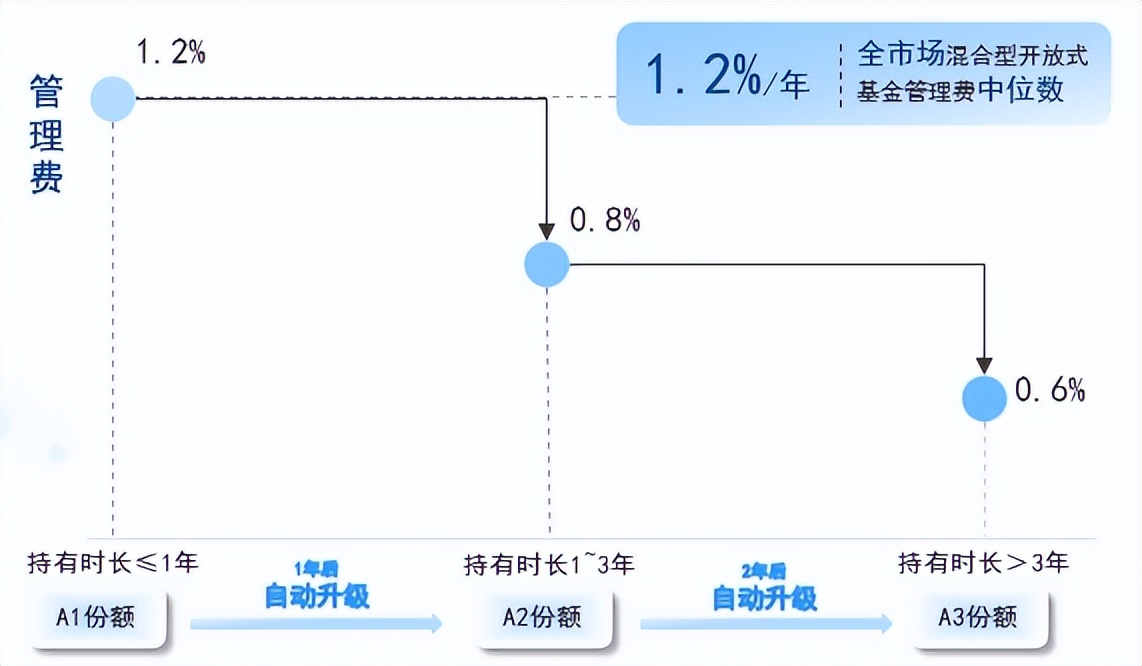

特别是近期还有个好消息——他将募集一只让利型基金——持有时间越长,管理费越低,更能帮助长期投资者降低持有成本。

本期【基金经理画像】栏目为大家介绍一下易方达基金·杨嘉文。

一、基本情况

杨嘉文2014年11月加入易方达基金,先后任消费行业研究员、消费研究组组长、基金经理助理等职。2017年12月27日起担任基金经理。

二、业绩和风险控制情况

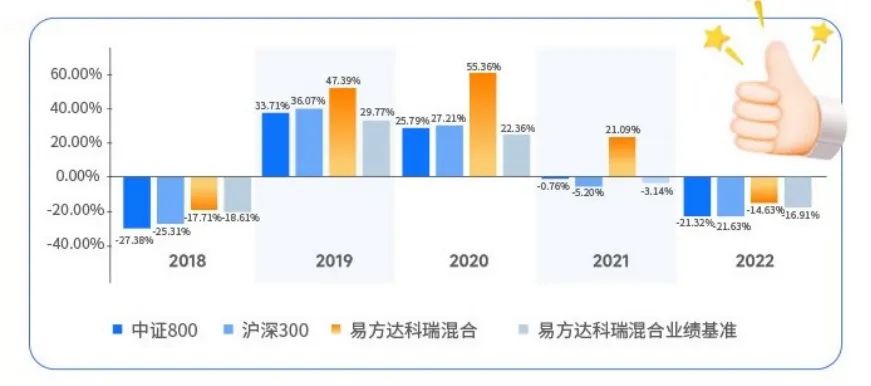

代表作易方达科瑞,杨嘉文于2017年末任职,截至2023-11-14,收益率为80.77%,年化收益率11.47%,同期排名245|2066。(数据来源:choice)

下图是该基金对比沪深300(蓝线)和万得偏股基金指数(红线),同期沪深300还是负收益。

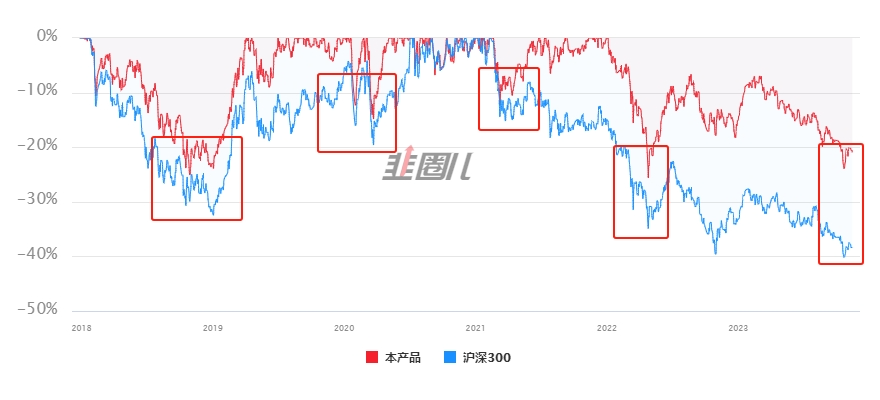

杨嘉文的超额收益十分稳健,下图为管理易方达科瑞以来的净值(红线),以及相对于沪深300的累计超额收益(黑线)。(数据来源:韭圈儿、choice,截至2023-11-14)

他每个完整年度都战胜了沪深300,今年以来也暂时跑赢,年度胜率100%,月度胜率61.5%,累计超额收益高达93.81%。这样的基金是非常适合作为组合底仓的。

从风险控制来看,管理易方达科瑞以来,波动率和最大回撤都远小于偏股基金指数和沪深300,风控能力很强。(2017-12-27至2023-11-14,数据来源:choice)

下图是对比沪深300的最大回撤情况,每次回撤都远好于沪深300,意味着基金持有人每次跌的都比宽基少,持有体验非常好。(数据来源:韭圈儿)

三、横向对比

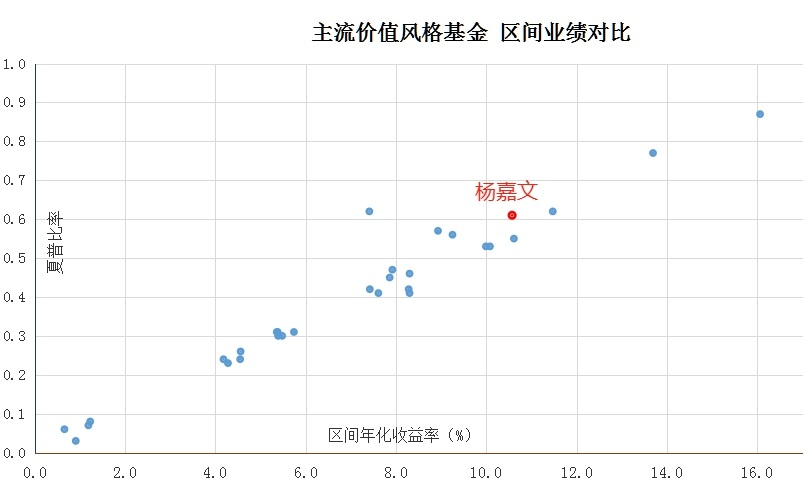

总体来说杨嘉文是更偏向价值,可归类为质量风格风格。下图是一些同期任职的、偏价值风格的基金经理代表作业绩对比。从杨嘉文任职至今,杨嘉文的业绩总体排名靠前。(2017-12-27至2023-11-14,数据来源:choice)

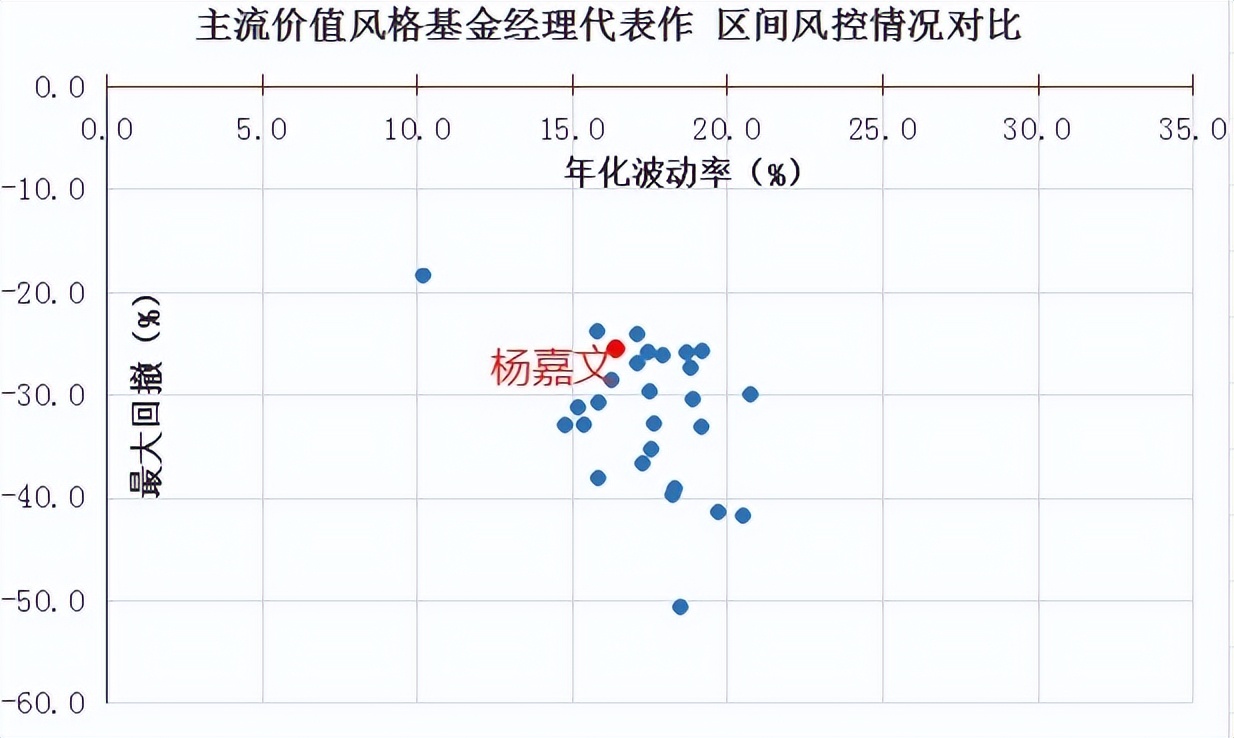

下图为同期上述经理的风控情况对比,杨嘉文的风控同样排名靠前,波动和回撤都更小,综合能力突出。

四、定量分析(以易方达科瑞为例)

1、当前持仓情况

下图为2023Q3前十持仓,前十持仓平均PE为15.4,平均PB为2.2,平均市值为3171亿,ROE为14.5%。总体体现出大盘+质地好+低估值的特征。(数据来源:韭圈儿)

行业配置分散、均衡,前十大重仓中包含了8个细分行业,9只均与公募基金十大重仓股不重合,选股体现出较强的逆向思维。

2、历史持仓情况

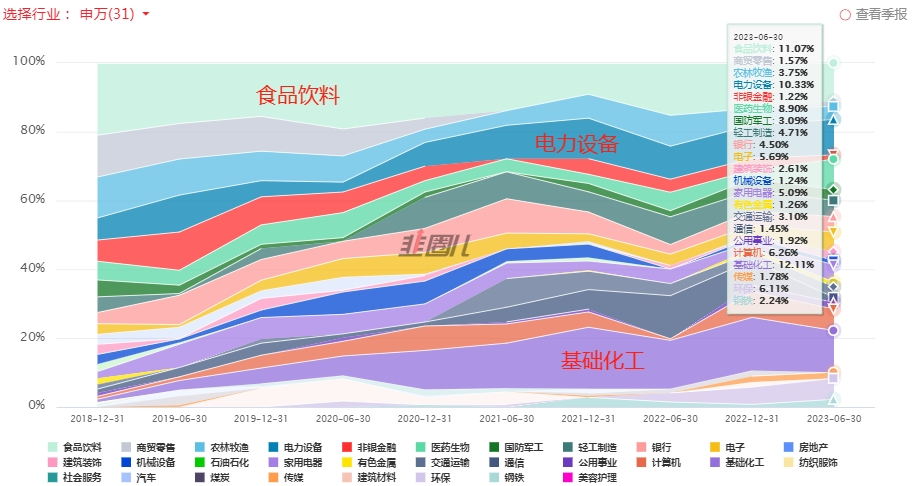

从行业来看,下图是近五年行业配置情况,覆盖行业较多且均衡,体现出宽广的能力圈。即使是长期配置较多的行业单一占比也不会超过20%,前三大行业一般不超过40%。(2018年年报至2023年中报,数据来源:韭圈儿)

除了做到均衡,杨嘉文也会根据性价比做行业逆向调整,比如2021年逆势加仓了电力设备,2023年初逆势减仓了消费。

他在2023年一季报中指出:“市场目前对消费和出行过于乐观,而且是基于2023年一季度的消费数据可能随着疫情放开而超预期的短期乐观,但是生育率、人口数量、可支配收入等长期影响因素被市场忽略,因此目前我们对消费行业反而要多一分谨慎”。这个观点体现出了一定的前瞻性。

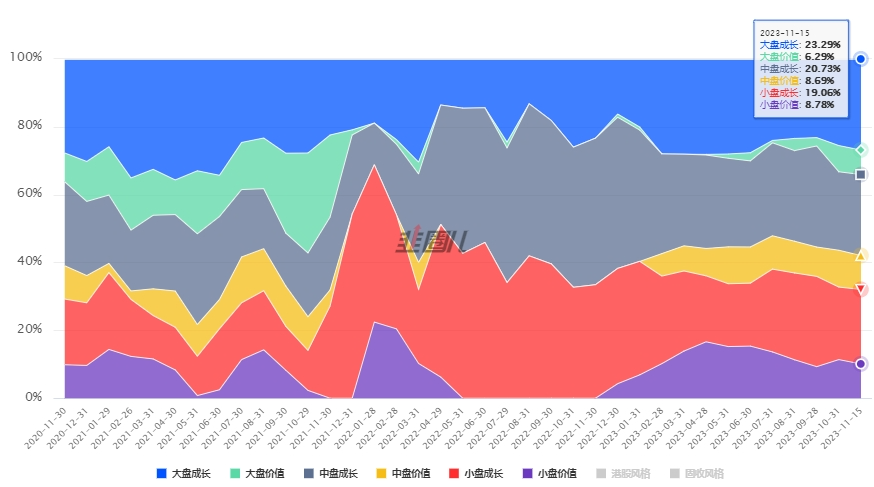

从风格来看,下图为近三年的风格配置情况,也做到了风格上的均衡,各种风格都有,同样是依据性价比调整结构,2021年底超配中小盘成长,最近则开始增持大盘股。

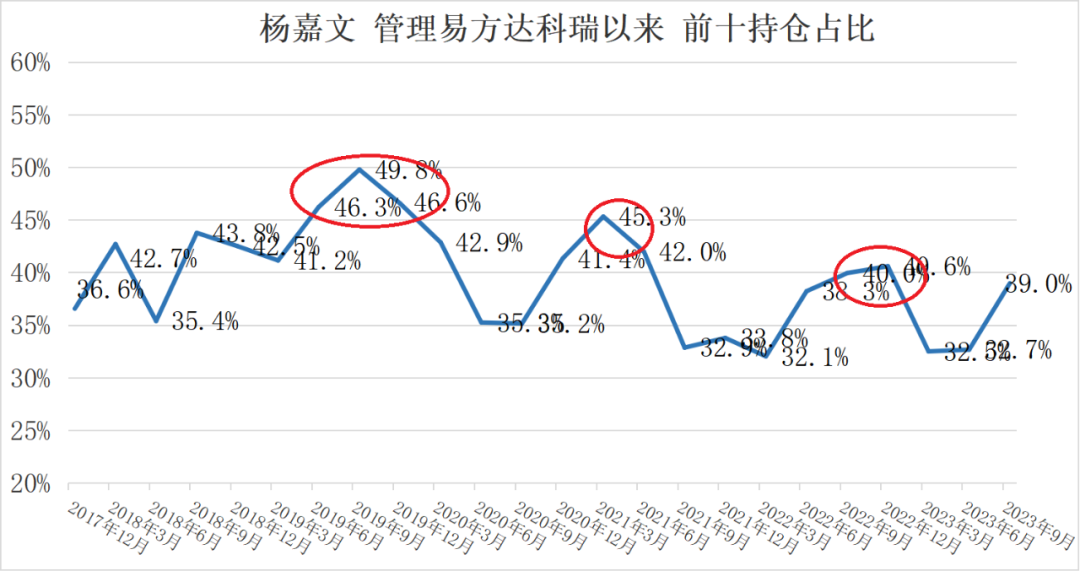

从持股集中度来看,2023Q3为39%,任职以来平均为39.5%,属于持股较为分散。组合的持仓数大概在50只左右。(数据来源:历年定期报告)

比较有意思的是,三次持股较为集中的峰值(2019三季度、2021一季度和2022四季度),正好都是市场阶段性的高点,之后集中度有所下降。说明杨嘉文应该是进行了主动调整,提前降低了集中度。这也是为什么他在几次市场较大回调中都能较好的控制回撤,体现出他为了优化持有体验,在许多细节都做了不少工作。

3、换手情况

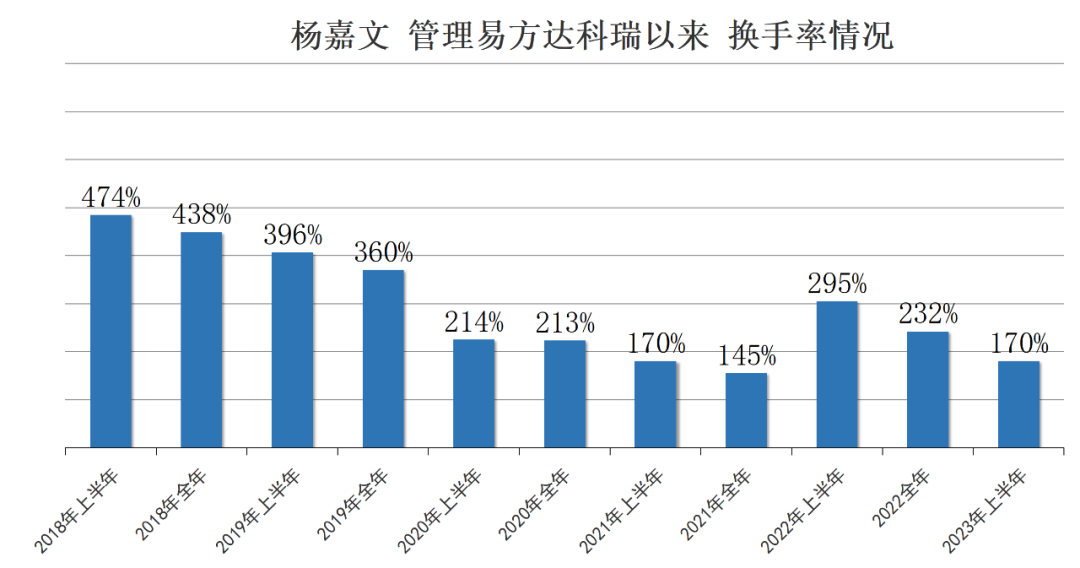

下图为杨嘉文任职以来换手率情况,呈现出逐步降低的趋势,可能是随着经验的丰富,持股时间也逐渐拉长。结合其投资风格来看,主要是买入持有型,不做频繁交易。(数据来源:choice)

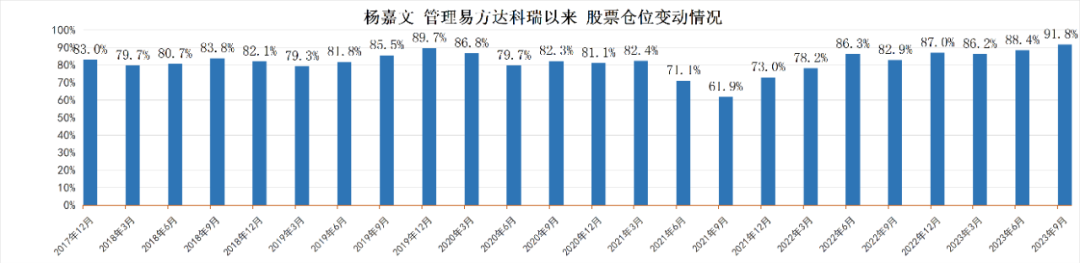

4、仓位变动

下图是易方达科瑞的仓位变动情况,平均仓位是81.9%,有小幅度的仓位变化,据杨嘉文介绍,仓位变动主要源于能否找到高性价比的股票,而非主观择时。(数据来源:choice)

5、持有人结构

杨嘉文任职以来,其稳健均衡的投资风格,也得到了机构投资者的高度认可,2023年中报的机构占比为66.45%。(数据来源:choice)

根据国信证券数据,杨嘉文的基金长期受到FOF基金经理的青睐,2023Q3易方达科瑞被18只FOF重仓,在全市场被重仓规模排名第7。

五、投资框架分析

我将杨嘉文的投资风格概括为“质量价值”+“均衡”。因为他在选股时会力求在好公司和好价值之间寻找平衡点,组合则保持行业均衡和风格均衡。

投资理念方面,他追求“逆向”,不太重视景气度,在被市场忽略的地方去淘金,把研究和投资资源投放到当前位置偏低/过去表现一般的个股上,这样的股票已经反应了一定的悲观预期,更有安全边际,估值继续下行的概率也通常较低。

在选股时,他非常注重公司质地,自下而上做深度研究,发掘企业核心驱动力,寻找过去报表健康,有成长性,商业模式好的公司。

这样就可以用好的价格去买入被市场忽略而又在默默进步的公司,既能分享公司成长带来的收益,又能获得一个估值提升的期权。

在交易和持股方面,他会对公司未来的业绩和股价建立一个清晰的收益预期,当公司估值保持合理时就一直持有,当市场对该个股给予过高预期的时候则会卖出止盈,不赚泡沫部分的收益。仓位上则淡化择时。

组合构建方面,杨嘉文一直践行均衡的构建方式,行业均衡分散,并控制与宽基指数的偏离度。

他还会力争做到风格和市值的均衡,将组合分为三大结构:70%投资非热门行业中的好公司,20%投资热门行业中具有优势的非热门公司,还有10%投资非热门行业中未来空间比较大的中小市值公司。

在他看来,均衡不是中庸,更不是回避与市场的正面较量。而是实现可持续的长期复利的关键,既能应付多变的市场,又能控制回撤,还能降低运气因子的扰动。他希望力争实现每年都有正超额和前二分之一的排名,优化投资者的持有体验,打造成组合“压舱石式”的产品。

在回撤控制方面,杨嘉文表现非常不错。他认为不仅应该在牛市创造收益,更应该在熊市有所作为。一是会规避弹性太大的股票,二是坚持逆向思维,注重安全边际;三是中期动态调整持仓性价比;四是通过均衡分散降低单一行业的方向;五是做好深度研究和股票跟踪,通过选股来控回撤。

对于近期的市场,杨嘉文在2023年10月底发布的三季报中表示,大部分主流指数的估值分位处于1/5分位以下,在这样的估值水平下寻找市场未充分定价的好公司的胜率是提高的,可选的好公司数量是增多的。

在行业选择上,更关注和经济相关性不高且估值分位不高的板块。在风格上,关注红利因子过去三年获得较大超额收益后的风险。

结语:杨嘉文的投资框架成熟、投资风格稳健、风险控制能力极佳。他的基金在牛市中不一定会有突出的表现,但长期则会不疾不徐、稳健前行,非常适合作为组合底仓。我相信随着时间的推移,他的长期业绩应该表现更加突出。

此外,当前市场可能正好处于一个矛盾期:一方面政策底已现,经济有望触底复苏,美联储加息也接近尾声。另一方面,红利风格已经持续跑赢两年,但成长风格可能还会受到低风险偏好和美债高收益的压制。杨嘉文均衡和注重性价比的投资风格,可能是当前更稳妥的选择。

近期,杨嘉文有一只新基金正在募集:易方达平衡视野混合(A1类019354)。

该基金属于最近推出的一批让利型基金——持有时间越长,管理费越低。根据投资者持有时间不同,设三类份额,基础费率是1.2%,持有超过3年则自动降为0.6%,非常划算。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

$易方达科瑞混合(OTCFUND|003293)$$诺安策略精选股票(OTCFUND|320020)$$中加转型动力混合A(OTCFUND|005775)$

本文作者可以追加内容哦 !