从11月24日开始,组合“蛋黄长跑精选”的持仓里会加入了嘉实科创50增强C$嘉实上证科创板50指数增强发起式C(OTCFUND|017189)$$嘉实上证科创板50指数增强发起式A(OTCFUND|017188)$,并减少纳指和创业板的配置。同时组合里依然会持有13.5%的偏债基金,以平滑组合的收益曲线,争取长期稳中有进。$嘉实上证科创板芯片ETF发起联接A(OTCFUND|017469)$

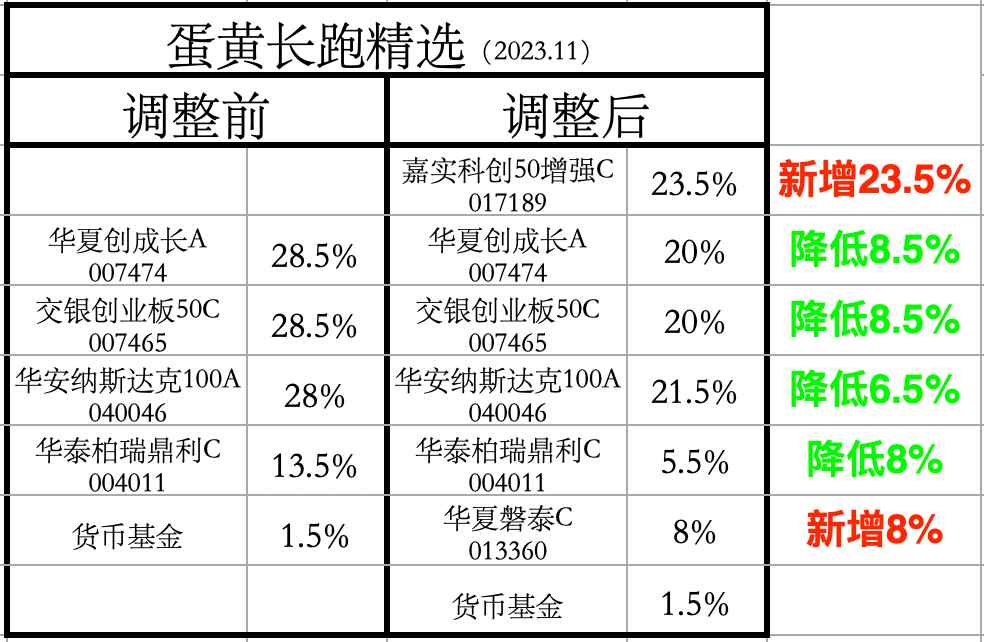

组合“蛋黄长跑精选”会自动调仓,大家不需要任何操作。调仓后的持仓如下图:

1、为什么这次组合里不加入科创100,而是加入了科创50?

科创50里的公司平均市值是547亿元,偏大,科创50里57%的公司的都是半导体,其实都快算一个半导体基金了;而科创100里的公司平均市值是206亿元,偏小,并且持仓更加均衡,医药、新能源占了近一半。考虑到目前组合“蛋黄长跑精选”已经重仓了创业板,而创业板里几乎一半是新能源、四分之一是医药,如果再重仓科创100,那么组合里新能源和医药的占比有点过高,所以这次配置了科创50。

再加上目前很多科创100的场外基金都还在募集期,到大家能直接买入还需要一定的时间。并且目前看不出哪只科创100的表现最优秀,过段时间后等各家科创100的业绩跑出来后,到时候我在梳理比较下。如果以后想同时配置一些科创100,到时候可以选一只表现最强的再适时选择。

2、组合里为什么同时有A类和C类?什么情况下会选A?

因为买组合“蛋黄长跑精选”时可以领有免申购费的黑卡,A类持有1个月以内(含)免赎回费,就会选择A类,否则选C类。蛋黄长跑精选里的所有基金,都是持有满1个月久免赎回费,这样增加了大家持仓的灵活性,也方便后续调仓(调仓原因一般是某只基金突然限购,或者发现更优秀的基金等)。

科创板上市的公司,主要包括以下几个领域的公司:芯片半导体、人工智能、生物医药、新能源和环保等。科创50指数从19年就开始上市了,刚上市时起始指数为1000点,最高的时候有1700多点,现在过去了4年反而只剩下800多点了。目前的位置性处于底部区间,长期来看性价比较高,比较好的方式是建底仓+定投。

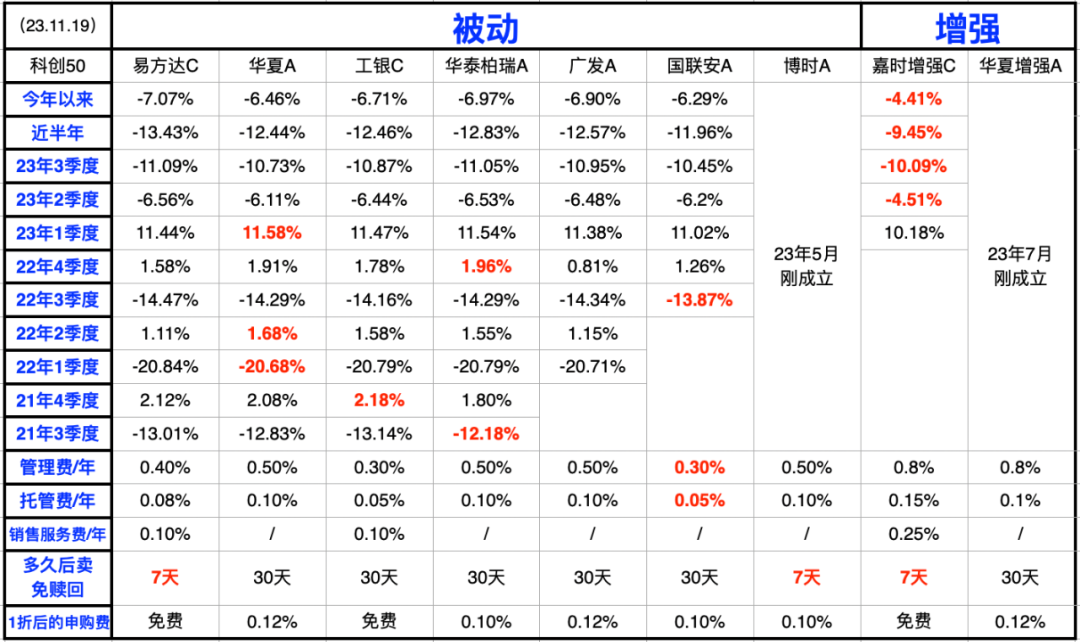

场外的科创50指数有很多,到底买哪只好呢?目前市场上能买到的有9只,分别是7只被动指数型和2只增强指数型。我把它们最近每个季度的业绩、今年以来的业绩、近半年业绩、管理费、托管费等数据都列了出来,每项数据最优的用红色字体标记。(A类如果持有满30天免赎回费,就选A类,否则选C类)如下图:

1、指数是高度一致的产品,费率都很卷。7只被动指数型的管理费+托管费,整体在0.35%-0.6%之间;2只增强指数型的管理费+托管费,整体在0.9%-0.95%之间。如果业绩一样,那我会优先先费率低的。

2、博时和华夏增强因为刚成立没多久,所以业绩上缺少历史参考,我更倾向选择成立一段时间的基金,这样可以看业绩说话。所以这次主要关注另外的6只被动指数型和1只增强型指数。

3、6只被动型指数的业绩其实非常接近,今年以来的业绩差别很小。相对来说,嘉实科创50增强今年以来的收益明显更强,跑赢了不少,但费用相对高些。如果费用更便宜和费后业绩更好之间让我二选一,我更倾向选费后业绩更好的基金,毕竟这个跟你的收益直接挂钩。目前科创50处在底部区间,增强型指数反弹的时候,容易比被动型指数涨的更多,所以我觉得性价比最高的科创50基金是嘉实科创50增强C。

接下来每周四,我会同时买入嘉实科创50增强C(017189),和创业板、纳指一起定投,总金额还是1.5万。

今天没操作。

本文作者可以追加内容哦 !