感慨一下时间过得真快啊,去年还在比较哪家银行开户优惠大,哪只养老基金收益更高。

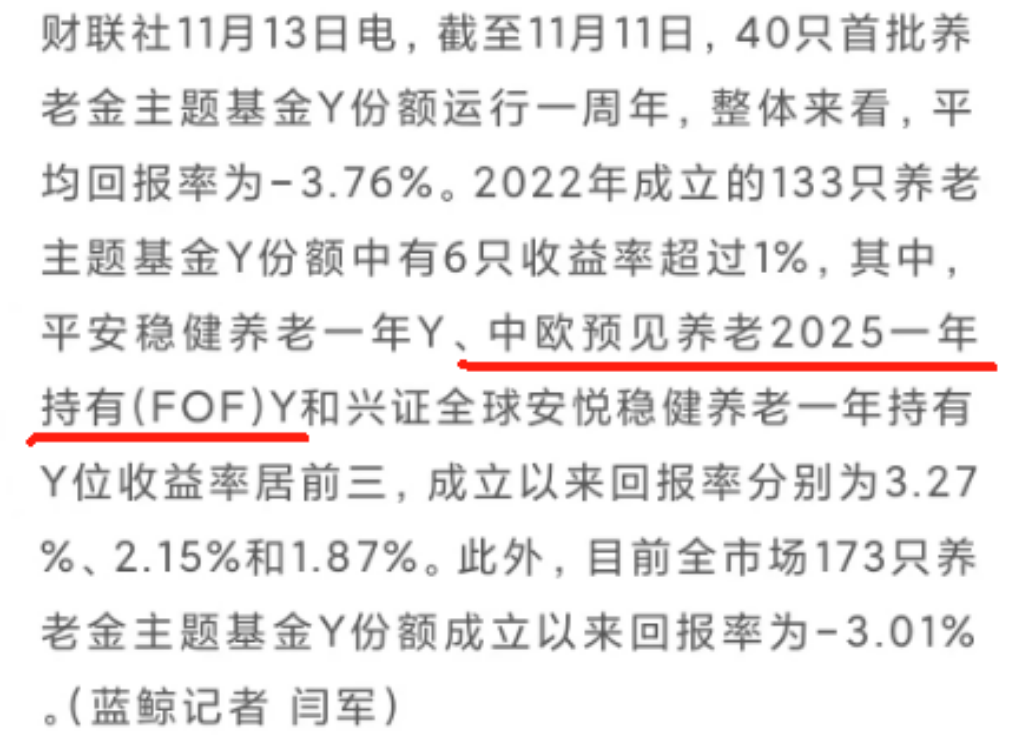

没想到一年这么快就过去了,前几天收到一个推送,首批成立的养老金主题基金Y份额已经运行满一周年,虽然受整体市场影响,不少基金阶段性表现不佳,但依然有几只是正收益,这里面就有我关注很久的中欧预见养老2025一年持有(FOF)Y。#个人养老业务上线一周年#

图:养老主题基金Y份额收益情况,资料来源:媒体报道

为什么关注这只FOF呢?要从2019年说起。

2018年8月,首批养老目标基金获批,标志着我国公募养老FOF的诞生,中欧基金是第一批吃螃蟹的基金公司,发了中欧预见养老2035三年持有(FOF)。这只FOF在2019年表现特别好,从那以后我就开始关注中欧的FOF了。$中欧预见养老2035(FOF)A(OTCFUND|006321)$$中欧预见养老2035(FOF)Y(OTCFUND|017277)$

没想到还真让我看对了,2019年、2020年市场涨的时候这只FOF能跟上,2021年、2022年,还有今年跌的时候,它也没跌很多,截至2023年三季度末,成立以来的收益是44.96%,跑赢业绩基准31.16个百分点,也跑赢同期沪深300指数32.77个百分点。

图:中欧预见养老2035三年持有(FOF)A收益情况,资料来源:基金2023年三季报

也因为这个缘分,去年养老基金Y份额公布的时候,我特别留意中欧的产品。

依稀记得,当时中欧有3只FOF增设了Y份额,分别是:中欧预见养老2035三年持有(FOF)Y、中欧预见养老2050五年持有(FOF)Y、中欧预见养老2025一年持有(FOF)Y,前两只归桑磊总管,他中欧基金FOF投资策略组负责人,后一只归邓达总管,他是险资出身,风控能力突出,特别擅长做资产配置。

结果也不负众望,截至2023年三季度末,中欧预见养老2025一年持有(FOF)Y自2022年11月28日成立以来涨了2.77%,跑赢同期0.6%的业绩比较基准。

这么好的成绩是怎么取得的呢?我总结了3个原因:

第一、这虽然是一只FOF基金,但也可以买少量的股票。去年4季度疫情放开后,邓达总看到了机会,少量布局了计算机、传媒、医药、银行、建材、餐饮的仓位,刚好是主线行情,基金在今年一季度表现特别好。

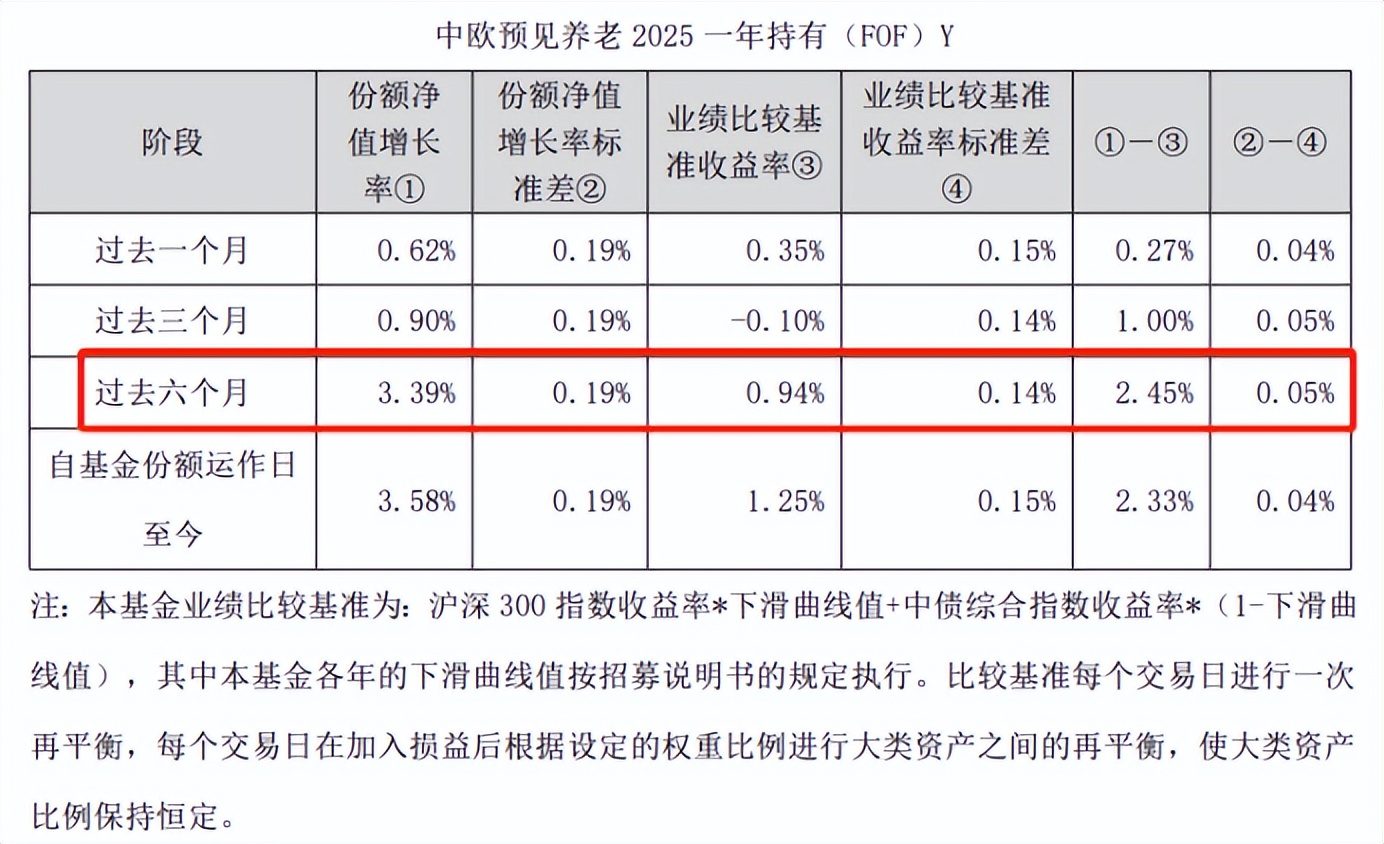

二季度,邓达总又严格执行再平衡操作,及时兑现了短期累计涨幅较大的股票,保住了收益,所以上半年中欧预见养老2025一年持有(FOF)Y涨了3.39%,比业绩比较基准多涨了2.45%。

图:中欧预见养老2025一年持有(FOF)Y2023年上半年收益情况,资料来源:基金2023年半年报

第二、因为债券小牛市。

中欧预见养老2025一年持有(FOF)Y中的“2025”说的是2025年前后退休的意思。一般来说,退休后风险承受能力差,为了平滑波动就要多配债券类资产,少配权益类资产,所以基金招募说明书里早就规定了:2023年这只基金的权益类资产占比不能低于2.07%,也不能超过27.07%。

图:中欧预见养老2025一年持有(FOF)Y下滑曲线值及权益类资产占比,资料来源:基金招募说明书

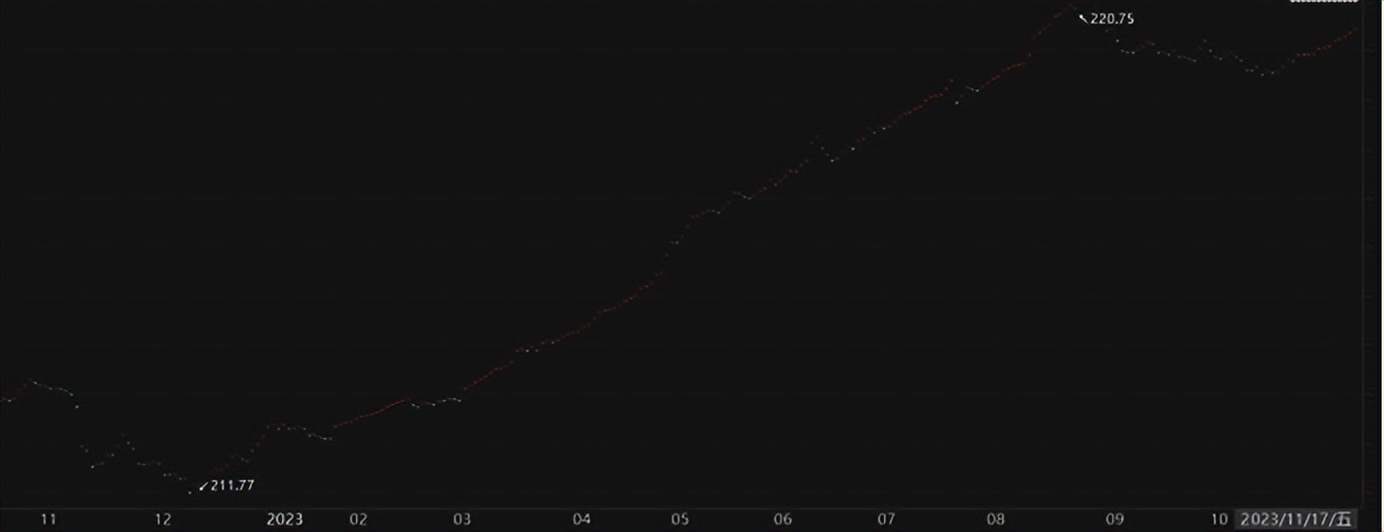

虽然不知道穿透下去邓达总具体配了多少权益类资产,但从规定和基金的波动看,大头绝对是债券类资产。巧合的是,今年股市虽然在5月后表现一直不太好,但债市却走出了一波小牛市行情,债券指数涨了3.61%,部分对冲了权益类资产的下行。

图:2023年的债券牛市,资料来源:Choice

第三、和基金公司的重视,以及投研资源倾斜有关。

早在2016年底,中欧基金就开始组建养老投资核心团队了,是最早开始布局养老业务的基金公司之一。而且在发展的过程中倾斜了大量投研资源,养老团队领军人物桑磊总是中欧基金FOF投资策略组负责人,具有16年的金融从业经验,邓达总在中国人寿养老保险、平安人寿保险任职过,管理FOF之前在中欧基金任投资经理,还有侯丹琳总,她是行为金融博士,多元的履历背景让中欧养老投资团队能更多元的审视市场,捕捉到更多的投资机会,而这也是中欧养老FOF业绩排名能持续靠前的秘密武器。

总的来说,中欧预见养老2025一年持有(FOF)Y是一只权益仓位没那么重的FOF,特别适合风险偏好不高的投资者。

基金经理邓达总是险资背景出身,始终把风险控制放在第一位,又擅长做资产配置,年初把握住主线行情,一下子就把收益做起来了,让中欧预见养老2025一年持有(FOF)Y在去年成立的133只养老主题基金Y份额中排名第二。

再加上基金公司也会温情陪伴,提出了“投资更好的养老生活”的品牌主张,普及养老投资理念,服务养老投资需求,以期在养老投资这条路上和投资者共同成长。如果你风险偏好低,又不知道今年的1万2买啥的话,中欧预见养老2025一年持有(FOF)Y(017318)可能真是个不错的选择。$中欧预见养老2025一年持有(FOF)Y(OTCFUND|017318)$

注:数据来源基金定期报告,截至2023/09/30。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。中欧预见养老2025一年持有(FOF)A的成立以来涨跌幅8.82%, 同期业绩比较基准2.22%。2020-2022年基金涨跌幅和同期基准表现为:5.46%/4.9%,3.28%/0.88%,-2.45%/-3.69%。历任基金经理:邓达20220317-管理至今,桑磊20200415-20220317。本产品于2020/10 修改投资范围,增加存托凭证为投资标的。详阅法律文件。中欧预见养老2035三年持有(FOF)A的成立以来涨跌幅44.96%, 同期业绩比较基准13.80%。2019-2022年基金涨跌幅和同期基准表现为:18.54%/17.01%,30.41%/12.15%,8.47%/-0.71%,-10.19%/-8.87%。历任基金经理:桑磊20181010-管理至今。本产品于2020/10 修改投资范围,增加存托凭证为投资标的。详阅法律文件。基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本基金为基金中基金,基金随着所设定目标日期的临近,逐步降低权益类资产的配置比例,增加非权益类资产的配置比例,从而逐步降低整体组合的波动性,并实现风险分散的目标。本基金相对股票型基金和一般的混合型基金其预期风险和预期收益较小,但高于债券基金和货币市场基金。Y类份额是本基金针对个人养老金投资基金业务设立的单独份额类别,仅供个人养老金客户申购。Y类基金份额的申赎安排、资金账户管理等事项还应同时遵守基金法律文件和关于个人养老金账户管理的相关规定。投资于Y类份额的特有风险,包括基金在运作过程中可能被移出个人养老金可投基金名录导致投资者无法继续申购的风险等;本基金不保证本金、不保证收益、追求长期收益。本产品存在封闭期/最短持有期限,在封闭期/最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。产品“养老”的名称不代表收益保障或其他任何形式的收益承诺,产品不保本,可能发生亏损。请您仔细阅读专门风险揭示书,确认了解产品特征。本基金可投资于港股通标的股票。除了需要承担与内地证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

本文作者可以追加内容哦 !