权益市场仍在回暖,但基金发行市场却遇冷。

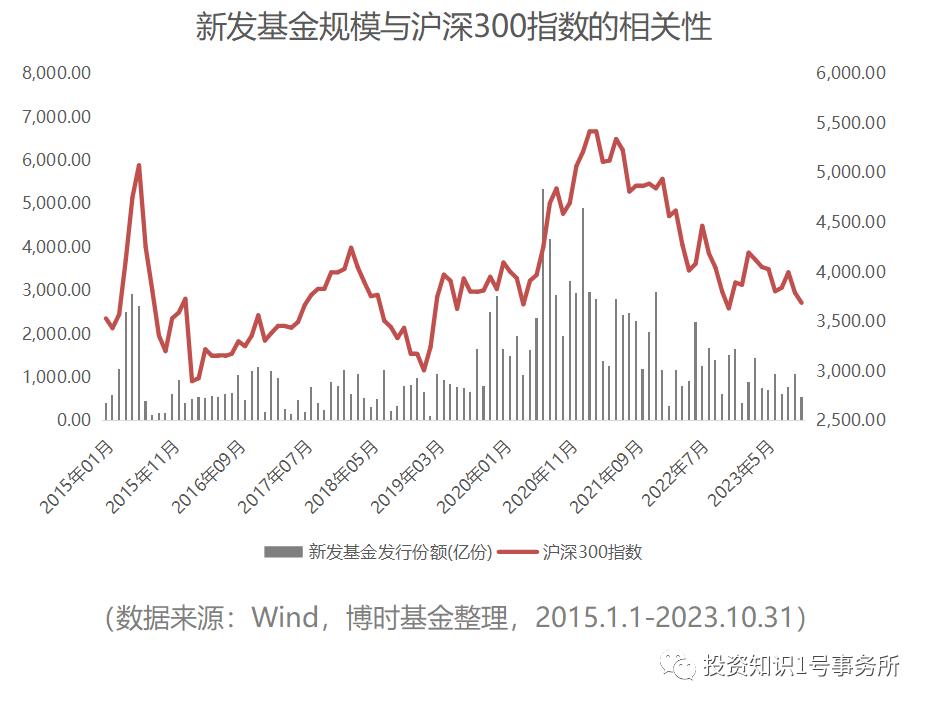

从历史数据来看,新发基金的规模的确与市场表现存在一定的相关性。以沪深300指数为例,2015年以来,其与新发基金规模的相关性达到0.66的水平。如果剔除新发基金中的债券型、货币型基金,这个相关性将去到0.89。

背后原因也很好理解:

投资中做到“反其道而行”的人往往只在少数。通常情况是,只有在市场大幅上涨之后,投资情绪才会空前高涨,新发基金规模也会大幅扩容。而在市场表现低迷之时,新发基金规模也会收缩。这也是基金行业常说的“好发不好做,好做不好发”。

这样看来,基金发行规模似乎也可以成为一种反向指标。因为越是在市场火热时成立的基金,越有可能抄在高的点位。反言之,越是在市场冰点期成立的基金,是否就越有抄底的可能?

同样我们通过历史数据来看看,反着买的人都怎么样了。将过去十年普通股票型、偏股混合型基金指数与新发基金规模进行整合对比,由于基金规模在2015年有了量级的攀升,小博选取的也是在2015年之后的时点。

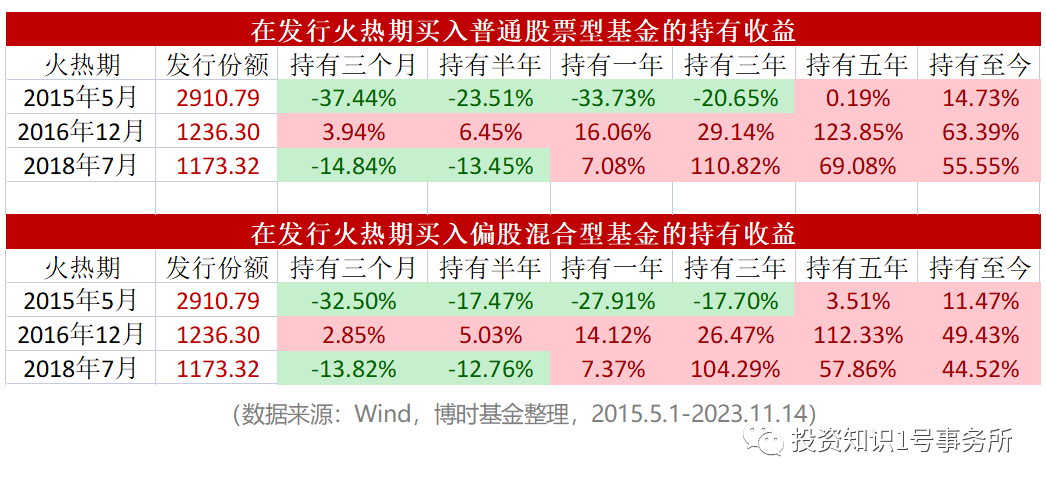

先来看火热期入场的收益情况

所长筛选出了三个基金发行火热的时期,分别是2015年5月、2016年12月、2018年7月。假设分别在这三个时期买入主动权益类基金并持有一段时间,收益率是这样的:

可以发现,在市场热度高的时间买入,短期出现回调的概率是比较大的。即便随着持有时长的增长,收益表现不断提升,但在2015年这样的极端情况下,持有三年依然亏损超20%。

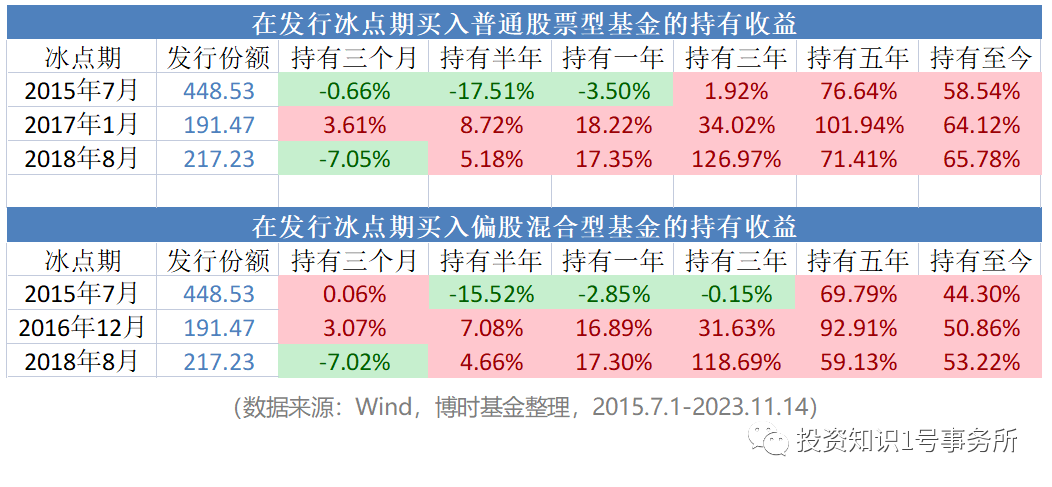

如果是错峰在冰点入场呢?

所长特意选了在火热期之后1-2个月的冰点期,分别是2015年7月、2017年1月、2018年8月。这三个时期,新发基金的规模都明显冷了下来。在这个时候入场,并持有一定时间,收率表现是这样的:

虽然时间上只差了一两个月,但是在冰点期买入并持有普通股票型、偏股混合型基金,相比在发行火热期买入,其整体的持有收益有了显著提升。当初反着买的人,似乎还真能跑赢市场的均值水平。

平日里我们购物的时候,也知道“供求决定价格”这个道理,在大家排队都想买这样东西的时候,就可能产生一些多余的溢价。

投资也是一个道理,在市场表现非常强势的时候,总会吸引更多的人潮聚集,催生出更高的价格,从而影响我们投资的性价比。

市场是周期轮动的过程,当投资越拥挤,往往说明可能已经到了行情的相对高点,此时入场碰上后半段调整的概率就更高了。反之,当基金“滞销”,恰好说明了此时市场情绪已经调整降温。与其在“人挤人”的时候扎堆入场,倒不如在一个稍微“冷场”,性价比回升的时点介入,这样一来也将有更大机会争取微笑曲线的后半段。

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

#北证50飙涨,发生了什么?#

$博时恒生科技ETF发起式联接(QDII)C(OTCFUND|014439)$$博时上证科创板100ETF联接C(OTCFUND|019858)$$博时创新经济混合C(OTCFUND|010995)$

本文作者可以追加内容哦 !